Publicidade

SÃO PAULO – O Magazine Luiza (MGLU3) anunciou nesta quinta-feira (15) acordo para comprar integralmente a plataforma de e-commerce de tecnologia e games KaBuM!.

Em fato relevante, a companhia escreve que a aquisição será feita em etapas. A primeira delas será o pagamento à vista de R$ 1 bilhão.

Na sequência, será feito o pagamento em 75 milhões de ações ordinárias e bônus de subscrição cujo exercício, em 31 de janeiro de 2024, está condicionado ao cumprimento de metas, que darão aos acionistas do KaBuM! o direito de subscrever até 50 milhões de ações do Magalu.

Continua depois da publicidade

De acordo com o comunicado, as vendas do KaBuM! mais que dobraram em 2020, impulsionadas pela pandemia, com aumento de 128% em relação a 2019.

Já nos primeiros cinco meses de 2021, a empresa de e-commerce registrou crescimento de 62% em relação ao mesmo período do ano anterior.

A receita bruta da companhia, por sua vez, foi de R$ 3,4 bilhões nos últimos 12 meses, com lucro líquido de R$ 312 milhões.

Continua depois da publicidade

Entre as sinergias após a conclusão da aquisição, o Magalu informa que os produtos do KaBuM! serão oferecidos no aplicativo da companhia, que os clientes da plataforma poderão contar com a entrega rápida do Magalu e que diversos produtos do Magalu, como smartphones e TVs, complementarão o portfólio do KaBuM!.

Além disso, produtos financeiros do Magalu, como cartão de crédito e seguros, também serão oferecidos aos clientes do KaBuM!, segundo o comunicado.

“Com a aquisição, o Magalu reforça o pilar estratégico de novas categorias, com um sortimento extremamente

complementar ao atual e com enorme potencial de crescimento. Adicionalmente, em conjunto com as recentes

aquisições Jovem Nerd e CanalTech, o KaBuM! e o Magalu poderão oferecer uma experiência de compra, conteúdo e

entretenimento completa para os amantes de tecnologia”, escreveu a companhia.

Continua depois da publicidade

A aquisição ainda está sujeita à aprovação pelo Conselho Administrativo de Defesa Econômica (Cade) e pelos acionistas da companhia.

Na última quarta-feira (14), a ação do Magazine Luiza (MGLU3) fechou em alta de 1,96% na Bolsa brasileira, negociada a R$ 22,93.

Oferta de ações

O Magazine Luiza também anunciou nesta quinta que o conselho de administração da companhia aprovou a realização de oferta pública de distribuição primária (follow-on) de 150 milhões de ações ordinárias, com esforços restritos.

Continua depois da publicidade

O montante total da oferta, com base no fechamento do último pregão, é de R$ 4,6 bilhões, considerando as ações adicionais.

Projeções de indicadores operacionais

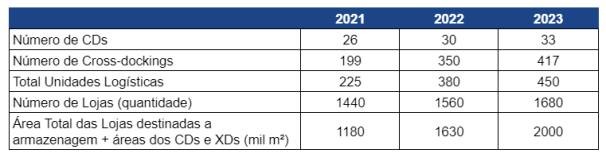

Também em fato relevante divulgado nesta manhã, a companhia anunciou que a partir de hoje passará a divulgar projeções referentes a indicadores operacionais, como número de centros de distribuição (CDs), unidades de cross-docking (em que o produto não é estocado), área total de armazenagem e número de lojas.

Para 2021, a expectativa do Magalu é de 26 centros de distribuição, 199 unidades de cross-docking, 225 unidades logísticas, 1.440 lojas físicas e uma área total das lojas destinadas a armazenagem, além das áreas dos CDs e cross-docking de 1.180 mil metros quadrados.

Continua depois da publicidade

A companhia também divulgou suas projeções para os próximos dois anos, conforme pode ser visto na imagem abaixo:

Quer entender o que é o mercado financeiro? Assista à série gratuita “Carreira no Mercado Financeiro” e conheça o setor da economia que paga os melhores salários de 2021.

Planilha

Resultados do 3º trimestre

Acesse gratuitamente a planilha secreta do InfoMoney para acompanhar a temporada de balanços. Clique no link abaixo para receber a sua por email.

You must be logged in to post a comment.