Publicidade

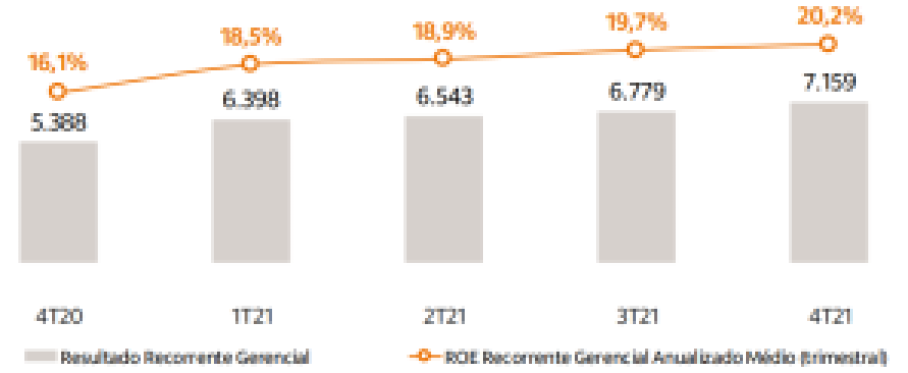

O Itaú (ITUB3;ITUB4) encerrou o quarto trimestre do ano passado com um lucro líquido recorrente gerencial de R$ 7,159 bilhões, desempenho 32,8% acima do reportado no mesmo período de 2020.

O desempenho veio acima do projetado pelo consenso da Refinitiv, que era de R$ 6,828 bilhões.

Em comparação ao terceiro trimestre, a alta foi de 5,6%. Já no acumulado de 2021, o lucro somou R$ 26,879 bilhões, alta de 45% sobre 2020.

Viva do lucro de grandes empresas

Enquanto o lucro contábil foi de R$ 6,234 bilhões, comparável a R$ 5,780 bilhões do terceiro trimestre e R$ 7,592 bilhões de um ano antes.

Leia também:

- Ações do Itaú (ITUB4) sobem cerca de 7%; resultado surpreende projeções já otimistas

- Usiminas (USIM5) lucra R$ 2,488 bi no 4º tri, alta de 30%; lucro dispara 679% em 2021

O retorno recorrente gerencial sobre o patrimônio líquido médio anualizado (ROE) foi 20,2%, alta de 4,1 pontos porcentuais (p.p.) sobre o quarto trimestre de 2020. No ano passado, o ROE ficou em 19,3%, aumento de 4,8 p.p..

Continua depois da publicidade

Resultado gerencial e ROE do Itaú

“Entre os fatores que mais influenciaram os resultados estão o crescimento da margem financeira com clientes, impulsionado pelo maior volume de crédito e da mudança de mix de produtos, com maior crescimento relativo de produtos com melhores spreads“, destacou a empresa.

Também contribuiu para os resultados o aumento das receitas de prestação de serviços em razão da melhora na atividade econômica e do consequente crescimento das receitas com cartões, acrescentou o banco.

Carteira de crédito e provisões do Itaú

A carteira de crédito total cresceu 18,1% ante o quarto trimestre de 2020, atingindo R$ 1,027 trilhão, em dezembro de 2021, um recorde para o banco.

Na carteira de pessoas físicas, o aumento está relacionado aos volumes de linhas associadas a crédito garantido, como imobiliário (53,7%), e também de outras linhas, como cartão de crédito (30,0%), na comparação com o mesmo período de 2020.

Especialmente na carteira imobiliária, o banco afirma ter se tornado o maior nesse mercado, tendo originado R$ 46 bilhões em 2021, um crescimento de mais de 130% sobre o ano imediatamente anterior.

Continua depois da publicidade

Margem financeira

A margem financeira gerencial atingiu R$ 21,205 bilhões entre outubro e dezembro de 2021, incremento de 20,6% em relação ao 4T20.

Desse total, R$ 19,906 bilhões foram com clientes (+24,3%) e R$ 1,299 bilhão com o mercado (-17,1%).

Segundo o banco, desempenho se deve ao maior volume médio de crédito, do melhor mix de produtos e crescimento na América Latina.

Continua depois da publicidade

As receitas com prestação de serviços somaram R$ 10,248 bilhões, alta de 4%, e com operações de seguros de R$ 1,986 bilhão (+14,3%).

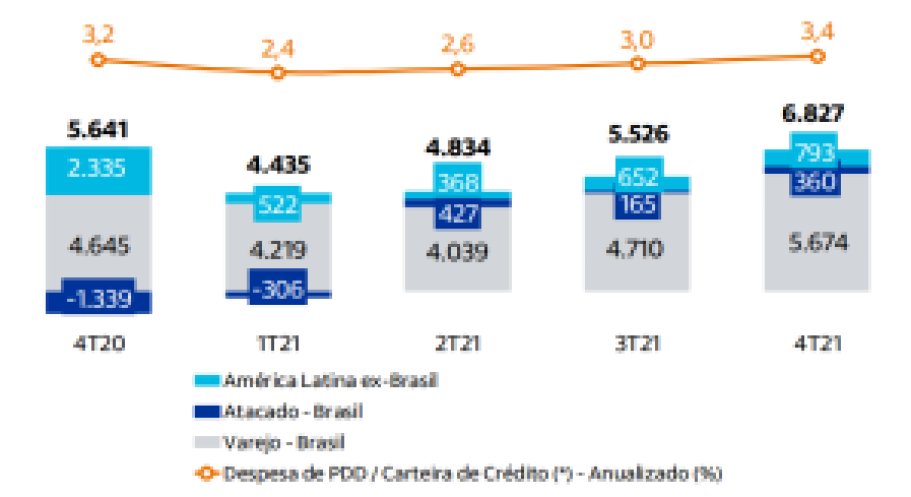

Custo de crédito

Segundo o banco, o aumento do custo do crédito no trimestre ocorreu em função da maior despesa de provisão para créditos de liquidação duvidosa nos Negócios de Varejo no Brasil.

Isso ocorreu devido ao crescimento da carteira de crédito, com maior originação em produtos de crédito ao consumo sem garantias.

Continua depois da publicidade

Assim, o custo total de crédito foi de R$ 6,200 bilhões, alta de 18,5% sobre o terceiro trimestre e de 2,8% na comparação anual.

Apenas as despesa de provisão para créditos de liquidação duvidosa (PDD) ficaram em R$ 6,827 bilhões, alta de 21% na base anual e de 23,5% sobre o terceiro trimestre do ano passado.

Despesas de PDD do Itaú por segmento

Em relação a 2020, a redução no custo do crédito ocorreu devido ao maior provisionamento feito no primeiro semestre de 2020, por conta da alteração do cenário macroeconômico e das perspectivas financeiras das pessoas e das empresas, capturada por nosso modelo de provisionamento por perda esperada.

Continua depois da publicidade

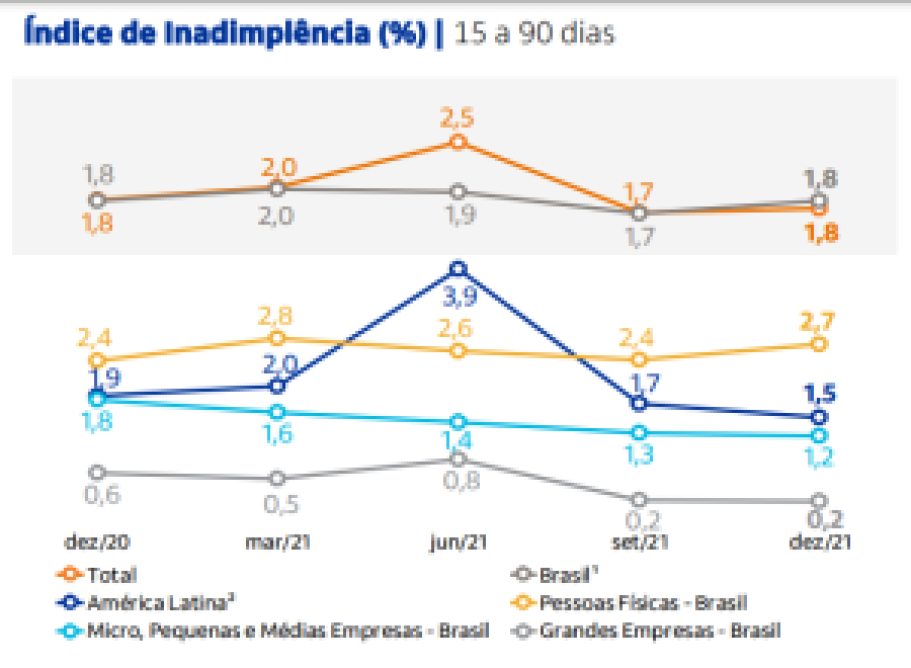

Inadimplência

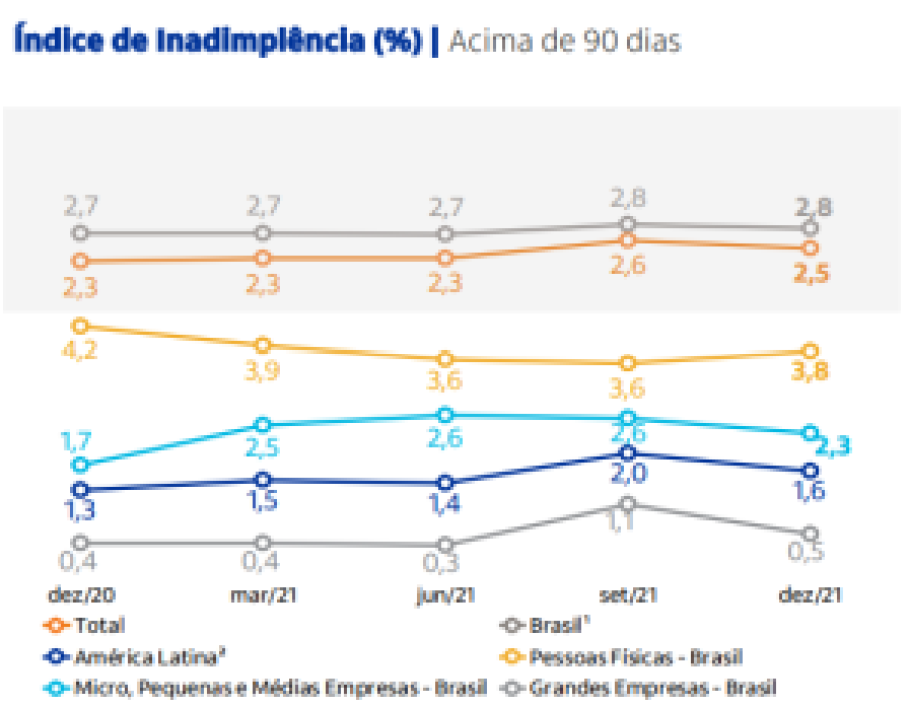

O índice de inadimplência acima de 90 dias (NPL 90) reduziu 10 pontos base em relação ao trimestre anterior. Segundo o banco, houve redução na América Latina e nos segmentos de grandes e micro, pequenas e médias empresas.

Por sua vez, o índice do segmento de pessoas físicas aumentou, após atingir o menor patamar desde a fusão entre Itaú e Unibanco, devido ao aumento do atraso nas carteiras de veículos, cartão de crédito e crédito consignado.

No caso do índice de inadimplência entre 15 e 90 dias (NPL 15-90), houve aumento no trimestre, devido à elevação no índice de pessoas físicas no Brasil.

Entretanto, a redução em micro, pequenas e médias empresas, que ocorreu devido à melhora da qualidade de crédito das novas safras, e na América Latina, compensaram parcialmente esse aumento

Por fim, a carteira total em atraso acima de 90 dias cresceu 2,2% em relação ao trimestre anterior. Esse aumento ocorreu no segmento de pessoas físicas no Brasil e está relacionado com o crescimento da carteira de crédito, que cresceu 9,5% neste segmento e 6,7% no total.

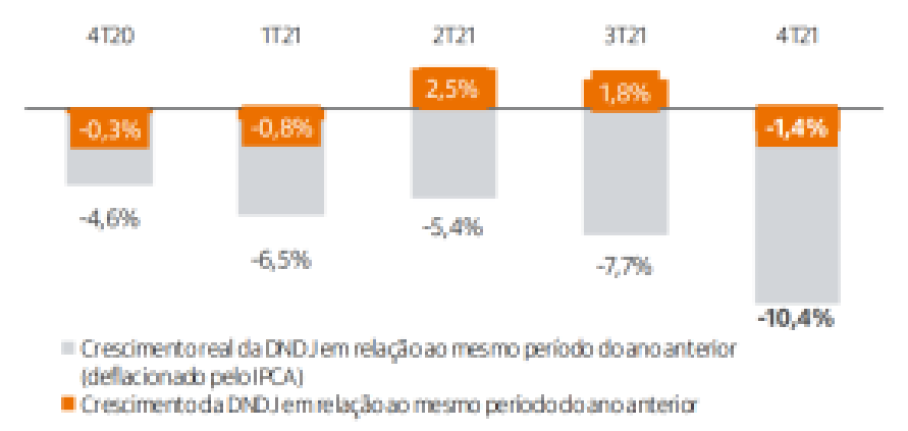

Despesas não decorrentes de juros

As despesas não decorrentes de juros totais somaram R$ 13,361 bilhões, alta de 0,3% na comparação anual e 4,2% acima da registrada no terceiro trimestre.

Conforme o banco, as despesas de pessoal cresceram principalmente ao aumento em participação nos resultados.

Além disso, as despesas administrativas são sazonalmente maiores no quarto trimestre e aumentaram por maiores gastos em propaganda, serviços de terceiros, instalações, materiais, processamento de dados e telecomunicações.

Eficiência

Em 2021, o índice de eficiência ficou em 44,0% (Brasil: 42,0%), atingindo o menor patamar desde 2016. “A gestão estratégica de custos levou a um aumento de 0,5% nas despesas no Brasil em relação à 2020, sendo que a inflação acumulada foi de 10,1% (IPCA) no período”, destacou.

Neste período, destacou o banco, o programa de eficiência gerou economia de cerca de R$ 2,1 bilhões, mais do que compensando o investimento realizado de R$ 1,9 bilhão nos negócios e em tecnologia.

O crescimento das despesas da América Latina, principalmente em função da variação cambial e da inflação, levou ao aumento de 2,0% nas despesas não decorrentes de juros.

Funcionários e agências

Ao final do quarto trimestre o banco tinha 99,6 mil colaboradores, alta de 0,8% sobre setembro e de 3,2% frente um ano antes.

Conforme o banco, houve ampliação da quantidade de assessores de investimento, além de quadro na área de tecnologia.

Já o número de agências e PABs somaram 4.335 no quarto trimestre do ano passado, ante 4.336 de um ano antes, enquanto os caixas eletrônicos totalizaram 45.329, ante 45.556.

Variação das Despesas Não Decorrentes de Juros no Brasil (DNDJ)

Ativos

Os ativos totais aumentaram 0,5% no trimestre e 2,4% nos últimos 12 meses, devido principalmente ao crescimento de 6,8% no trimestre e de 16,9% no ano em operações de crédito.

Os recursos de aceites e emissão de títulos cresceram 7,9% (principalmente em captações de letras imobiliárias, que cresceram 34,8%) e os depósitos cresceram 3,9% no trimestre.

Em 12 meses os depósitos cresceram 5,1%, com destaque para o crescimento de 7,3% em depósitos à vista, 3,6% a prazo e 1,6% de poupança.

Por sua vez, o patrimônio líquido cresceu 3,7% no trimestre, por conta principalmente do resultado no período e pelo efeito positivo ocasionado pelo aumento de participação no Itaú Corpbanca.

Projeções do Itaú para 2022

Junto com o balanço, a empresa divulgou suas projeções (guindaces) para 2022. O Itaú projeta custo de crédito consolidado entre R$ 25-29 bilhões em 2022. Para a carteira de crédito total, o banco espera crescimento entre 9%-12% neste ano.

Já para margem financeira com os clientes, o Itaú estima alta entre 20,5%-23,5%, e margem financeira com o mercado entre R$ 1,0 bilhão e R$ 3,0 bilhões.

Enquanto isso, a projeção para receita de prestação de serviços e resultado de seguros é de crescimento entre 3,5% a 6,5%. Já a despesas não decorrente de juros, entre 3,0% e 7%.

“Iniciamos 2022 com avanços importantes na transformação cultural e digital do banco, que se refletiram nos resultados divulgados hoje e certamente contribuirão para a nossa performance neste ano”, diz Milton Maluhy Filho, presidente do Itaú Unibanco.

“Esperamos expandir nossa carteira de crédito de forma sustentável e retomar os resultados recorrentes em níveis superiores aos de antes da pandemia. Nossa perspectiva para 2022 considera a manutenção da trajetória de recuperação e de bons resultados que obtivemos no ano passado”, acrescentou, em mensagem à imprensa.

Itaú aprova JCP de R$ 0,0116

O Conselho de administração do Itaú (ITUB4) aprovou pagamento de R$ 0,0116 líquidos por ação em Juros sobre Capital Próprio (JCP).

O pagamento dos proventos será realizado em 11 de março, tendo como base de cálculo a posição acionária final registrada no dia 21 de fevereiro de 2022, com suas ações negociadas “ex-direito” a partir do dia 22 de fevereiro.

O Conselho de Administração aprovou, ainda, que os JCP já declarados em outubros, no valor líquido de R$ 0,224868 por ação, também serão pagos em 11 de março de 2022.

Oportunidade de compra? Estrategista da XP revela 6 ações baratas para comprar hoje. Assista aqui.

You must be logged in to post a comment.