Publicidade

Após três meses de alta do Ibovespa e mesmo com os últimos pregões “vacilantes”, o Bank of America manteve exposição overweight (acima da média do mercado, equivalente à compra) para o Brasil dentro do portfólio de América Latina, destacando que o atual patamar das taxas de longo prazo já permite valorização do benchmark da Bolsa.

“A história do Brasil tem muito espaço para crescer”, apontou o banco americano, que projeta o índice a 135 mil pontos ao fim de 2023, ou alta de 13% em relação ao fechamento da véspera.

O banco também reforça que as taxas reais de longo prazo historicamente continuam a cair à medida que o ciclo de flexibilização progride (o início do ciclo começou semana passada, com um corte da Selic em 0,5 ponto percentual, para 13,25% ao ano).

Continua depois da publicidade

O cenário de fluxo também mostra melhora, pois os fluxos de saída dos fundos estão finalmente diminuindo, enquanto a alocação para ações dos investidores locais permanece baixo (sugerindo espaço para aumento da exposição).

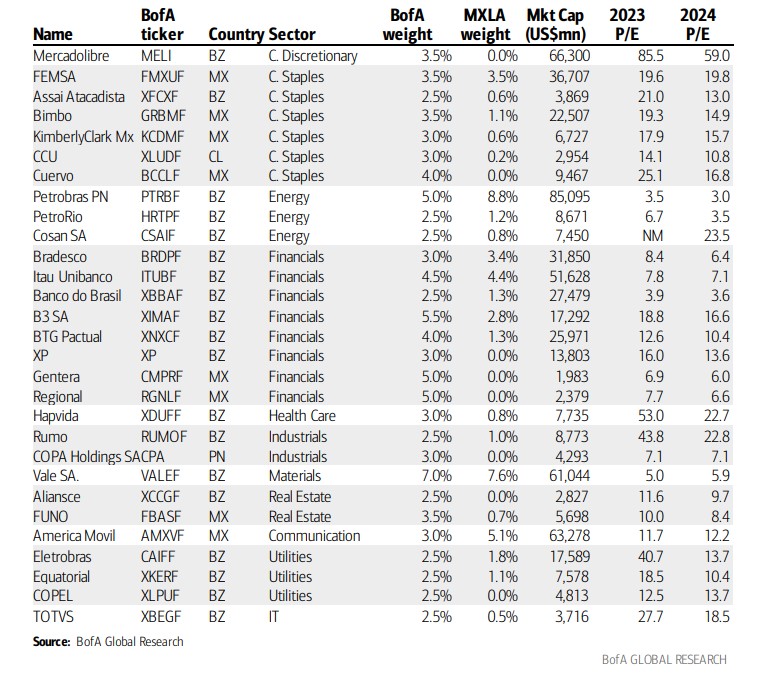

Os estrategistas do banco destacam que continuam gostando de setores e nomes sensíveis a juros. No setor financeiro, gostam de XP (XPBR31), B3 (B3SA3) e BTG Pactual (BPAC11).

“Gostamos de tecnologia por meio de Mercado Livre (MELI34) e Totvs (TOTS3), além de nomes de alta alavancagem como Hapvida (HAPV3) e Rumo (RAIL3)”, apontam.

Continua depois da publicidade

Já em concessionárias/serviços públicos, possuem exposição em Equatorial (EQTL3), Copel (CPLE6) e Eletrobras (ELET6).

O BofA ainda aponta gostar do setor de shoppings, enquanto substituiu Multiplan (MULT3) por Aliansce Sonae + brMalls (ALSO3), a preferida do banco.

“Nós substituímos a Raízen (RAIZ4) pela Cosan (CSAN3), que está mais exposta a taxas mais baixas e adicionamos Assaí (ASAI3), também no tema das empresas mais impactadas com queda de juros”, aponta o BofA.

Continua depois da publicidade

Os estrategistas são neutros em relação aos bancos tradicionais, mas o valuation somado à dinâmica de ganhos no próximo ano podem ser um catalisador do setor à medida que o final do ano se aproxima.

“Para o próximo ano, taxas mais baixas podem aumentar a demanda por crédito e levar a menores índices de inadimplência”, avalia.

Voltando as inclusões na carteira estratégica, o banco adicionou PRIO (PRIO3) entre as petroleiras, com um valuation atrativo e alta da produção, além da resiliência do petróleo (BofA projeta o brent a US$ 90 o barril em 2024).

Continua depois da publicidade

Por outro lado, seguem neutros em Vale (VALE3) pela cautela com o minério de ferro. Além disso, estão cautelosos com papel e celulose.

Entre as outras posições, o BofA segue marketweight (exposição em linha com a média) em México.

“Estamos confortáveis com a visão de nossa equipe macro de que o forte crescimento no México e nos EUA, juntamente com a queda da inflação, aumentam a probabilidade de um cenário de soft landing (ou ‘pouso suave’). Gostamos particularmente de finanças, imóveis e nomes de consumo expostos a tendências de nearshoring (tendência de produção de suprimentos em países próximos e amigos)”, avalia.

Em América Latina, o banco é underweight (exposição abaixo da média) em Chile, enquanto não tem exposição em Colômbia, Peru e Argentina.

Confira a carteira estratégica do BofA para América Latina:

You must be logged in to post a comment.