Publicidade

SÃO PAULO – O ano de 2012 foi marcante para os mercados acionários. Na primeira metade do período, os investidores passaram do otimismo no início do ano para preocupação com a Grécia e os riscos de contágio a outros países da zona do euro. Bancos chegaram a considerar, quase com uma certeza absoluta, que a Grécia deixaria a zona do euro. As consequências seriam imprevisíveis, mas certamente negativas.

Já na segunda metade do ano o mercado brasileiro foi marcado por intervenções do governo na economia. Na tentativa de reduzir o Custo Brasil, o governo intensificou seus esforços em combater o preço da energia elétrica. Mas a reta final do ano ainda está inconclusiva e pode reservar algumas surpresas: desde a reeleição de Barack Obama as discussões sobre o abismo fiscal voltam a assombrar o mercado e deixam os EUA a beira de enfrentar uma recessão em 2013. Relembre 10 dias inesquecíveis no ano:

13 de março. China traz otimismo ao mercado e Ibovespa dispara para sua máxima no ano

Masterclass

As Ações mais Promissoras da Bolsa

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de valorização para os próximos meses e anos, e assista a uma aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

O início do ano foi de otimismo para os mercados acionários. A crise na Europa parecia se dissipar e os mercados acionários davam sinais de que se recuperariam de um 2011 muito fraco. Se o ano acabasse naquele 13 de março, o Ibovespa encerraria 2012 com ganhos de 20,5%, logo depois do principal índice disparar mais de 3%.

Aos 68.394 pontos, esse foi o ponto máximo do índice no ano, no dia em que algumas instituições financeiras, como Deutsche Bank e Nomura Holdings, elevaram suas perspectivas de crescimento para a China.

Por conta disso, as ações de mineradoras foram os grandes destaques da bolsa. As preferenciais da Vale (VALE3, VALE5), que são as mais representativas do Ibovespa, saltaram 5,37%, assim como as da MMX (MMXM3) dispararam 5,49%.

Continua depois da publicidade

4 de abril. Começam as intervenções: governo força queda de juros e bancos desabam

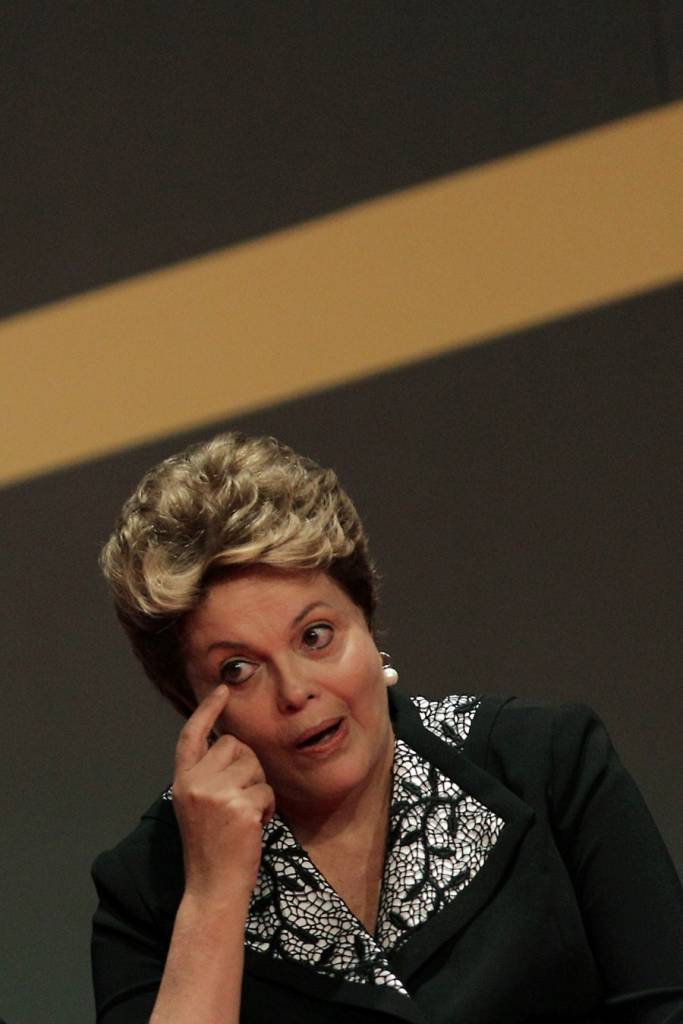

Além de crise na Europa e nos EUA e as preocupações com o crescimento chinês, 2012 foi um ano marcado por intervenções do governo, na tentativa de reduzir o chamado Custo Brasil. A primeira delas veio em 4 de abril, quando a presidente Dilma Rousseff deu início a uma guerra contra os altos juros cobrados pelos bancos.

Naquele dia o Banco do Brasil pela primeira vez os juros para diversas linhas de financiamento – esse foi o primeiro de muitos outros cortes -, o que liberava ao menos R$ 43,1 bilhões para a economia. Com a previsão de uma rentabilidade menor, as ações da instituição recuaram 5,91%.

Com temor de que os bancos privados tivessem que cortar suas taxas para manter a competitividade, os papéis de Itaú Unibanco (ITUB4, -3,08%, R$ 33,68), Bradesco (BBDC4, -2,52%, R$ 30,90) e Santander Brasil (SANB11, -1,79%, R$ 16,45) também caíram forte.

Liderando essa queda nos juros, as ações do Banco do Brasil já acumulavam perdas de 17% no ano apenas dois meses depois de que essa “guerra” teve início. Até o primeiro corte, os papéis subiam 3,8%.

17 de maio. Crise europeia preocupa e Ibovespa tem a maior sequência de quedas desde 2001

Se o começo do ano parecia promissor, maio veio para tirar com as esperanças dos investidores. No dia 17 daqueles mês o Ibovespa engatou a sua oitava queda consecutiva e atingiu seu pior pregão no ano: queda de 3,3%, levando o índice ao pior patamar desde outubro do ano passado, aos 54.038 pontos. Essa foi a maior sequência negativa do Ibovespa o início de setembro de 2001.

A economia da Espanha entrou oficialmente em recessão, o rating da Grécia foi cortado mais uma vez pela Fitch e o primeiro-ministro britânico David Cameron apelava para que o continente se empenhasse mais para conter a crise da dívida.

O foco até então estava na Grécia. Após eleições presidenciais no país, os partidos mais votados não conseguiam formar um governo, o que aumentava o temor de que eles iriam cancelar os acordos construídos com os credores internacionais. Isso é, mais um calote estava à vista. Com isso, as declarações de que uma saída grega do bloco da zona do euro seria gerenciável eram cada vez mais comuns.

O pico da crise europeia, no entanto, viria somente em julho, quando analistas diziam com 90% de certeza que a Grécia deixaria a zona do euro. No dia 24 daquele mês os temores parecem ter atingido o pico, quando cresciam as apostas de um contágio da crise a outros países da zona do euro e levavam o rendimento dos títulos da dívida de 10 anos da Espanha a atingirem a perigosa marca de 7,6%, considerada como insustentável para o financiamento da dívida do país.

18 de maio. Facebook impressiona com IPO de US$ 16 bilhões

Quando a crise europeia voltava a trilhar sua escalada, os olhos dos investidores alternavam da preocupação por lá à curiosidade nos EUA, onde a rede social Facebook preparava uma das maiores aberturas de capital do mundo: US$ 16 bilhões.

A euforia tomou conta dos investidores. Cada uma das 421 milhões de ações foram precificadas no seu valor máximo: US$ 38. Os números impressionam, já que o valor de mercado de US$ 100 bilhões tornaram a empresa de Mark Zuckerberg mais bem avaliada que companhias como McDonald’s e Citigroup.

Mas se os dias anteriores ao IPO (na sigla em inglês, Oferta Pública Inicial de Ações) foram de euforia, a estreia das ações, em 18 de maio, foi de incertezas e polêmicas. Problemas técnicos fizeram com que a estreia das ações sofresse um atraso de 30 minutos, o que levou, alguns meses depois, a Nasdaq a compensar o Facebook em US$ 62 milhões. Naquele dia, as ações chegaram a disparar 10%, mas encerraram o pregão perto da estabilidade.

Meses depois, já em dezembro, o Morgan Stanley foi multado em US$ 5 milhões, acusado de influenciar de forma indevida os analistas no IPO. O banco, que era o principal subscritor das ações, divulgou dias antes da estreia dos papéis um relatório aos seus clientes mais importantes cortando suas projeções para a companhia.

Após tanta polêmica e incertezas no mercado sobre o modelo de negócios da empresa, com diversas revisões pelas principais casas de análise, as ações da rede social não vinagaram. Na última segunda-feira os papéis encerraram cotados a US$ 26,93, bem abaixo daqueles US$ 38,00 da estreia.

26 de junho. OGX perde 25% de valor de mercado em um dia e Eike sofre com desconfiança

Um breve comunicado na noite de 26 de junho mudaria drasticamente as projeções para a petrolífera de Eike Batista. Naquela data a OGX Petróleo (OGXP3) decepcionou o mercado ao dizer que a produção ideal nos dois poços de Tubarão Azul seria de 10 mil barris por dia. A meta variava de 15 mil a 20 mil nestes poços.

A frustração foi tanta que a ação desabou 25% no pregão seguinte. A desconfiança não parou por aí e na sessão posterior a essa a queda continuou: mais 19% de desvalorização. Desde então o termo “risco X”, ao se referir ao risco de investir em alguma empresa de Eike Batista, tornou-se mais comum entre os analistas e as ações da OGX, ao redor dos R$ 4,30, nem de perto se aproximam dos R$ 8,37 de antes do comunicado.

3 de agosto. Petrobras tem o primeiro prejuízo trimestral desde 1999

Petrobras (PETR3, PETR4), a maior empresa brasileira em valor de mercado, chocou os investidores ao anunciar em 3 de agosto o seu primeiro prejuízo trimestral desde o início de 1999. Mesmo assim, a ação conseguiu se manter no positivo no pregão seguinte.

A empresa conseguiu acalmar o mercado após coletiva de imprensa, na qual Graça Foster alegou que o prejuízo foi causado por eventos não recorrentes, como a desvalorização cambial, a baixa de poços secos e a diferença no preço da gasolina vendida no Brasil com o cobrado no cenário internacional. “São fatores que dificilmente se repetirão, todos conjuntamente e na mesma magnitude, nos trimestres posteriores”, disparou.

Desde então, o foco do mercado tem sido em quando a petrolífera conseguirá reajustar o preço do combustível, de modo que a área de abastecimento deixe de registrar prejuízos bilionários. O segmento teve perdas de R$ 7 bilhões no segundo trimestre.

5 de setembro. Governo protege indústria nacional e Usiminas dispara quase 20%

A segunda metade do ano foi marcada por intervenções do governo em diversos setores da economia. Na tentativa de defender a indústria nacional, o ministro da Fazenda Guido Mantega anunciou em 4 de setembro um aumento no imposto de importação para 100 produtos, sendo muitos deles da indústria siderúrgica.

Em resposta, as ações preferenciais de uma das maiores empresas brasileiras em bolsa, as da Usiminas (USIM3, USIM5) dispararam até 19,6% no pregão seguinte. Cerca de 60% das receitas da empresa vêm de produtos que tiveram essa proteção do governo. A CSN (CSNA3) também se beneficiou da medida e viu seu papel se valorizar em 8,1% naquele dia.

12 de setembro. Governo interfere e muda para sempre cenário de elétricas

Mas nem toda intervenção do governo foi bem recebida no mercado. Em 11 de setembro foi publicada no Diário Oficial da União a Medida Provisória 579, a qual propôs antecipar as renovações de concessões das empresas de energia elétrica em troca de indenizações e cobrança de tarifas menores. Se elas recusassem, a concessão seria devolvida ao governo após a data de vencimento.

Desde então, os próximos meses foram marcados por arrastadas discussões sobre os valores das indenizações e incertezas sobre as renovações ou não. O pico da crise veio em novembro, quando as ações da Eletrobras (ELET3, ELET6) tiveram a maior queda semanal desde o plano real.

Por ser controlada pelo governo, ela aceitou as renovações mesmo com um valor de indenização muito abaixo do que era calculado. Naquela semana, as ações PNA da empresa despencaram mais de 30%, acumulando perdas de mais da metade do valor de mercado somente no mês em questão. No fim daquele mês, as perdas em termos de valor de mercado no setor de energia já se aproximavam dos R$ 20 bilhões.

14 de setembro. Cruzeiro do Sul dispara mais de 40% em setembro, mas banco é liquidado

Com um rombo de R$ 3,1 bilhões, o começo de setembro foi marcado por diversos rumores envolvendo o Banco Cruzeiro do Sul (CZRS4). Sob intervenção do Banco Central desde junho, o banco conseguiu o perdão de quase a metade de sua dívida por cerca de 90% dos credores. Agora restava encontrar um comprador para assumir a instituição.

O mercado especulava diversos nomes para a compra. BTG Pactual (BBTG11) e Bradesco (BBDC4) eram os mais citados, e no dia 13 de setembro chegou-se a dizer que o Santander (SANB11) compraria o banco.

Com tantos interessados, as ações do Cruzeiro do Sul não paravam de subir. Apenas naqueles primeiros dias de setembro já acumulavam ganhos de 43%. Mas esses investidores nunca mais conseguiram negociar suas ações. Com problemas financeiros muito grandes, nenhum interessado concretizou a compra do Cruzeiro do Sul e o banco foi liquidado pelo Banco Central em 14 de setembro.

7 de novembro. Obama é reeleito e os temores com o abismo fiscal voltam às discussões

Na madrugada de 7 de novembro o democrata Barack Obama venceu o republicano Mitt Romney e conseguiu o segundo mandato para presidente dos EUA. Nas eleições nada mudou: o presidente continua o mesmo, o Senado ainda é controlado pelos democratas e os republicanos têm maioria na Câmara.

E justamente por nada mudar cresceram os temores de que o país entrará em um abismo fiscal em janeiro. Assim, logo no dia seguinte às eleições, as bolsas norte-americanas caíram mais de 1%.

Com um Congresso dividido, o país tem que chegar a um acordo sobre medidas para reduzir o déficit público antes que um pacote de US$ 600 bilhões, com cortes de gastos e aumento de impostos, entre em vigor no próximo ano. Isso levaria o país à recessão, alertam analistas. A diferença está, basicamente, nos impostos. Obama quer aumentar os encargos para salários acima de US$ 400 mil, enquanto os republicanos querem que o tributo seja apenas sobre salários acima de US$ 1 milhão.