Publicidade

A tão aguardada “super quarta”, data apelidada pelo mercado por trazer os anúncios das decisões de juros dos comitês de política monetária dos EUA (Fomc) e do Brasil (Copom), deverá ser o ponto alto de uma semana de muita volatilidade nos mercados.

Para amenizar as incertezas, quanto aos próximos passos, analistas reforçam que, tanto o Fomc e quanto o Copom, precisam mostrar que estão vigilantes e dizer isso sem temor, nas comunicações que irão acompanhar as suas decisões.

Embora ainda pairem algumas incertezas sobre o anúncio, há uma predominância nas projeções de que os integrantes do Federal Reserve (Fed) vão manter o ritmo de alta de 75 pontos base já adotado em julho.

Planilha Gratuita

Fuja dos ativos que rendem menos com essa ferramenta gratuita

Baixe a Calculadora de Renda Fixa do InfoMoney e compare a rentabilidade dos ativos

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Por aqui, o Banco Central brasileiro deve optar por interromper seu ciclo de altas iniciado em março de 2021, que levou a taxa Selic de 2% ao ano para os atuais 13,75%.

Não bastassem as decisões nos EUA e no Brasil, a semana ganha uma dose adicional de emoção com a reunião do Banco da Inglaterra (BoE, na sigla em inglês), nesta quinta-feira (22), em encontro adiado da semana passada por conta morte da rainha Elizabeth II.

Super quarta: Inflação no horizonte traz dúvidas

Mas quem ainda enxerga riscos inflacionários persistentes não descarta que o Fomc eleve a taxa em 1% e o Copom ainda promova uma alta de 0,25% antes de pisar no freio.

Continua depois da publicidade

Mais que os anúncios sobre o aperto monetário, o mercado estará antenado na comunicação dos bancos centrais. E, como acontece a cada 45 dias, vai ouvir o que eles têm a dizer e especialmente o que deixar de ser dito.

Também é aguardado com ansiedade o famoso “dot-plot”, gráfico divulgado trimestralmente e que traz as projeções individuais dos formuladores de política monetária, de forma anônima, para o crescimento econômico, o emprego e a inflação, bem como o cronograma de aumentos de juros.

Na última atualização, em junho, esse gráfico de pontos mostrava uma taxa mediana no final de 2022 em 3,4%. Isso implicava em 170 pontos base adicionais nas taxas.

Para 2023, a taxa mediana dos Fed Funds era de até 3,8%, um aumento de 40 pontos base em relação ao final de 2022. A expectativa é que essas medianas seja ajustadas para cima.

No mais, a entrevista que o presidente do Fed, Jerome Powell, concederá logo após o anúncio, também será essencial para que os investidores e analistas passem projetar as futuras decisões e – mais que isso – a duração da tendência de alta e o tamanho da taxa terminal (aquela que encerra o atual ciclo).

Leia também:

Jackson Hole

No discurso que fez no enceramento do simpósio de Jackson Hole, no final de agosto, Powell não poderia ter sido mais claro. “Vamos continuar até que tenhamos certeza de que o trabalho está feito”, disse Powell.

Esse trabalho é exatamente convergir a expectativa de inflação para próximo da meta de 2% anuais.

Na ocasião, ele não usou nenhuma vez a expressão pouso suave para a economia.

Pelo contrário, afirmou que a redução da inflação provavelmente exigirá um período sustentado de crescimento abaixo da tendência, além de um “abrandamento das condições do mercado de trabalho”.

Os integrantes do Fed sabem que restaurar a estabilidade dos preços levará tempo e que o processo será doloroso para a economia.

Preços em alta

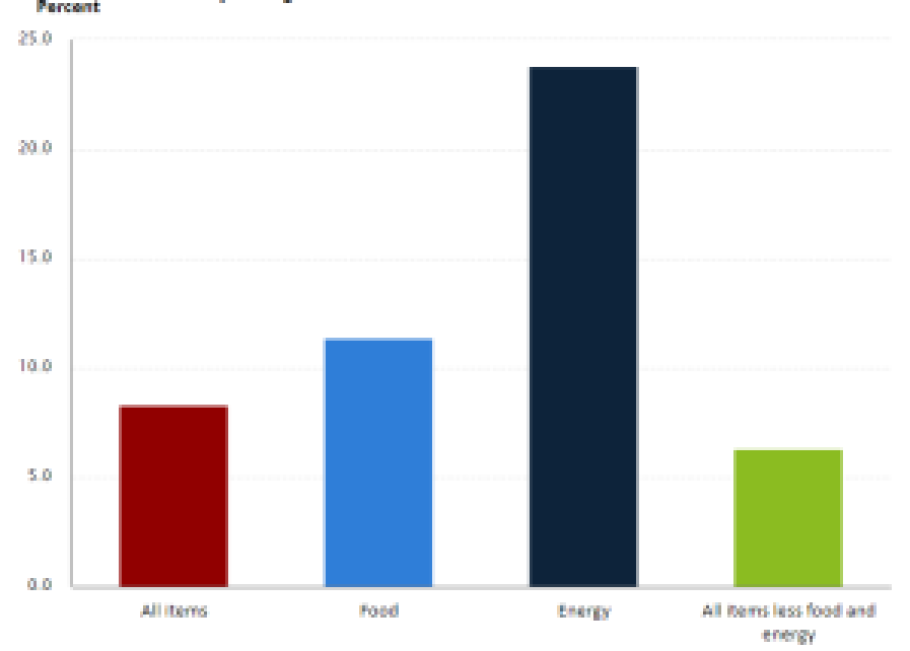

Na semana passada, o Departamento do Trabalho informou que o índice de preços ao consumidor (CPI, na sigla em inglês) subiu 0,1% em agosto, quando a projeção apontava para uma deflação de 0,1%.

Pior que isso, o núcleo do CPI, que exclui preços voláteis como alimentos e energia, subiu 0,6% na comparação mensal, o dobro dos 0,3% previstos.

Inflação americana disparou em 12 meses

Esse é um motivos pelos quais casas como a Galapagos Capital soltaram prévias do Fed estimando que a taxa de juros americana subirá em, “pelo menos”, 75 pontos base.

“As duas principais variáveis para a decisão, as condições do mercado de trabalho e a inflação, não estão melhorando. O mercado de trabalho está o mais apertado possível, e o núcleo da inflação permanece altamente persistente, especialmente nos serviços”, informou relatório da equipe comandada pelo economista-chefe Jaime Valdivia.

Sobre a comunicação, a Galapagos espera que o Fed deveria enviar uma mensagem “decisiva e inabalável” de que fará o que for necessário para controlar a inflação e mirar as expectativas de inflação de curto prazo.

Os economistas do Goldman Sachs também estimam uma alta de 0,75% amanhã, além de outras duas altas de 0,50%, cada, em novembro e dezembro, reduzindo o ritmo no início de 2023.

Cortes na taxa só estão no horizonte de 2024, segundo banco de investimentos.

“A força do mercado de trabalho reduziu os temores de aperto excessivo neste estágio, as autoridades do Fed agora parecem querer um progresso um pouco mais rápido e consistente para reverter o superaquecimento (do mercado de trabalho)”, escreveram os analistas.

Leia também:

Super quarta: Copom

No Brasil, o consenso, em relação à super quarta, é de que o ajuste, ou pelo menos a maior parte dele, já foi feito pelo Banco Central.

Assim, há uma expectativa majoritária de que o Copom irá encerrar o ciclo de alta de juros na quarta-feira, estacionando durante um bom tempo no degrau dos 13,75% ao ano.

Segundo análise do Itaú, “o horizonte de política monetária relevante melhorou marginalmente e, portanto, o comitê deve indicar a interrupção do processo de aperto monetário”.

Sobre a comunicação, equipe do economista-chefe Mario Mesquita avalia que as autoridades devem sinalizar que o cenário econômico ainda exige a manutenção de uma política monetária significativamente contracionista e postura vigilante.

O Itaú pondera que, apesar da menor inflação de itens voláteis, as medidas de inflação subjacentes permanecem elevadas e que o ritmo de desinflação será lento, “reafirmando a necessidade de uma política monetária contracionista por algum tempo”.

Para o BTG Pactual, as últimas declarações do presidente do BC, Roberto Campos Neto, assim como do diretor Bruno Serra, visaram exatamente combater visões excessivamente otimistas sobre a flexibilização da política monetária no início do próximo ano.

Já o Goldman Sachs calcula em 60% a probabilidade de o Copom manter a Selic em 13,75%, “juntamente com uma orientação ‘hawkish’, sugerindo que a taxa básica deverá permanecer em um nível significativamente restritivo por um período de tempo razoavelmente longo”.

Copom poderia surpreender?

No entanto, a equipe do banco vê um probabilidade significativa de 40% de um aumento final da taxa de 25 pontos base.

Os motivos são pressões de serviços e núcleos de inflação ainda intensas, atividade real robusta e dinâmica do mercado de trabalho e leve aumento nas expectativas de inflação para o final de 2024.

Além disso, pesa uma incerteza sobre a postura fiscal em 2023 e nos anos seguintes.

Contra a maré

A equipe de análise do JP Morgan destoa do consenso. Relatório assinado na semana passada por Cassiana Fernandez e Vinicius Moreira diz que é “cedo demais para declarar vitória sobre a inflação”.

Para os analistas, o BC vem reforçando corretamente que existem dois tipos de erros que os formuladores de política monetária podem cometer: apertar demais à custa de um impacto maior e desnecessário no crescimento e apertar muito pouco, custando a credibilidade das políticas e elevando os custos da desinflação.

“Devemos reconhecer que a incerteza continua elevada e que as condições monetárias estão apertadas, com a defasagem da política monetária aumentando seus impactos nos próximos trimestres”, diz o relatório.

“Mesmo assim, entendemos que os dados econômicos recentes favorecem a estratégia de evitar o risco de fazer muito pouco no esforço de trazer a inflação de volta à trajetória de metas em tempo hábil”, argumentam os analistas.

Leia também:

Sobre a comunicação pós-decisão, o JP Morgan espera que o Copom sinalize que, após a alta desta semana, provavelmente fará uma pausa e observará os dados recebidos, informando que a manutenção da taxa Selic nesses níveis parece adequada “neste momento”.

Para o banco, um aspecto da comunicação que será importante acompanhar é a caracterização do horizonte relevante para a política monetária.

Na última reunião, o BC inovou e preferiu focar na projeção de 3,5% seis trimestres à frente em vez da mensagem usual “principalmente 2023 e, em menor medida, 2024”. Isso gerou alguma confusão na comunicação após a última reunião.

Volatilidade

Enquanto o mercado aguarda as decisões e posteriores comunicações da “super quarta”, a volatilidade é o nome do jogo” para os mercados, disse ontem numa live para investidores Roberto Motta, head do mercado de futuros da Genial Investimentos.

Isso explica porque as bolsas americanas inverteram o sinal para positivo no final da sessão de segunda-feira e também a valorização do real ante o dólar ontem – que ainda recebeu impacto de uma possível participação de Henrique Meirelles num eventual governo Lula.

Para Motta, o mercado passou a entender a linha de comunicação do banco central americano e já deu uma ajustada em suas projeções.

As curvas, por exemplo, já projetam a taxa dos Fed Funds em março de 2023 (a taxa terminal) em 4,5% – estava em 3,5% na última reunião do Fomc. Hoje, os títulos americanos (Treasuries) estão nas máximas de 15 anos, encostando em 4.00%.

Os estrategistas do Safra, por sua vez, alertam que o aperto monetário mais firme pelo banco central americano reduz o apetite por ativo de maior risco, como a comora de ações nas bolsas, uma vez que os rendimento da renda fixa tendem a ficar mais atrativos.

Também deve continuar o movimento de apreciação do dólar, diante do maior fluxo de recursos para os Estados Unidos.

You must be logged in to post a comment.