Publicidade

SÃO PAULO – O Open Banking pode ser um novo conceito para você. Mas há dois anos a Belvo, plataforma de APIs (Interface de Programação de Aplicativos, em tradução livre), foi criada já de olho no potencial do Open Banking em países da América Latina. Nesta terça-feira (1), a empresa anunciou um aporte Série A de cerca de R$ 225 milhões (ou US$ 43 milhões).

Hoje a Belvo opera no Brasil, no México e na Colômbia, e tem mais de 60 clientes, incluindo neobancos, provedores de crédito e ferramentas de gestão financeira pessoal. O InfoMoney tem um guia sobre o Open Banking que explica tudo sobre o conceito, cuja primeira fase já está em operação, e a segunda está prevista para começar em 15 de julho deste ano.

Com sede em São Paulo, a empresa emprega atualmente 70 pessoas, mas quer crescer. O InfoMoney conversou com Albert Martinez, gerente geral da empresa, para entender o destino do aporte, os próximos passos e como a empresa enxerga as oportunidades dentro do ecossistema do Open Banking. Veja:

Continua depois da publicidade

O que a Belvo faz?

A Belvo provê a infraestrutura de tecnologia para integrar sistemas de seus clientes com os de outras instituições. Isso é possível por meio das chamadas APIs.

Na prática, a API é um recurso tecnológico que permitirá às instituições compartilharem as informações no ecossistema do Open Banking de maneira padronizada.

As APIs não foram feitas para o Open Banking, pelo contrário, são elementos universais de tecnologia, que já são amplamente usados hoje na integração de sistemas em diversos âmbitos. Basicamente, é a forma como todos os softwares “se falam” dentro da internet.

Para facilitar a compreensão, a API é uma espécie de ponte que conecta aplicações diferentes por meio de uma mesma linguagem. Por exemplo, a Uber usa uma API do Google Maps para que tenha os mapas no seu aplicativo, bem como o Airbnb também usa uma API para mostrar as localizações dos imóveis disponíveis para aluguel.

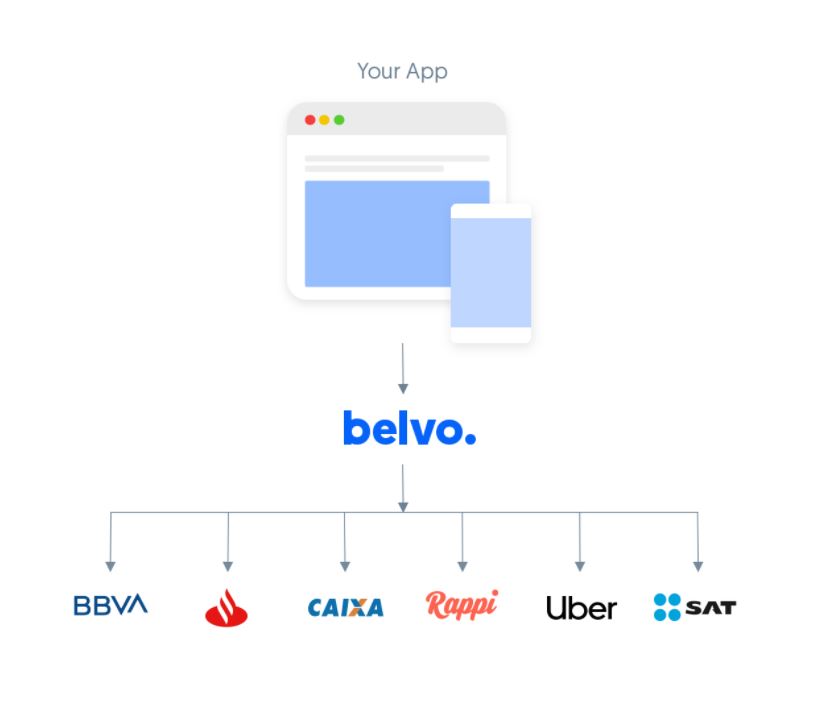

A Belvo possui uma tecnologia própria em que cria essas APIs, e faz as conexões entre seus clientes e as fontes de dados, que são instituições financeiras ou mesmo de outra natureza, como aplicativos de delivery e de carona. A empresa é uma intermediadora entre dados e o cliente, tendo a capacidade, inclusive, de agregar esses dados, interpretá-los e entregar modelos prontos de soluções para seus clientes.

Veja o desenho:

“Começamos dois anos atrás já enxergando a grande oportunidade no acesso aos dados de usuários finais. Nossa ideia é ajudar os clientes a receberem os dados disponibilizados pelos consumidores finais e interpretá-los para oferecer soluções e personalizadas para as empresas que são nossos clientes. Na prática, nosso serviço é garimpar os dados que as empresas recebem e ajudá-las a aplicar de forma prática como serviço para os seus respectivos clientes finais”, diz Albert Morales, gerente geral da Belvo no Brasil.

A Belvo faz um serviço B2B, ou seja, presta serviços para empresas e não diretamente para o cliente final. Entre os clientes estão a agregadora de contas Mobills, a fintech de previdência Onze, que recebeu uma porte de R$ 53 milhões na semana passada, a Celero, empresa de automação financeira, a Enconta, que é uma conta digital, entre outras.

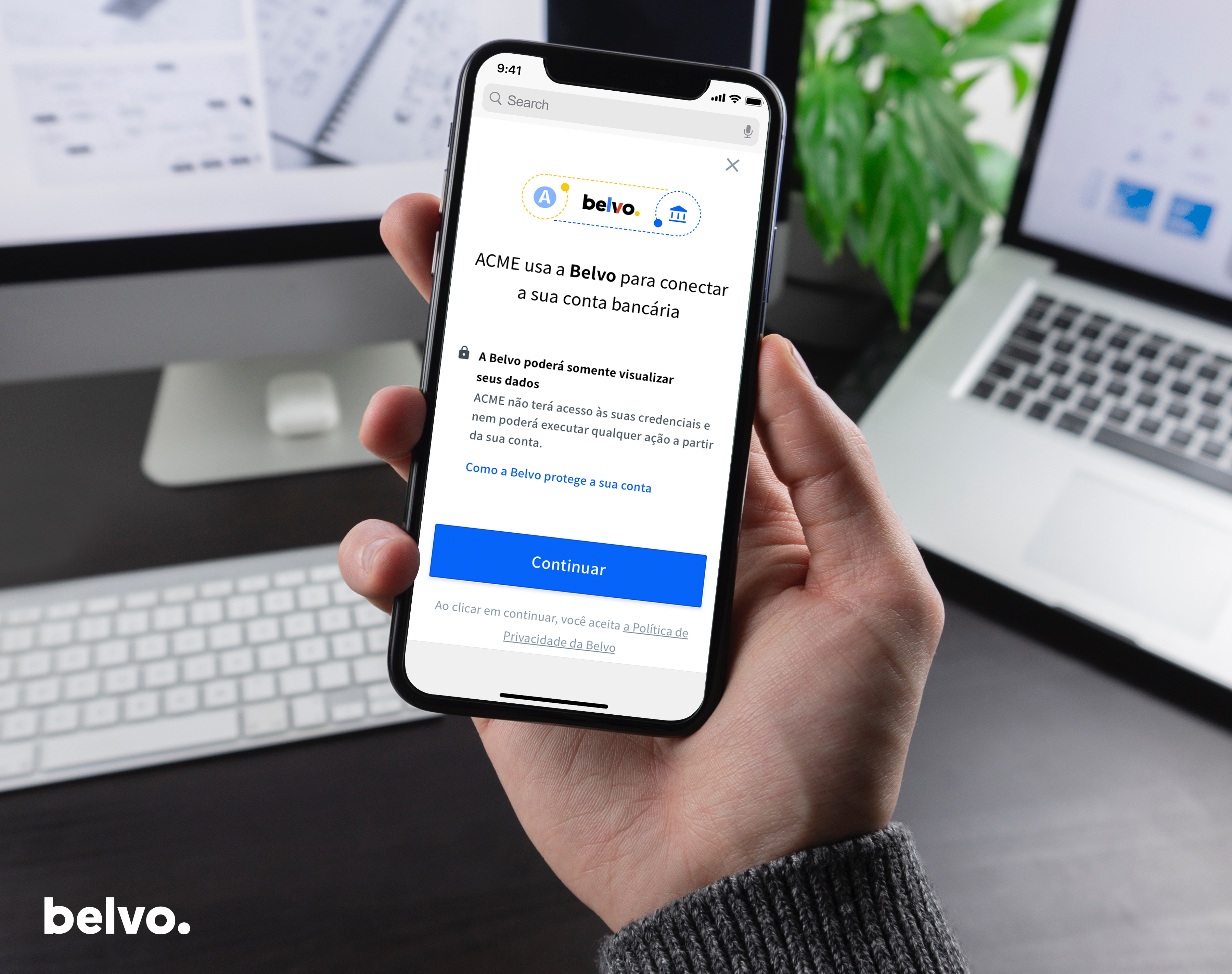

“Nós ficamos do lado do consumo de tecnologia. O cliente empresa usa a tecnologia da Belvo para se conectar aos sistemas de outras instituições, e com o Open Banking usará para se conectar às APIs padronizadas pela regulamentação local. Nós organizamos o escopo de dados de acordo com o padrão definido, processamos os dados, e devolvemos ao cliente. Não armazenamos, nem utilizamos para comercialização”, explica Morales.

Na prática, a Belvo poderia, por exemplo, ajudar uma adquirente que presta serviço para um restaurante. A Belvo puxa os dados do iFood, faz uma interpretação desses dados, por exemplo, mostrando os preços dos pratos que mais saem nesse restaurante e ofertar para a adquirente uma solução de gestão de fluxo de caixa, que apareceria na tela e o dono do restaurante poderia usar no dia a dia. Nesse caso, a Belvo consegue puxar os dados da conta do iFood porque o cliente final (o restaurante) autoriza a coleta e o uso de suas informações através de uma autenticação feita pela adquirente.

Morales afirmou que a Belvo está em contato também com varejistas para iniciar a prestação de serviços para esse segmento em breve.

Aporte de R$ 225 milhões

O anúncio desta terça-feira marca um avanço importante para a Belvo que quer investir ainda mais tecnologia e crescimento da empresa: um aporte Série A de R$ 200 milhões foi feito por novos investidores internacionais como Future Positive e FJ Labs, ambos de venture capital, além de alguns dos investidores atuais, como Kaszek, Maya Capital, Venture Friends e David Vélez, que é fundador e CEO do Nubank.

“Esse aporte é muito importante para nós. Pudemos ver como os investidores confiam na Belvo e seguem apostando no nosso negócio. O aporte é um reconhecimento do nosso esforço. Além disso, vamos ganhar novos investidores que trarão uma visão estratégica ainda superior a que temos hoje. Novos pontos de vista são essenciais para nos adaptarmos e atender clientes de diferentes setores”, avalia Morales.

Segundo ele, o dinheiro da rodada será investido na melhora dos processos e produtos que a empresa vem desenvolvendo, além de expandir a equipe em todos os países de atuação.

“Queremos aumentar a capacidade de produção de produtos de alta qualidade, desenvolver novos modelos de soluções para os clientes. Temos uma gama grande de clientes, que vai de fintechs à varejistas, por exemplo. Vamos investir em mais soluções, garimpar mais dados e gerenciar novos insights a partir desses dados. Mas para isso ser possível precisamos de mais mãos: hoje temos uma equipe de 70 pessoas e vamos praticamente dobrar o time daqui para o fim do ano. Cerca de 30 engenheiros devem ser contratados no Brasil até o final do ano, além de outros postos”1, explica Morales.

“O Open Banking é uma mudança permanente que beneficia os consumidores, que poderão tomar melhores decisões sobre seus dados e finanças. A Belvo foi pioneira na América Latina e já conquistou uma grande carteira de clientes com sua solução”, complementa Monica Saggioro, co-fundadora da Maya Capital.

Desde que nasceu, em 2019, a empresa já captou cerca de R$ 300 milhões.

Concorrência e Open Banking

Uma das premissas do Open Banking é aumentar a concorrência com a autonomia dada ao cliente, que poderá escolher compartilhar seus dados com diferentes instituições de forma simples e rápida para, por exemplo, avaliar cotações de financiamentos. Porém, a concorrência entre as empresas que vão prestar serviços para as participantes do Open Banking, como a Belvo, também vai aumentar.

Mas Morales aposta que a experiência da empresa será um diferencial. “Nós não nos especializamos no fornecimento de infraestrutura. Nascemos para isso. Todo nosso negócio foi criado pensando nesse tipo de serviço. O conjunto de produto, com a tecnologia, e serviço, com a interpretação de dados, que temos hoje é chave é chave no ambiente de Open Banking que veremos no Brasil. Nosso mercado de clientes é muito grande, as fintechs vão precisar de serviços como o da Belvo para poder participar do ecossistema, oferecer serviços de qualidade para seus clientes”, explica.

Confiante, ele diz que o Open banking está atraindo muitos players, mas acredita que é difícil uma nova empresa criar um time de centenas de pessoas e colocar de pé de forma plena até o início da segunda fase em julho. “Nós estamos estudando e pensando o modelo de negócio há dois anos, não tem como agilizar tudo isso em dois meses”, diz.

Apesar disso, ele entende que o trabalho pela frente será grande. “Embora tenhamos uma facilidade na integração dos sistemas, processamos muitos dados e isso é um desafio tecnológico constante. Como manter tudo rodando? Não podemos cortar as conexões. Então, estamos trabalhando em melhorias diariamente e essa nova rodada também vem para nos ajudar a consolidar isso”, explica Morales.

Além disso, ele afirma que a empresa está cada vez mais estudando novos casos de uso com a tecnologia que possui. “Para participar do Open Banking, a empresa precisa receber os dados compartilhados, mas também saber o que fazer com eles. Então, nossas soluções personalizadas estão sendo ampliadas para atender cada vez mais diversos tipos de clientes. A ideia é que as empresas trabalhem esses dados com aplicabilidade real, utilizando a tecnologia para oferecer produtos assertivos”, explica.

Próximos passos

A empresa compartilhou os próximos passos para este ano e um dos principais objetivos além de aplicar o aporte recebido na prática, é aumentar as fontes de dados. Ou seja, mais empresas que vão fornecer dados para que a Belvo conecte suas clientes.

“Hoje temos 40 empresas fontes de dados em toda a América Latina, como grandes bancos, apps de delivery e de carona. Queremos aumentar para 80 até o fim deste ano. Com o Open Banking em vez de uma API para cada parceira criada por nós, vamos ter uma só padrão de mercado e nosso trabalho de conexão será muito mais ágil”, explica Morales.

Além disso, a Belvo já deu entrada junto ao Banco Central para iniciar o processo para se tornar uma iniciadora de pagamentos, assim como o WhatsApp anunciou recentemente. A ideia é ela prover a infraestrutura para suas clientes direto em seus aplicativos, por exemplo (saiba mais sobre iniciadores de pagamentos aqui).

“Estamos lidando com a burocracia, e o processo deve levar alguns meses, mas queremos estar prontos para integrar o Pix e outros recursos a partir da 3ª fase do Open Banking em agosto”, disse Morales.

A empresa se concentrará em expandir a oferta de soluções de enriquecimento de dados em todos os mercados e lançará o serviço de iniciação de pagamentos também no México.

Por fim, Morales revelou que a Belvo já recebeu algumas propostas de aquisição, mas que, por enquanto, entende que o negócio tem muito a evoluir por conta própria.

You must be logged in to post a comment.