A lógica do cisne negro e o coronavírus

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Por * Felipe Martins Passero

“Não podemos prever a maior crise com base na última maior crise”, diz Nicholas Taleb, autor de A lógica do cisne negro.

A crise do sistema financeiro internacional em 2020 é diferente da crise de 2008 por conta da velocidade brutal da queda/da desvalorização dos preços dos ativos, como bem pontuou Henrique Bredda, um dos principais gestores de ações do país. Enquanto em 2008 esse processo levou meses, hoje registramos uma queda da mesma proporção, porém em poucas semanas. O índice das 500 maiores empresas americanas, o S&P 500, alcançara seu topo histórico de fechamento diário no dia 19 de fevereiro. De lá para cá, já perdeu 27% de seu valor.

Já a bolsa brasileira atingiu seu pico histórico no dia 23 de janeiro deste ano. Hoje, 12 de março, já contabiliza uma perda/desvalorização de 39%. Em dólar, a queda foi de 48%. A correção foi brutal. Florian Bartunek, autor da série de livros em dois volumes, Fora da curva: Os segredos dos grandes investidores do Brasil – e o que você pode aprender com eles, declarou hoje que os grandes gestores de investimento biografados em sua obra estão tão inseguros quanto os investidores individuais.

A teoria austríaca dos ciclos econômicos mostra que as políticas anticíclicas dos bancos centrais e comerciais, devido ao sistema de reservas fracionárias, são responsáveis pelos grandes choques em diferentes mercados. Ludwig von Mises explica que “ao emitir meios fiduciários, pelo que quero denotar notas bancárias sem reservas em ouro ou contas correntes que não estejam sustentadas completamente por reservas em ouro, os bancos estão em uma posição de expandir o crédito consideravelmente. A criação desses meios fiduciários adicionais permite a eles estender o crédito muito além do limite estabelecido por seus ativos e pelos fundos confiados a eles por seus clientes.[1]

O sistema de reservas fracionárias é aquele em que os bancos guardam nos bancos centrais apenas uma parte dos depósitos à vista, usando a outra como crédito. Desta forma, se a reserva compulsória for de 30%, a cada R$ 100, R$ 70 se transforma em crédito. Quem recebe o crédito coloca estes R$ 70 no sistema financeiro, R$ 49 vira crédito. E assim sucessivamente. Se todos tirarem seus depósitos à vista dos bancos, ocorrerá uma falência geral no sistema financeiro.

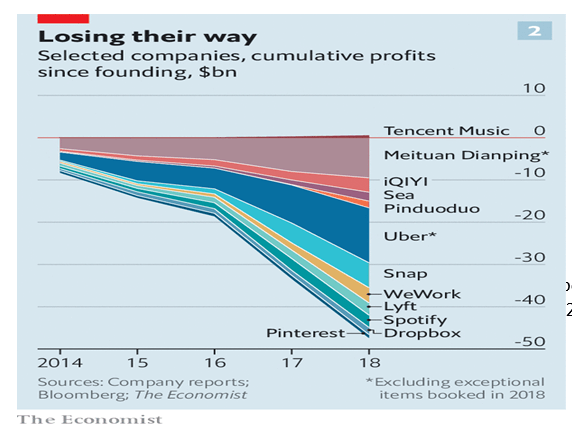

Lucro acumulado de alguns unicórnios

Na visão de Mises, os bancos centrais aumentam a oferta monetária ao não ter lastro real para a moeda emitida e ao permitir que bancos privados emprestem depósitos à vista em operações de crédito com perfil de longo prazo. Esse excesso de crédito faz com que alguns projetos e empresas que não são lucrativos passam a ser/transformem-se em opções viáveis de investimento. É nesse momento que surgem teses de produtos em soluções falsamente percebidas como disruptivas. É nesse cenário que empresas que não dão lucro abrem seu capital, prometendo lucratividade futura. Esse é o contexto onde uma empresa privada se financia com juros negativos.

Essa atividade econômica superaquecida leva a um aumento generalizado de bens e serviços. Uma mudança na política monetária leva a uma queda generalizada de preços e um período de recessão. Como explica Mises,

“muitos empreendimentos ou práticas de negócio que foram iniciadas graças à baixa artificial dos juros, e as quais foram sustentadas graças ao aumento igualmente artificial dos preços, não mais parecem lucrativas. Algumas empresas diminuem suas escalas de operação, outras fecham ou vão à falência. Os preços entram em colapso; crise e depressão se seguem ao boom. A crise e o período seguinte de depressão são a culminação do período de investimentos injustificados criado pela extensão creditícia. Os projetos que devem suas existências ao fato de que eles pareciam’lucrativos’ nas condições artificiais criadas no mercado pela extensão do crédito, e o aumento dos preços que resultou dele, deixaram de ser ‘lucrativos’. O capital investido nesses empreendimentos é perdido na medida em que estão presos a eles”.[2]

Após a crise de 2008, os principais bancos centrais promoveram uma política de taxas básicas de juros reais negativas. Em alguns momentos, taxas nominais negativas. Isso levou a uma queda do custo de captação das empresas privadas, ficado muito barato contrair dívidas. Na minha opinião, o maior desafio não é o coronavírus, o petróleo ou o mercado de ações. É o enorme estoque de crédito privado a taxas muito baixas.

A relação entre o preço dos títulos de renda fixa e as taxas que o remuneram parece linear, mas não é. Ou seja, quanto maior a taxa de um título pré-fixado, que vale um determinado valor em seu vencimento, menor o preço do título hoje. O preço é inversamente proporcional à taxa, mas de forma convexa. A variação no preço do título dado uma determinada variação na taxa é muito maior quando os juros são baixos.

Empresas endividadas, fundos de pensão detentores de dívida corporativa de longo prazo no mercado internacional podem passar por dificuldades semelhantes aos detentores dos títulos hipotecários da crise passada.

Mas também temos fatos positivos. “O que não me mata não me fortalece, mas mata os menos aptos e torna a população sobrevivente mais forte como um todo” teoriza Taleb em Antifrágil. A crise econômica do governo de Dilma Rousseff tornou o ambiente de negócios no Brasil mais resistente graças à eliminação dos agentes políticos e empresariais mais corruptos. Também houve maior conscientização sobre o papel das reformas estruturais brasileiras. Hoje existe o teto dos gastos públicos, uma legislação trabalhista mais arejada e uma previdência mais sustentável. A equipe econômica do atual governo reúne os melhores nomes para conduzir as políticas públicas necessárias.

É preferível o Brasil passar pela crise com Paulo Guedes, Tarcísio de Freitas, Sérgio Moro, Salim Mattar, Roberto Campos Neto, Pedro Guimarães e Roberto Castello Branco que contar com o dream team do partido derrotado, que reúne Graça Foster e sua trupe comandando a Petrobrás, a viúva de Celso Daniel conduzindo a Caixa Econômica e outros tantos militantes cuja única qualidade era a dócil submissão à ex-mandatária. Mesmo que o staff governamental petista não tivesse uma ficha corrida criminal, não teria currículo e conhecimento técnico para as posições que ocupava.

Como nos ensina Taleb, existem coisas frágeis que não sobrevivem ao estresse e ao caos. Existem empresas, pessoas e investimentos indiferentes a certas crises, e até outros que se beneficiam com o caos. Não podemos prever quando e como acontecem as crises. Mas podemos nos proteger com duas regras simples: ter um estilo de vida que custa menos do que podemos gerar de renda com nosso trabalho –sermos poupadores, alocando o capital de risco sempre uma parte do nosso patrimônio que possamos perder ou esperar por 5 anos para reaver o dinheiro, ou seja, sempre ter uma reserva de liquidez, ainda que tenha uma rentabilidade muito baixa.

Desta forma, poderemos comprar bons ativos baratos a cada vez que o mundo entrar em crise e nos beneficiarmos com os momentos de caos.

* Felipe Martins Passero, CFA é associado do Instituto de Formação de Líderes de São Paulo. Formado em administração de empresas na USP, é CFA® Charterholder e sócio da InvesSmartXP, empresa de assessoria de investimentos.

[1] Ludwig von Mises, “A teoria austríaca dos ciclos econômicos”. Disponível em https://www.mises.org.br/ArticlePrint.aspx?id=149. Acessado em 12/03/2020.

[2] Ludwig von Mises, “A teoria austríaca dos ciclos econômicos”. Disponível em https://www.mises.org.br/ArticlePrint.aspx?id=149. Acessado em 12/03/2020.

You must be logged in to post a comment.