A expansão fiscal que não podemos fazer

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Governos no mundo todo estão aumentando gastos de uma forma nunca vista para tentar mitigar os efeitos da pandemia do Covid19. Tentar salvar vidas, garantir renda mínima e socorrer empresas neste momento são justificativas que quase não encontram resistências.

Faz sentido, dado o tamanho da crise. Faz sentido também procurar medir essa conta e seus possíveis impactos, separando os efeitos transitórios dos efeitos permanentes.

No meu primeiro artigo aqui, para justificar porque entendo improvável uma recuperação em “V” da economia e dos mercados acionários, recorri a algumas comparações entre a crise de 2008 e a recente. Uma delas era a situação fiscal de alguns países, em especial a trajetória da relação dívida pública/PIB nos Estados Unidos.

Quero voltar a esse tema com mais profundidade. A ideia é avaliar os limites e riscos macroeconômicos da recente expansão fiscal e, principalmente, no caso brasileiro, os riscos de se transformar uma expansão temporária em permanente.

A trajetória da dívida pública nos países ricos

Comecemos com os Estados Unidos. No último ciclo de crescimento, o País não reduziu a sua relação dívida/PIB, como havia reduzido em ciclos anteriores. Isso apesar de um longo período com taxas de juros muito baixas.

O endividamento nos Estados Unidos chegou a cair abaixo de 60% do PIB antes da crise de 2008, mesmo com a taxa básica do FED chegando a 5% a.a. antes do final do ciclo.

Já nos últimos anos do ciclo recente, aquele percentual ficou sistematicamente acima de 100%. E diferentemente do ciclo anterior, a taxa de juros esteve em patamares muito baixos ao longo de todo o período.

Na maior economia do planeta, a política fiscal foi claramente pró cíclica desde o final de 2009 até o final de 2019.

Patamares recordes da dívida pública ao final de um longo ciclo de crescimento econômico teriam sido uma anomalia apenas da economia americana? Os dados de outras economias mostram que não, principalmente na Europa.

França (98%), Portugal (117%), Itália (134%) e Grécia (181%), ao final de 2019, são outros casos de países que terminaram o ciclo de crescimento recente em patamares recordes da sua trajetória da dívida pública. O ciclo de baixas taxas de juros, negativas em alguns momentos, não foi suficiente para que os países mais endividados da zona do euro melhorassem suas trajetórias de endividamento.

Poderíamos incluir também o Japão com uma relação dívida/PIB acima de 200%, mas sua trajetória de crescimento e taxa de juros não podem ser comparadas com as desses outros países. A história da relação dívida/PIB japonesa parece ser melhor explicada por uma combinação de sua demografia, estagnação da produtividade e particular demanda doméstica por títulos públicos.

Então veio a pandemia da Covid19 e, no mundo todo, a tendência recente das políticas monetárias e fiscais tem sido a mesma: com juros já próximos de zero, os bancos centrais aceleram programas de compra de ativos privados e tesouros nacionais financiam programas de transferência de renda a pessoas e empresas.

Desde o início da crise os estímulos fiscais foram aumentando à medida que a crise econômica se mostrava mais grave.

A chanceler alemã Angela Merkel começou sinalizando com um pacote de 40 bilhões de euros na Alemanha e rapidamente chegou a 800 bilhões de euros. Vale lembrar que a Alemanha foi um raro caso de uma economia rica que reduziu sua dívida pública no período recente (de 80% em 2010 para menos de 60% em 2019).

Nos EUA as primeiras conversas no Congresso falavam em 200 milhões de dólares e rapidamente se chegou numa aprovação de 2 trilhões de dólares (e já se discute uma nova rodada de adicionais 2 ou 3 trilhões de dólares).

A resposta fiscal do Brasil

E o Brasil? Onde estávamos no nosso ciclo de endividamento quando a pandemia passou a exigir mais gastos do governo federal, estados e municípios?

A dívida pública/PIB, que havia tido uma redução de 10 pontos percentuais entre 2009 e 2011, passou a crescer acentuadamente desde 2013.

Entre esse último ano e 2016 passamos de 51% para mais de 70% em apenas 4 anos, resultado de uma política fiscal marcada por descontrole de gastos, desonerações fiscais e forte retração da atividade econômica em 2015 e 2016.

Veio então a Emenda Constitucional 95/2016, conhecida como lei do teto de gastos, que procurou regrar o limite do crescimento de gastos no setor público até 2026.

Não vou me alongar na análise do teto de gastos, já muito bem feita pelo Fábio Giambiagi em dois artigos recentes aqui no InfoMoney.

Apenas menciono que, apesar dos enormes méritos da Emenda como tentativa de controle do crescimento do gasto primário do governo central (o que inclui as transferências para estados e municípios), o próprio Giambiagi reconhece as limitações da lei até aqui: “ O detalhe é que, depois de três anos de sua vigência, em 2019, essa participação continuava sendo praticamente a mesma, de 23,4% do PIB.”

Quando se olha para o cumprimento do teto de gastos fora do executivo federal, os resultados já eram preocupantes antes da pandemia.

A maioria dos estados já descumpriam o teto e o esforço da Secretaria do Tesouro Nacional (STN) nos dois últimos anos era a tentativa de convencimento dos entes subnacionais e dos respectivos tribunais de contas a terem práticas mais corretas e homogêneas de classificação de despesas, principalmente a conta de pessoal, a mais relevante para estados e municípios.

Mesmo na União, apenas o Executivo conseguiu respeitar o teto de gastos, nos três primeiros anos de vigência. No Judiciário Federal, por exemplo, apenas 1 dos 10 tribunais federais conseguiu se enquadrar no ano de 2019 no seu limite de gastos.

Como a regra do teto permitia que nos três primeiros anos houvesse compensação de um poder pelo descumprimento do teto noutro poder, a folga no executivo federal permitiu o ajuste. Ficava a dúvida de como o poder judiciário se ajustaria em 2020 e, principalmente, como estados e municípios seriam fiscalizados e se adequariam à regra do teto.

Com o início da pandemia no Brasil e as medidas de isolamento, o governo federal foi exigido a rapidamente expandir o gasto federal em diferentes áreas. Vale ressaltar que esse movimento não significou uma violação da EC 95/16, dado que a lei previa a excepcionalidade de uma calamidade ou pandemia para abertura de créditos extraordinários. O desafio maior, que queremos destacar, é evitar que os gastos extraordinários possam se transformar em gastos permanentes.

As principais frentes de gastos adicionais do governo federal foram a oferta de crédito subsidiado às empresas que mantivessem o emprego de seus trabalhadores (ainda que com redução salarial), as iniciativas do BCB de compra de ativos privados (ampliada recentemente pela aprovação do chamado “orçamento de guerra”), a compensação da perda de arrecadação de estados e municípios e a ajuda emergencial à trabalhadores informais e pessoas com baixa renda.

Só nessa última frente, prevista inicialmente para beneficiar algo como 20 milhões de pessoas durante 3 meses, já se estima que mais de 60 milhões acessarão o benefício (que pode ir de R$ 600 até R$ 1.200, dependendo das condições familiares). Se o benefício for valer realmente por apenas 3 meses, já estamos falando de um impacto fiscal da ordem de R$ 130 bilhões em 2020.

Até onde irá a expansão fiscal?

O início do ano de 2020 começou com uma previsão da STN de um déficit primário do governo central próximo a R$ 115 bilhões, o que já exigiria uma série de medidas de ajustamento ao longo do ano para o atingimento da meta de superávit primário e o cumprimento do teto de gastos em 2020 e 2021.

Com as medidas extraordinárias já aprovadas em 2020 devemos ver o número acima ser multiplicado por mais de 6 vezes, aproximando-se de um déficit de 720 bilhões de reais em 2020.

Os riscos fiscais não param por aí. No levantamento recente feito pelo INSPER, com o título “Impacto Fiscal da Pandemia: Andando sobre Gelo Fino”, Marcos Lisboa, Marcos Mendes, Marcelo Gazzano e Vinicius Botelho mostram que há uma série de novas medidas em discussão, inclusive o prolongamento das já anunciadas, que poderiam levar o déficit para mais de R$ 1,2 trilhão em 2020.

No cenário atual, com as medidas já aprovadas e incluindo a conta de juros, já estamos falando de um déficit nominal acima de 10% do PIB em 2020. E que pode facilmente chegar a 15% ou mais.

Dependendo da aprovação de novas medidas e da prorrogação das atuais poderemos ter uma dívida/PIB ultrapassando os 100% já na entrada de 2021.

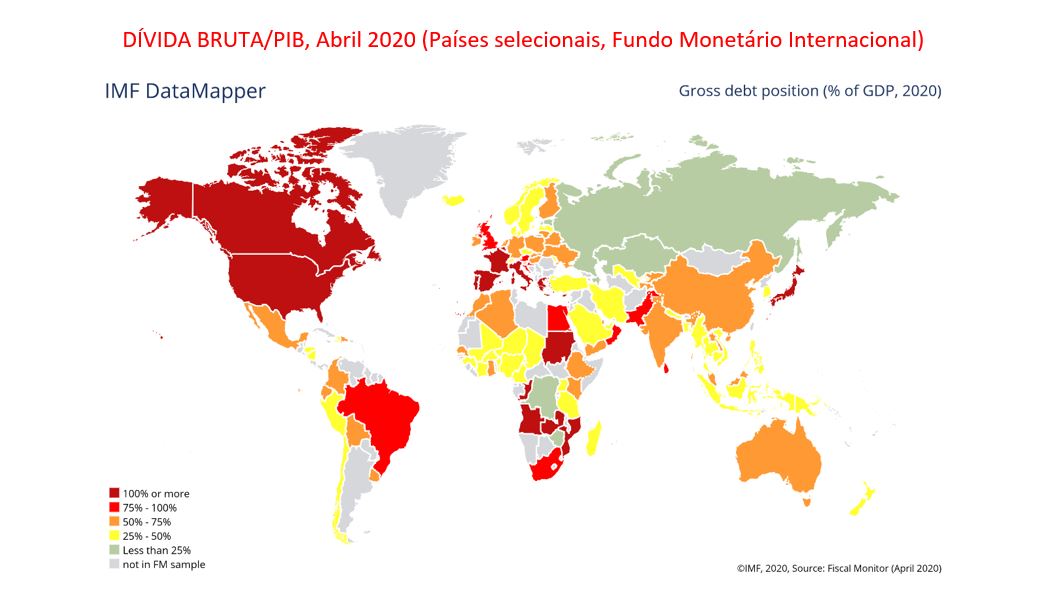

Nesse contexto, muitos dirão que vários países no mundo terão déficits e dívidas públicas elevadas. É verdade, mas a comparação com o Brasil é totalmente desfavorável ao País.

Países da Zona do Euro, Estados Unidos e Japão têm moedas fortes e um histórico de responsabilidade fiscal muito melhor do que o Brasil. Devemos lembrar também quantas trocas de moedas fizemos antes do real, sem esquecer do confisco de ativos financeiros no Plano Collor, troca de indexadores de contratos, etc.

O histórico acima e a atual instabilidade política no País explicam boa parte da acentuada desvalorização do real frente a um conjunto expressivo de moedas. Temos a maior desvalorização da moeda local entre os países emergentes nos últimos 3 meses frente ao dólar.

Olhando o atual nível de endividamento, o Brasil não pode ser comparado com os países mais ricos. A comparação correta deve ser com seus pares emergentes, com níveis de renda per capita mais próximos. Nesse grupo, segundo o relatório mais recente do Fundo Monetário Internacional, a média internacional da relação dívida/PIB ao final de 2019 estava em 44%, enquanto a do Brasil alcançou 79% no mesmo período.

O Brasil tem um duplo desafio na condução de sua política fiscal atual. Deve ser potente para a mitigação dos fortes impactos de curto prazo sobre a geração de renda. Ao mesmo tempo deve evitar a tentação de abandonar os esforços dos últimos anos de recondução do País a uma trajetória sustentável de longo prazo da dívida pública.

Essas duas tarefas podem ser combinadas, desde que não se confunda a política fiscal de curto prazo com a de longo prazo. Separar gastos transitórios de gastos permanentes é um esforço crucial nesse momento para o futuro do País.

Se a tentação populista for mais forte do que a real necessidade de mitigação dos efeitos da pandemia, lá na frente podemos colher outro desastre. Passada a pandemia, poderemos ter uma dívida pública fora de controle.

A consequência desse possível descontrole será vermos o câmbio, a inflação e os juros subirem. Teríamos uma nova onda derrubando as esperanças de retomada da geração de emprego e renda no País.

You must be logged in to post a comment.