Publicidade

Dez anos atrás, o setor elétrico brasileiro teve o seu próprio 11 de setembro, data normalmente associada ao ataque às Torres Gêmeas em Nova York, EUA.

Em 11 de setembro de 2012, após muitos meses adiando a tomada desta decisão, o governo definiu sua posição sobre a renovação das concessões elétricas. A então presidente Dilma Rousseff anunciou um corte de 16,2% no preço de energia residencial e de 28% para o setor produtivo, de modo a reduzir o chamado custo-Brasil e impulsionar a produção industrial.

As ações das companhias do setor não reagiram bem a essa decisão e passaram a a registrar fortes perdas, após o anúncio da Medida Provisória 579 que previa redução do custo de energia em torno de 20,2% em média para o consumidor final. O risco regulatório e a maneira como este corte seria feito foram um dos temores do mercado para fugir dos ativos do setor, tradicionalmente defensivo e bom pagador de dividendo. Em meio aos conflitos entre as mudanças na MP e pedidos de mais prazo pelas elétricas para renovação de concessões, as ações das companhias do setor continuaram registrando volatilidade.

Continua depois da publicidade

A MP causou apreensão no mercado uma vez que, as empresas com usinas e linhas de transmissão que tinham ativos cuja concessão terminaria em 2015 poderiam antecipar a renovação do prazo. Contudo, caso acatassem requisitos que resultariam na queda do preço de energia. Se não aderissem à renovação, as usinas teriam a concessão encerrada no fim do contrato e seria relicitada.

Dos grupos que tinham usinas com contratos de concessão a vencer, porém, praticamente só a Eletrobras (ELET3;ELET6), então controlada pelo governo federal, aderiu à proposta. Com isso, desde que foi instituída a MP 579 até o último pregão de 2012, as ações da companhia caíram cerca de 50%.

O mês mais impactante em termos de valor de mercado para a companhia foi novembro de 2012, com uma queda de 40% dos ativos, com valores de indenização abaixo do esperado e declarações de responsáveis pela empresa de que a elétrica teria seus resultados fortemente impactados. Em novembro daquele ano, o Barclays recomendou venda para os ativos com preço-alvo de R$ 1.

Continua depois da publicidade

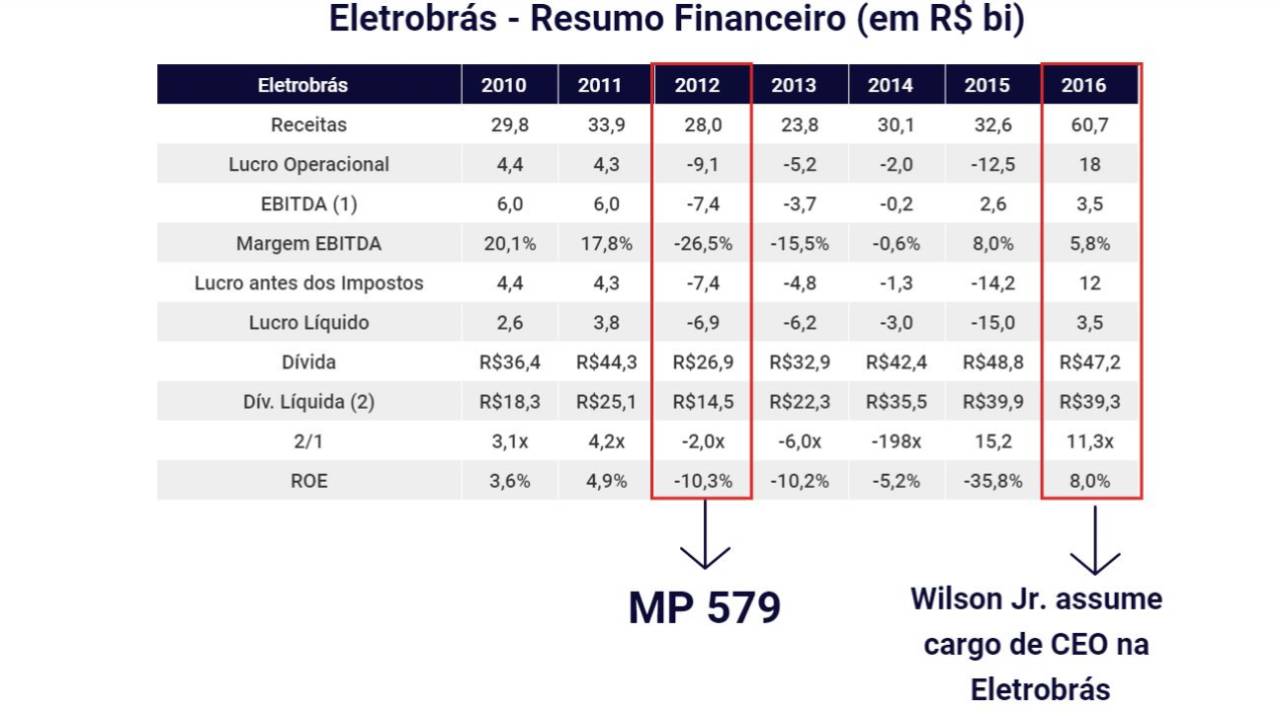

Os analistas da Genial Investimentos destacaram os impactos da MP nos números da companhia, resumidos no quadro abaixo:

Depois da mudança houve uma queda de 20% nas tarifas de energia, em 2013. Contudo, houve um efeito reverso a partir de 2015 e os preços da energia subiram bem acima da inflação no período, de forma a custear, entre outros, indenizações às geradoras e transmissoras, além do custo de risco hidrológico.

Cenário atual: visão positiva dos analistas

Passados 10 anos da MP que abalou o setor, o cenário que se desenha para a Eletrobras é bem diferente, tendo como principal vetor para ânimo as perspectivas após o processo de capitalização da companhia em 9 de junho deste ano, em oferta que movimentou R$ 33,7 bilhões na Bolsa e tirou a companhia do comando estatal. Com a diluição da fatia da União na empresa, a expectativa é que a nova equipe de gestão consiga reduzir custos, dentre outros ajustes.

Continua depois da publicidade

A Eleven destacou que as distribuidoras da Eletrobras, que eram claramente ineficientes, ficaram sob controle da companhia gerando um prejuízo acumulado de quase R$ 20 bilhões entre 2012 (MP579) e as suas privatizações, em 2018. Atualmente, as empresas já são mais eficientes e lucrativas nas mãos dos operadores privados.

“Com uma estrutura organizacional com cinco subsidiárias operacionais e 77 Sociedades de Propósito Específico (SPEs), existem com certeza oportunidades de venda de ativos, troca de participações, fusão de subsidiárias, dentre outros movimentos que podem destravar valor para a companhia ou gerar otimização de recursos e captura de sinergias. Adicionalmente, também vemos oportunidade em melhor alocar o capital em projetos de crescimento”, avaliam os analistas da casa.

No começo deste mês, o Bradesco BBI reiterou a sua recomendação outperform (desempenho acima da média do mercado, equivalente à compra) para a ex-estatal, destacando que a virada da empresa está mais próxima com o novo CEO – Wilson Ferreira Júnior, que já comandou a empresa antes. Ele foi eleito como presidente da companhia em agosto deste ano.

Continua depois da publicidade

“Com a chegada de Wilson Ferreira, espera-se que a empresa comece a discutir abertamente seus planos e metas para cortes de despesas operacionais, reestruturação e estratégia de comercialização de energia elétrica. Achamos que quanto mais cedo a gestão começar a abordar esses tópicos, a Eletrobras estará menos exposta às preocupações sobre os preços de venda de eletricidade de curto prazo potencialmente mais brandos em 2023”.

O preço-alvo do BBI para 2023 para os ativos é de R$ 68 para ELET3 e R$ 69 para ELET6, potenciais de valorização respectivos de 50% e 48% em relação ao fechamento de sexta-feira (9).

Após os resultados do 2T22 (segundo trimestre de 2022), os analistas do banco ajustaram as suas estimativas e aumentaram ligeiramente as projeções para o lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês) ajustado para R$ 15,5 bilhões em 2022 (+7%) e para R$ 22,3 bilhões em 2023 (alta de 5%).

Continua depois da publicidade

Olhando para os riscos de curto prazo, os analistas veem o excesso de oferta de geração como o principal. “O 2T22 não mostrou nenhuma fraqueza particular em preços, mas em 2023 a Eletrobras tem 4,5 gigawatts (GW) de limite firme não contratado sendo que, nos últimos meses, os preços dos contratos de fornecimento para 2023 caíram para cerca de R$ 160 o megawatt/hora (MWh), de mais de 180/MWh”, apontam, complementando que o risco é que uma boa estação chuvosa possa pressionar ainda mais os preços.

O BBI ainda aponta que a empresa com controle privado, já mostra mais força para travar batalhas jurídicas relacionadas a passivos do empréstimo compulsório. Na última terça-feira, a empresa emitiu um comunicado informando que recebeu uma ordem judicial para pagar R$ 6,8 bilhões relacionados a um novo litígio sobre o tema. De acordo com a elétrica, essa ação específica não tinha fundamento. “Notavelmente, a Eletrobras foi capaz de ter a ordem de pagamento foi anulada no dia seguinte. Depois de conversar com a gestão, estamos confiantes de que a ELET não tomará quaisquer provisões adicionais relacionadas a esta reivindicação específica e classificar isso como uma contingência como tendo probabilidade ‘remota’ no balanço”, aponta.

Quando retomou a cobertura para os ativos, em agosto deste ano, o BBI apontou acreditar que a Eletrobras, provavelmente, se tornará uma favorita entre as concessionárias globais, pois não apenas o forte crescimento do fluxo de caixa parece estar não totalmente precificado, como também suas ações deveriam ser negociadas a um prêmio em relação aos pares. Isso devido: (i) à alta liquidez (volume médio diário ao redor de R$ 1,0 bilhão); (ii) ao apelo ESG (melhores práticas ambientais, sociais e de governança), com 36% do capital hídrico nacional (já que a geração térmica não é foco); e (iii) aos dividendos crescentes para melhorar sua estrutura de capital ineficiente.

Após a capitalização, diversas casas de análise e bancos destacaram uma visão positiva para a companhia. No final de julho, o Itaú BBA retomou a cobertura para a ação com recomendação equivalente à compra e ressaltou: “imparável e sem amarras, Eletrobras tem nossa preferência no setor”, diante da capacidade da empresa de geração de caixa, valuation atrativo e capacidade de pagamento de dividendos. “Além disso, esperamos que com a privatização a companhia ganhe mais eficiência, melhorando seu resultado operacional”.

Os analistas avaliaram que, dentre as vias de crescimento, destacam a capacidade de ganhos de eficiência da companhia através de corte de custos – especialmente no que tange a corte despesas com pessoal, visto que mais de 50% da composição dos custos gerenciáveis vem deste segmento.

Além disso, dada a magnitude da companhia, outro ponto de crescimento deve ser o potencial de ganhos de escala, já que a Eletrobras opera grandes usinas e o custo o a cada megawatt gerado reduz à medida que a capacidade instalada aumenta.

Outra alavanca de valor é o uso dos créditos fiscais. “Outro ponto a destacar é que enxergamos também oportunidades de otimização de portfólio da companhia, visto que hoje a Eletrobras possui inúmeras participações minoritárias em outras empresas do setor e, dada a nova estrutura pós privatização, poderia se desfazer de algumas posições que não fizessem sentido e/ou tornar-se controladora de outras companhias que tivessem alguma sinergia ou ganho de escala relevante (ex: Jirau e Belo Monte)”, destacou o BBA na ocasião.

Em julho, o Credit Suisse também retomou a cobertura de ações da empresa após a privatização, com recomendação outperform para as duas classes de ativos, ELET3 e ELET6.

“Acreditamos que a tese de investimentos é atraente, levando em conta que 40% do Ebitda da empresa vem da transmissão (com fluxo de caixa previsível, ajustado pela inflação), a ação tem liquidez (com volume médio de negociações acima de US$ 70 milhões) e esperamos uma nova (e maior) estrutura de governança após a privatização”, escreveu a equipe do banco, que vê um futuro “brilhante” para a ação nesta nova etapa da empresa.

Em meados de agosto, a Genial Investimentos, que iniciou a recomendação para os ativos com recomendação de compra, destacou que vê “a tese como um case de turnaround clássico de privatização, com diversas alavancas a serem atacadas pelos novos controladores – e investir na Eletrobras agora significa se apropriar dessa agenda positiva desde o seu princípio.” O preço-alvo é de R$ 66 para os ativos ELET3.

De acordo com compilação feita pela Refinitiv, as nove casas que cobrem a ação ordinária da companhia têm recomendação de compra para os ativos, com preço-alvo médio de R$ 63,38, ou um upside de 40% frente o fechamento de sexta. Já para ELET6, as dez casas que cobrem o papel têm a mesma recomendação, de compra, com preço-alvo médio de R$ 67,68, ou potencial de alta de 45%. No acumulado de 2022, ELET3 sobe 38% e ELET6 tem alta de 47%.

You must be logged in to post a comment.