O ano de 2020 foi um dos anos mais malucos do mercado financeiro. Isso, pelo menos, nos últimos anos. Apesar de termos tido a maior queda em menos tempo na bolsa de valores já registrada (41% de queda em pouco mais de 1 mês), se olharmos a bolsa de valores apenas nos meses de janeiro e dezembro, teremos a impressão que nada demais aconteceu, já que o Ibovespa está terminando o ano em patamar parecido ao patamar em que estava no início do ano.

Masterclass

As Ações mais Promissoras da Bolsa

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de valorização para os próximos meses e anos, e assista a uma aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Porém, não devemos nos enganar: pode parecer que nada aconteceu, mas a verdade é que muitos investidores ficaram no meio do caminho esse ano – seja por medo, seja por grandes prejuízos.

Por isso, em períodos como esse, é extremamente necessário que tenhamos uma metodologia de investimentos que nos permita não apenas a ter grandes ganhos, mas também que permita diminuir substancialmente as nossas perdas.

E é aí que entra a ARCA, a metodologia ensinada por Thiago Nigro, o Primo Rico.

Enquanto o Ibovespa conseguiu ficar no “zero a zero” apenas no último mês do ano, Thiago, utilizando a metodologia da ARCA, conseguiu atingir esse patamar ainda em Junho. Hoje, a carteira do Rumo ao Bilhão (quadro do seu canal no Youtube onde ele mantém uma carteira pública de investimentos) está terminando o ano com uma valorização de 26,25%, bem acima dos 3% que o ibovespa está crescendo até o momento.

Agora, como funciona a metodologia da ARCA, e como você pode utiliza-la nos seus investimentos é o que explicaremos logo abaixo em 3 passos. Confira:

ARCA – Primeiro passo: entendendo o conceito

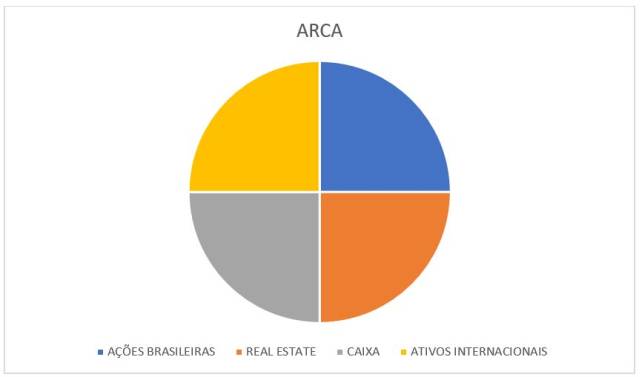

Segundo Nigro, a primeira coisa que você precisa entender sobre a ARCA é o que ARCA realmente significa. Se você pensou na Arca de Noé, você está parcialmente certo. Mas, apesar do nome também ter a ver com a arca (e o fato de ela ter sobrevivido ao grande dilúvio na bíblia), ARCA é, na verdade, uma abreviação de quatro classes de ativos:

A: Ações Brasileiras

R: Real Estate (que você pode entender como mercado imobiliário)

C: Caixa

A: Ativos Internacionais

Então, a grande ideia por trás da metodologia é que a sua carteira seja separada justamente entre essas 4 classes de ativos. Importante entender que cada “quadrante” da ARCA tem a sua responsabilidade dentro da carteira de investimentos.

Segundo passo: definindo as porcentagens

Agora que você entendeu o que é exatamente a ARCA e como ela é dividida, está na hora de entender quanto cada uma dessas classes de ativos deve representar da sua carteira de investimentos.

O especialista conta que, idealmente, isso é fácil de definir: como temos ao todo quatro quadrantes, podemos definir essa porcentagem para 25% em cada classe de ativo. Dessa forma, nós separamos as classes em partes iguais, e deixamos a carteira bem diversificada.

Mas, aqui talvez surjam algumas perguntas:

1) Preciso seguir esse número à risca?

Segundo o próprio Thiago Nigro, não necessariamente. Falaremos mais adiante sobre rebalanceamento, mas, como regra de bolsa, o ideal é que você nunca deixe que alguma das classes de ativo chegue a patamares inferiores a 15%, e nem muito maiores que 40%, pois, dessa forma, você perderá a eficiência de diversificação da carteira.

2) Posso diversificar dentro de cada classe de ativo?

Sim! Na verdade, é o ideal. Para ações brasileiras, você não precisa investir em apenas uma empresa, e isso se segue pras demais classes de ativos. Uma dica é que você tente não ultrapassar o número de 15 ativos diferentes no total da carteira. Essa dica é importante pois, quanto maior o número de ativos, menor é o tempo que você conseguirá dedicar pra cada um dos ativos que você escolher de maneira individual, o que atrapalha a sua capacidade de análise. Faça isso apenas se você pode contar com ajuda de profissionais ou terceiros.

3) Quais ativos que podem ser escolhidos em cada classe de ativo?

Ações Brasileiras: Ações, ETFs e Fundos Multimercado/Ações;

Real Estate: investimentos em geral no mercado imobiliário e Fundos Imobiliários;

Caixa: investimentos de renda fixa de liquidez rápida e Fundos de Investimento em Renda Fixa;

Ativos Internacionais: Ações no exterior, BDRs, ETFs, Fundos Cambiais e Fundos de Investimento no Exterior.

Terceiro passo: rebalanceando os quadrantes

Naturalmente, com o tempo, cada porcentagem de cada quadrante vai oscilar. O que se iniciou em 25% pode, depois de um ano, estar em 30%, 35%, 20%, e por aí vai…

Por conta disso, um dos conceitos mais importantes da metodologia da arca é o ato de rebalancear, ou seja, o ato de periodicamente você redistribuir a sua carteira de investimentos para fazer com que cada quadrante volte pros 25% ideais.

Para mostrarmos o efeito do rebalanceamento, fizemos um backtest desde 2014 utilizando índices que representam cada um dos quadrantes

Para ações brasileiras, utilizamos o Ibovespa; para Real Estate, utilizamos o IFIX (índice de fundos imobiliários); para o Caixa, utilizamos o CDI e para os ativos internacionais utilizamos o IVVB11.

Esse foi o resultado:

A linha laranja é a ARCA com rebalanceamento. Já a linha verde, a ARCA sem o rebalanceamento.

Enquanto a ARCA com rebalanceamento rendeu aproximadamente 170% em longo de 6 anos (um retorno bastante expressivo), a ARCA sem rebalanceamento teve um retorno de aproximadamente 130%. Um ótimo retorno, mas não tão bom quanto com rebalanceamento.

Isso aconteceu por conta da lógica “oculta” da arte do rebalanceamento: quando as ações brasileiras caem, por exemplo, o quanto elas vão representar da carteira como um todo vai estar abaixo dos 25% (se todos os outros quadrantes ficarem iguais). Com isso, ao rebalancear, você estará comprando as ações por um preço mais barato do que estava antes – e isso, no longo prazo, pode te render retornos satisfatórios.

Comprar as quadrantes que estão se desvalorizando é uma forma “automática” de comprar os ativos que estão mais baratos – ao mesmo que, dependendo da forma você faça, você também estará vendendo os ativos mais caros, e isso tem um poder enorme no longo prazo, como você pode observar no backtest que fizemos.

Além disso, com o backteste, ainda mais importante: você pôde ver que, se você tivesse utilizado a estratégia da ARCA em 2014, hoje você teria mais que dobrado o seu patrimônio – e poderia ter feito até melhor, já que no backtest nós só utilizamos os índices de referência.

Com especialistas, Primo Rico lança Finclass, plataforma de educação financeira e investimentos que promete revolucionar o mercado financeiro. Inscreva-se e veja como acessar todo o conteúdo.

You must be logged in to post a comment.