Texto originalmente enviado aos assinantes da newsletter Stock Pickers no sábado, 12 de setembro de 2020. Para recebê-la, clique aqui.

“Ó ouro! Eu ainda te prefiro ao papel,

O que torna o crédito dos bancos um banco de vapor*.”

— Lord Byron, em Don Juan (1819)

De tempos, vocês, ouvintes e leitores do Stock Pickers, despertam para algum ativo e não param de perguntar sobre ele. Já foram as ações da Oi, da Via Varejo e as de Cogna.

Hoje, apesar de sermos STOCK PICKERS, não param de chegar perguntas sobre um ativo que não é uma ação.

“E ouro?”; “qual é sua opinião sobre ouro?”; “está comprado em ouro?”… Em todas as lives, e nas nossas redes sociais, aparece alguém perguntando. Tanto que, ao contrário da maioria, passamos a ter três certezas absolutas na vida: a morte, os impostos, e que alguém vai perguntar sobre ouro.

Como nosso maior interesse é sempre esclarecer as dúvidas dos ouvintes, resolvemos fazer este episódio aqui, para você nunca mais precisar perguntar.

O Thiago Salomão sempre fala que “esse episódio foi uma aula”. E foi mesmo. O Bruno Cordeiro, da Kapitalo, e o Felipe Dexheimer, o Dex, da XP Investimentos, explicaram tudo sobre o ouro no contexto dos investimentos, a dinâmica de preços do ativo, a história e até as propriedades físicas do metal (mas como não somos Wikipedia, vamos nos ater mais aos dois primeiros temas).

Abaixo três coisas que aprendemos sobre o ouro:

A história alternativa do ouro

Você já deve muitas vezes ter ouvido que ouro é proteção e reserva de valor. E que, por isso, quando o mercado está com medo, tira seu dinheiro da bolsa e compra o metal. Portanto, quando um cai, o outro sobe.

Quer receber a Newsletter do Stock Pickers? Preencha o campo abaixo com seu nome e seu melhor email

Não estamos dizendo que essa dinâmica não existe, mas para o Bruno Cordeiro, essa não é a principal explicação para a alta da commodity nos últimos 50 anos.

Ele explica assim: nos anos 1970 os Estados Unidos promoviam uma repressão financeira (manter juros artificialmente baixos), o que ajudou o metal a subir.

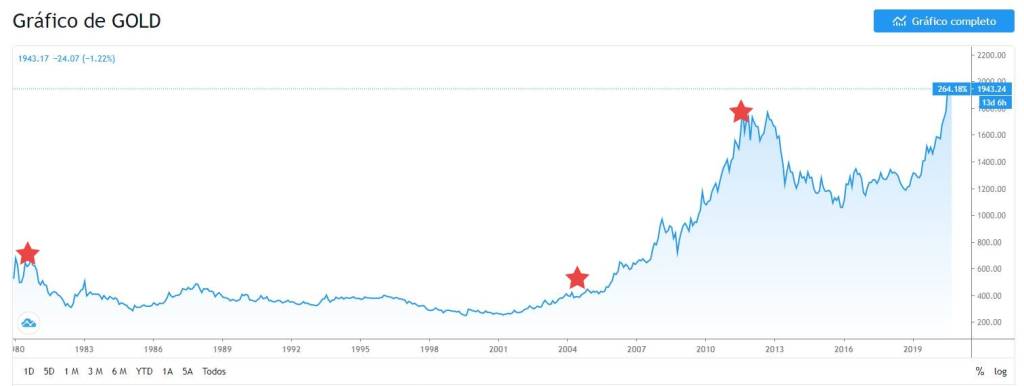

Na gestão Paul Volcker (1979 — 1981) do Fed, essa dinâmica termina, os juros voltam ao normal e o ouro vive décadas de estabilidade. A partir de 2003, com o boom das commodities, os países emergentes começam a fazer suas reservas e o preço do ouro sobe.

“Muita gente confundiu isso com o fato de os juros estarem baixos”, disse Cordeiro. “A grande motivação, de fato, foi a acumulação de riquezas e reservas por países emergentes”, completa.

Abaixo você pode ver a cotação do ouro desde 1971. Os círculos vermelhos são os momentos citados por Cordeiro.

Ônus e bônus

Comparar o ouro às moedas é inevitável. Até porque um dia elas foram feitas com ele e eram lastreadas no metal até 1971, quando os Estados Unidos desataram o dólar do ouro. Como disse o Felipe Dexheimer, não ter um Banco Central por trás é um ônus e um bônus para o ouro.

“Ninguém corta nem sobe os juros do ouro”, diz Dex. “O ideal é comparar o ouro às moedas de países com taxas muito baixas ou negativas de juros, equivalentes ao que se gasta para armazenar o ouro, que seria -0,2% ou 0,3% ao ano”, diz. “Como reserva de valor, ficou muito competitivo em relação ao dólar ou ao iene”, completa.

Por outro lado, não podemos esquecer de uma coisa: ouro serve para muito pouca coisa e o valor atribuído a ele é uma mera convenção. Portanto, não existe uma demanda natural pelo metal, diferente do dólar.

“Todo mundo que tem títulos do tesouro americano, por exemplo, precisa de dólar para pagar impostos. Quem quer vender no mercado americano também. Existe uma demanda natural que o ouro não tem”, resume Dex.

Disrupção à vista?

Agradecemos ao Dex por trazer, pela primeira vez, ares de ficção científica ao Stock Pickers. Você já vai entender.

Tanto Cordeiro quanto Dex concordam que o apego do ser humano e da sociedade ao ouro é enorme, e que a possibilidade de ele deixar de ser reserva de valor é mínima. Mas existe algo que pode sim causar uma disrupção no preço do ouro.

“Já há empresas estudando e trabalhando para realizar mineração em asteroides. Isso diminuiria muito um dos custos principais da mineração na Terra, que é a gravidade. O custo de extração mais baixo e novas fontes poderiam baixar bem o preço do ouro. Não é algo para o curto prazo, mas se eu gerisse um fundo de previdência, não desprezaria essa possibilidade”, diz Dex.

Confesso que nunca havia ouvido falar de mineração em asteroides. Mas existe até um verbete na Wikipedia dedicado a ela, onde estão inclusive listados os principais alvos espaciais.

Celeiros de craques

Nesta semana também começamos uma série que há muito queríamos fazer: resgatar a história dos grandes “celeiros de craques” do mercado financeiro.

Em 66 episódios perguntamos o currículo de muita gente e percebemos que vários passaram por alguns lugares. Um deles é a tesouraria do Santander.

Por isso, nessa semana soltamos o primeiro episódio sobre como funcionava a “Escolinha” Santander de gestores. Mario Torós, da Ibiuna, e Fabiano Rios, da Absolute, começaram a contar essa história, que se inicia quando o Santander ainda era o sexto maior banco da Espanha e no Brasil as pessoas ainda respondiam “Santo André?” quando se falava o nome do banco.

10 motivos

Muita gente tem opiniões sobre a Bolsa, mas poucas têm tantos argumentos quanto o Ricardo Campos, CEO da Reach Capital. Nesta live, ele explicou por que está otimista com a bolsa e ainda deu dez motivos para o investidor comprar ações.

Assista aqui.

Cognização das bolsas globais

Na última newsletter falamos sobre o mercado de opções e sobre como ele estava revelando distorções em relação ao preço e ao volume das ações da Cogna. Parece que o que aconteceu por aqui se espalhou pela Nasdaq. O Guilhemre Motta, da GAP, nos explicou nesta live o que aconteceu.

Assista aqui

Eleições americanas

Falando em repercussões internacionais, nesta semana também abordamos um assunto que pode trazer muitas consequências para os investidores. Mas muitas mesmo: as eleições nos Estados Unidos.

A Sol Azcune, analista política da XP, nos ajudou a entender melhor o que está acontecendo por lá e quais os cenários mais prováveis dessa corrida eleitoral, e o Ivo Chermont, da Quantitas, nos explicou o que esperar para as Bolsas qualquer que seja o final da história.

Para assistir, é só clicar aqui. E não se esqueça de se inscrever no canal, ativar o sino e dar seu joinha.

Queime após as 10h

Quem já está no nosso canal do Telegram está recebendo, desde o início da semana, um morning call diferente. É o Queime Após as 10h, nosso boletim diário para você ler antes da abertura da Bolsa.

É rápido e objetivo, feito do nosso jeito: sem frescura e com bom humor. É até estranho chamar de morning call, mas não conhecemos outro termo.

Achou que não ia ter merchan?

Achou errado.

Está com saudades da emoção do circuit breakers, mas não quer mais correr tanto risco? Relembre as emoções da semana mais eletrizante da B3 com a nossa camiseta! Clique e garanta a sua!

You must be logged in to post a comment.