SÃO PAULO – O que alguns dos gestores mais conhecidos do Brasil têm em comum? Além da experiência e/ou do histórico consistente de retorno, eles alimentam em seus investidores uma grande expectativa com relação aos resultados.

Aula Gratuita

Os Princípios da Riqueza

Thiago Godoy, o Papai Financeiro, desvenda os segredos dos maiores investidores do mundo nesta aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Faça chuva ou faça sol, fundos como o lendário Verde, de Luis Stuhlberger (Verde Asset), e o Nimitz, de Rogério Xavier (SPX), estão nos holofotes do mercado, seja como alvo de críticas ou admiração.

Há um interesse permanente no que as casas mais conhecidas do Brasil carregam em seus portfólios e em como enxergam o horizonte para os investimentos. Mas a fama tem seu preço e a cobrança vem a cavalo em épocas de crise.

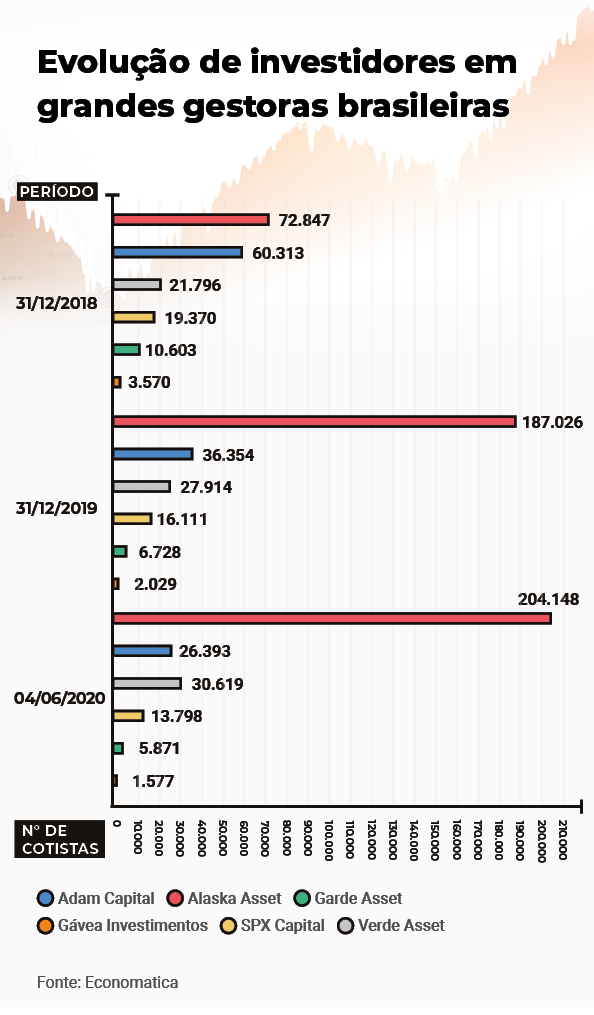

Em meio à derrocada da Bolsa com a epidemia do coronavírus, são poucas as carteiras que têm conseguido efetivamente se destacar, com reflexos diretos sobre a evolução da base de cotistas.

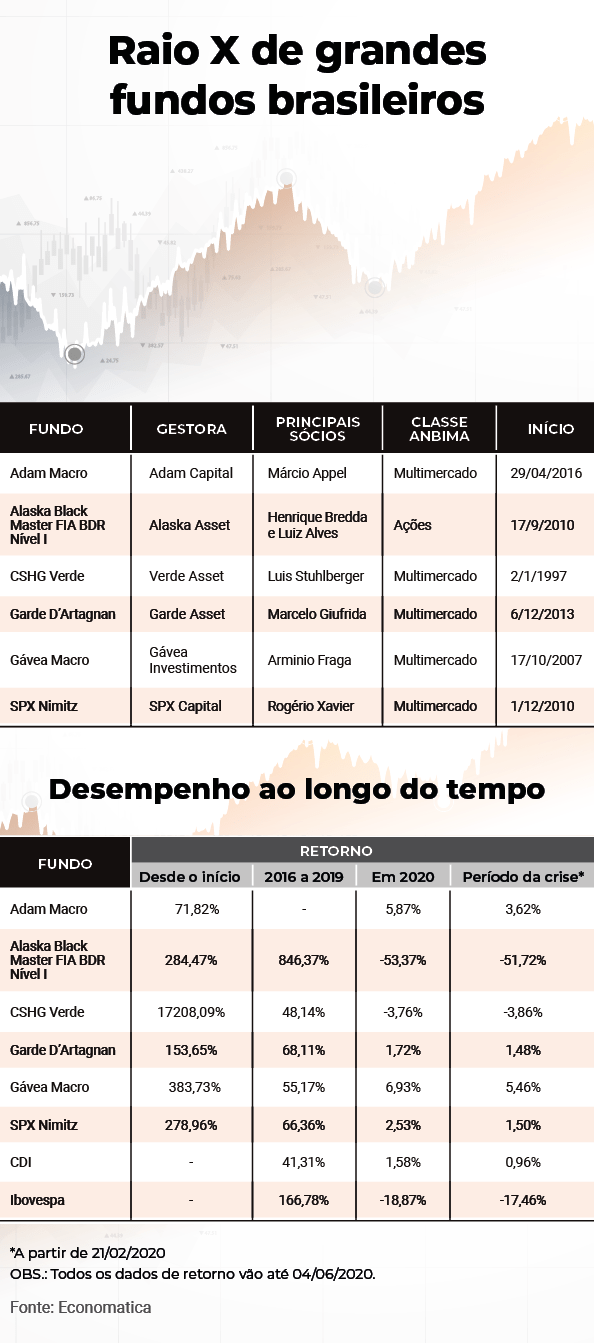

Confira a seguir os desempenhos de multimercados conhecidos das gestoras Adam Capital, Verde, Garde, Gávea e SPX, e do fundo de ações da Alaska na crise, em 2020, nos últimos quatro anos de “bull market” e desde seu início.

Um dos casos mais emblemáticos é o do Adam Macro, criado pelo experiente Marcio Appel em 2016, após anos à frente dos multimercados do Safra.

O fundo chegou a fazer sucesso em seu início, mas vinha recebendo críticas por ter apresentado desempenho aquém das expectativas nos últimos dois anos – no período, até o fim de 2019, o fundo rendeu 14%, apenas pouco acima dos 12,7% do CDI e bem abaixo da alta de 51,3% do Ibovespa.

Neste ano, contudo, a situação está mais favorável que a média do mercado. Na crise, iniciada em 21 de fevereiro, até 4 de junho, o fundo acumulava ganho de 3,62%, contra um CDI de 0,96% e uma queda da ordem de 17% do Ibovespa.

Situação parecida tem o Gávea Macro, da gestora de Arminio Fraga. Nos últimos quatro anos, quando a Bolsa entrou em um ciclo de forte alta e os juros, de significativa queda, o fundo rendeu 55,2%, contra 41,3% do CDI e valorização de 167% do Ibovespa. Já nesta crise, a carteira acumula ganho de cerca de 5,5%.

Desde que foi criado, em 1997, o fundo Verde rende mais de 2.000% do CDI. Mas o fato de estar perdendo em 2020 e de não ter acompanhado a disparada da Bolsa dos últimos anos gerou críticas ao desempenho, especialmente por parte de investidores mais novatos e inexperientes.

O fato é que o brasileiro ainda está engatinhando no mercado e nem sempre tem expectativas compatíveis com a realidade, o que transparece muitas vezes na corrida pelos “fundos do momento” e na saída de cotistas das carteiras que possam estar perdendo em determinados períodos.

Existem fundos de ações que superaram o retorno do Ibovespa em cinco vezes no “bull market” da Bolsa brasileira, de 2016 a 2019, e viram sua base de cotistas disparar, e agora perdem quase 50%, desde o início da pandemia do coronavírus, caso do Alaska Black.

Embora a paciência siga como um aspecto fundamental para o investidor pessoa física de renda variável, nesta crise, o comportamento do pequeno aplicador tem surpreendido, ao se manter fiel à Bolsa e, inclusive, aumentado sua participação. E é importante que o investidor tenha em mente seus objetivos ao atravessar esse momento de maior volatilidade e incerteza.

Segundo a professora de economia comportamental da ESPM e planejadora financeira Paula Sauer, se valer de atalhos mentais, como o “efeito manada”, pode conduzir a erros sistemáticos e a perda recorrente de recursos financeiros.

“Seguir o comportamento de alguém que se considere autoridade dá uma sensação de minimizar a responsabilidade ou a culpa, caso as coisas não deem exatamente certo”, diz a especialista. Segundo ela, é muito comum na tomada de decisão de grande parte dos investidores fazer o que o grupo está fazendo, por despertar maior nível de segurança.

No entanto, ressalta a professora, o que o investidor deve avaliar é se está disposto a correr riscos para buscar rendimentos melhores, ou se prefere uma carteira mais estável, que lhe dê segurança. “Muitas vezes, é isso que o investidor está buscando, essa é a felicidade dele.”

No retrovisor

A especialista afirma também que não adianta só olhar para o rendimento passado de um fundo, pois ele não é garantia de rentabilidade no futuro. “Mas é muito mais comum do que se imagina, ‘olhar no retrovisor’ para tentar prever o futuro.”

Embora o passado não possa ser a única ferramenta utilizada na decisão do investimento, o retorno de um fundo é, sim, importante na análise, destaca William Eid Júnior, coordenador do Centro de Estudos em Finanças da Fundação Getúlio Vargas. “Só tenho uma informação para investir bem: o passado”, diz.

Ele recomenda ao investidor, contudo, analisar a consistência de entrega de resultados, da gestão propriamente, não apenas o retorno acumulado em um único período. “O comportamento dos preços do mercado financeiro é aleatório. Selecionar bons gestores é a saída.”

Leia também:

• É hora de vender? O que avaliar para definir o momento certo para se desfazer de um fundo

Para a escolha das melhores carteiras, Eid Júnior parte de uma análise de desempenho semestral, classificando fundos com os retornos mais altos em cada intervalo de seis meses e acompanhando seu desempenho ao longo do tempo.

“Excluo aqueles que não atingiram o Ibovespa no período de análise”, diz o coordenador, que filtra a base apenas com carteiras com pelo menos cinco anos de existência e ainda recomenda ao investidor não se posicionar em fundos com poucos cotistas, para não ser prejudicado caso haja uma movimentação expressiva de recursos.

Paciência

Marcos De Callis, estrategista da Hieron Patrimônio Familiar e Investimento, ainda sente dificuldade de convencer clientes da necessidade de analisar a qualidade de um gestor na tomada de decisão.

“É claro que, no longo prazo, a gestão tem que se refletir no resultado da conta, mas é muito difícil, ainda mais quando se tem um momento como esse, de forte queda forte da Bolsa e com alguns gestores performando pior do que outros, convencer o cliente que não é o caso de resgatar o investimento”, diz.

De Callis enxerga certa tendência dos clientes, até os de alto patrimônio, de julgar gestores por resultados de curto prazo e nota ainda uma ansiedade dos investidores de se sentirem no “dever” de movimentar as carteiras em momentos de maior volatilidade de preços.

Lupa no gestor

Antes de definir uma mudança, o estrategista orienta o investidor a analisar a qualidade da equipe de gestão, com a capacidade de ganhar dinheiro no longo prazo. “Quanto mais longo o histórico de performance, melhor, partindo do pressuposto que o histórico pertence a uma mesma equipe”, observa.

O segundo aspecto diz respeito à capacidade de gestão de risco. Não se trata apenas de ganhar dinheiro, assinala, mas de como o gestor defende a carteira em momentos de volatilidade.

Para a planejadora financeira Paula Sauer, se o portfólio tiver sido bem estruturado e pensado, e se os objetivos do investidor ou o cenário econômico não sofrerem grandes alterações, o ideal é manter a carteira. No entanto, se a decisão for motivo para angústia, perda de noites de sono, o ideal, então, é rever junto com um profissional qualificado de confiança, recomenda.

“Agora, em um cenário como o que estamos vivendo hoje, em que a vida de muitas pessoas mudou, ocorreram modificações na renda, no patrimônio, com incertezas sobre as perspectivas, é hora de sentar e rever os planos”, afirma a especialista, lembrando que essa é uma condição que varia conforme a condição do investidor.

Invista na carreira mais promissora dos próximos 10 anos: aprenda a trabalhar no mercado financeiro em um curso gratuito do InfoMoney!

You must be logged in to post a comment.