Publicidade

As taxas dos títulos públicos operam em queda na tarde desta sexta-feira (23). Nos prefixados, as taxas recuam entre 10 e 30 pontos-base, enquanto nos títulos atrelados à inflação a baixa é de até 11 pontos-base.

Segundo Luciano Costa, economista-chefe e sócio da Monte Bravo Investimentos, o que explica essa queda são os dados do IPCA-15 (prévia da inflação de dezembro) que vieram em linha com as projeções do mercado.

O Índice Nacional de Preços ao Consumidor Amplo 15 (IPCA-15) teve alta em dezembro, de 0,52% ante novembro, informou nesta sexta-feira (23) o Instituto Brasileiro de Geografia e Estatística (IBGE). Em novembro, o indicador havia subido 0,53% na comparação mensal. Assim, fechou o ano de 2022 com variação acumulada de 5,90%.

Continua depois da publicidade

O dado ficou em linha com o esperado, uma vez que o consenso Refinitiv projetava alta mensal de 0,52% e de 5,92% na comparação anual. Já em relação ao consenso Bloomberg, a expectativa era de 0,54% no mês, segundo Costa.

Em 2021, a prévia da inflação havia sido de 10,42%, a maior para um ano desde 2015.

“Houve surpresas em relação a alta nos preços das passagens aéreas (0.47%) e despesas pessoais”, destaca Costa. Por outro lado, o economista aponta que bens e produtos ligados a Black Friday apresentaram queda diante da inflação elevada de novembro que acabou devolvendo os ganhos.

Continua depois da publicidade

“Os núcleos vieram comportados, a média dos cinco principais ficou em torno de 0,40%”, afirma Costa, que enxerga os dados como favoráveis.

Ainda no cenário local, Flavio Serrano, economista-chefe da Greenbay Investimentos, destaca que a aprovação da Proposta de Emenda Constitucional (PEC) da Transição e do Orçamento para 2023 foram interpretados positivamente pelo mercado. “Apesar do aumento de gastos, a limitação para o período de um ano, no lugar de dois na proposta original, ajudou a reduzir as incertezas”, avalia.

No cenário externo, Costa, da Monte Bravo Investimentos, aponta os dados divulgados ontem do Produto Interno Bruto (PIB) dos Estados Unidos e pedidos do seguro-desemprego. “ O PIB subiu e os pedidos de auxílio seguem baixos, em geral os dados foram bons”, afirma.

Continua depois da publicidade

Atenção também para o núcleo do índice de preços de gastos com consumo (PCE, na sigla em inglês) nos Estados Unidos, que subiu 0,2% em novembro na comparação mensal e 4,7% na anual, segundo dados divulgados nesta sexta-feira (23) pelo Departamento de Comércio americano.

O resultado foi exatamente em linha com o esperado, uma vez que o consenso Refinitiv projetava alta mensal de 0,2% e anual de 4,7%. O PCE é conhecido por capturar a inflação (ou deflação) em uma ampla gama de despesas do consumidor e refletir mudanças no comportamento do consumidor. Ele é observado de perto pelo Federal Reserve (Fed) para auxiliar na condução da política monetária.

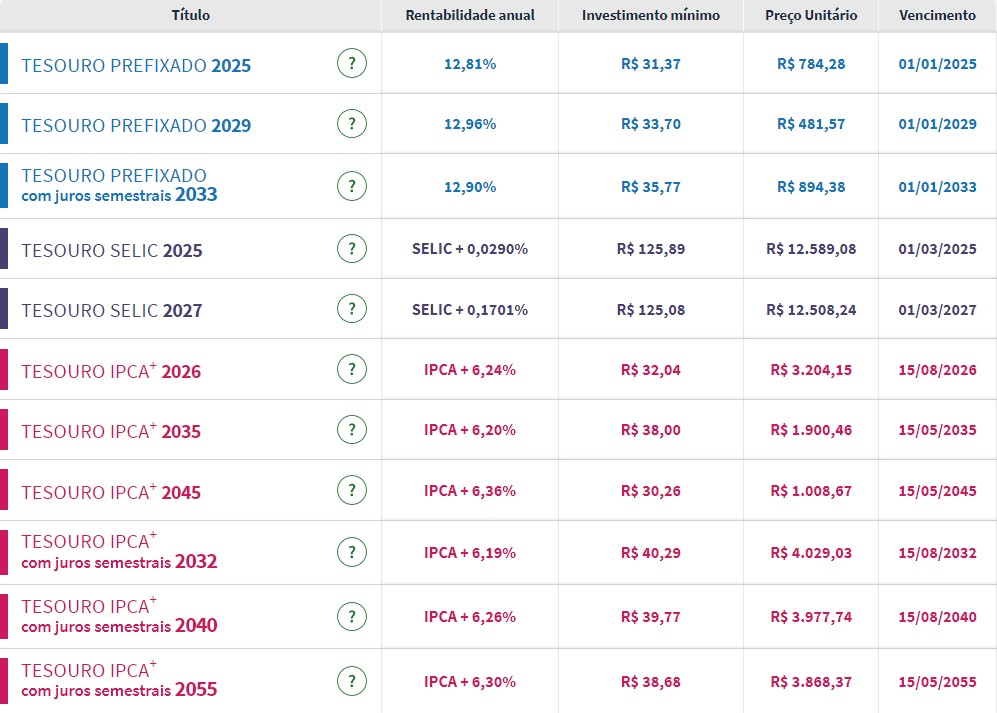

Dentro do Tesouro Direto, a maior queda era do Tesouro Prefixado 2025. O título público oferecia às 15h25 um retorno anual de 12,81%, inferior aos 13,11% registrados na quinta-feira (22).

Continua depois da publicidade

Já o Tesouro Prefixado 2029 e o Tesouro Prefixado 2033, com juros semestrais, apresentavam uma rentabilidade anual de 12,96% e 12,90%, respectivamente, abaixo dos 13,11% e 13% vistos na sessão anterior.

Nos títulos atrelados à inflação, a maior queda era do Tesouro IPCA+ 2026. O título público entregava na tarde desta sexta-feira (23) um ganho real de 6,24%, inferior aos 6,35% registrados ontem. As outras taxas recuavam entre 4 e 8 pontos-base.

O maior ganho real registrado nesta sessão era de 6,36%, do Tesouro IPCA+ 2045.

Continua depois da publicidade

Confira os preços e as taxas dos títulos públicos disponíveis para a compra no Tesouro Direto na tarde desta sexta-feira (23):

IPCA-15 sobe 0,52% em dezembro

O Índice Nacional de Preços ao Consumidor Amplo 15 (IPCA-15) teve alta em dezembro, de 0,52% ante novembro, informou nesta sexta-feira (23) o Instituto Brasileiro de Geografia e Estatística (IBGE). Em novembro, o indicador havia subido 0,53% na comparação mensal. Assim, fechou o ano de 2022 com variação acumulada de 5,90%.

O dado ficou em linha com o esperado, uma vez que o consenso Refinitiv projetava alta mensal de 0,52% e de 5,92% na comparação anual.

Em 2021, a prévia da inflação havia sido de 10,42%, a maior para um ano desde 2015.

Entre os nove grupos de produtos e serviços pesquisados, sete tiveram alta em dezembro. Transportes (0,85%) e Alimentação e bebidas (0,69%) foram responsáveis pelo maior impacto no mês, com 0,17 ponto percentual (p.p.) e 0,15 p.p. respectivamente. Vestuário (1,16%), por sua vez, apresentou a maior variação, fechando o ano com a maior alta acumulada (18,39%) entre os grupos.

Os resultados de Saúde e cuidados pessoais (0,40%) desaceleraram em relação a novembro (0,91%), e Habitação (0,40%), cuja variação foi semelhante à do mês anterior (0,48%). Os demais grupos ficaram entre a queda de 0,46% dos Artigos de residência e a alta de 0,39% de Despesas pessoais.

O grupo dos Transportes acelerou de novembro (0,49%) para dezembro (0,85%), principalmente devido à alta nos preços das passagens aéreas (0,47%), que haviam recuado quase 10% no mês anterior. Os preços dos combustíveis (1,79%) seguiram em alta, embora o resultado tenha ficado abaixo do observado em novembro (2,04%). A gasolina (1,52%), em particular, contribuiu com o maior impacto individual no índice do mês, 0,07 p.p., enquanto o etanol (5,44%) teve a maior variação entre os combustíveis pesquisados. Óleo diesel (-1,05%) e gás veicular (-1,33%) tiveram queda de preços em dezembro.

Saiba mais em:

IPCA-15 sobe 0,52% em dezembro, em linha com o esperado, e fecha 2022 com alta de 5,90%

Núcleo da inflação PCE dos EUA sobe 0,2% em novembro

O núcleo do índice de preços de gastos com consumo (PCE, na sigla em inglês) nos Estados Unidos subiu 0,2% em novembro na comparação mensal e 4,7% na anual, segundo dados divulgados nesta sexta-feira (23) pelo Departamento de Comércio americano.

O resultado foi exatamente em linha com o esperado, uma vez que o consenso Refinitiv projetava alta mensal de 0,2% e anual de 4,7%.

O núcleo do PCE exclui os preços de alimentos e energia, que são mais voláteis. Considerando esses preços, a inflação de consumo americana (medida pelo PCE) foi de 0,1% na base mensal e de 5,5% na anual.

O índice de preços PCE é conhecido por capturar a inflação (ou deflação) em uma ampla gama de despesas do consumidor e refletir mudanças no comportamento do consumidor. Ele é observado de perto pelo Federal Reserve (Fed) para auxiliar na condução da política monetária.

O dado ganhou importância especial depois de números fortes do país terem reforçado as expectativas de uma política monetária mais alta por mais tempo pelo Federal Reserve. Assim, a expectativa era de que o PCE desse mais indicações sobre se o aumento dos preços continua a se moderar, mesmo que sejam esperados mais aumentos dos juros em 2023.

Marcação a mercado da renda fixa

Uma mudança regulatória envolvendo investimentos de renda fixa entrará em vigor na virada do ano. A partir do dia 2 de janeiro, os distribuidores – como bancos e corretoras – vão precisar “marcar a mercado” o valor de alguns títulos, como Certificados de Recebíveis do Agronegócio (CRAs) e Imobiliário (CRIs), debêntures e títulos públicos adquiridos via tesouraria.

A marcação a mercado vai permitir que investidores pessoa física consigam acompanhar, dia a dia, quanto realmente valem os papéis que adquiriram. Isso porque esse processo nada mais é do que a atualização do valor dos títulos segundo os preços pelos quais estão sendo negociados no mercado.

Atualmente, a maior parte dos bancos e corretoras atualiza os preços dos investimentos de renda fixa com base na chamada “marcação na curva”. Um título marcado na curva tem seu valor atualizado todo dia pela mesma taxa contratada pelo investidor no momento em que fez o investimento.

Ocorre que essa taxa muda todos os dias, de acordo com os negócios fechados entre quem tem o título para vender e quem está interessado em comprar. Com a marcação a mercado, a atualização do valor será realizada a partir da taxa que estiver sendo negociada para aquele investimento no dia.

A regra foi estabelecida pela Anbima (Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais) no início deste ano. Bancos e corretoras têm até o fim de 2022 para adaptar seus processos e informar os clientes a respeito da nova sistemática.

Mas há uma exceção, e ela pode acabar provocando uma situação inusitada: um mesmo título poderá ser registrado por um preço na carteira de um determinado investidor e por um preço diferente na carteira de outro.

Isso pode acontecer porque os investidores qualificados – que contam com mais de R$ 1 milhão em aplicações financeiras – poderão escolher se preferem migrar para a marcação a mercado ou manter a marcação na curva. Se optarem pela marcação na curva, terão que formalizar esse pedido junto à corretora.

Já para os investidores de varejo, a mudança no tipo de marcação é obrigatória.

O efeito, no entanto, é “virtual”. Thiago Manso, responsável por vendas e negociações de renda fixa na XP, explica que, na prática, se decidir negociar seus papéis de renda fixa no mercado antes do vencimento, tanto o investidor qualificado quanto o de varejo precisarão vendê-los pelo mesmo valor, segundo os preços do dia.

“A diferença é que o investidor de varejo, que terá os títulos marcados a mercado, provavelmente perceberá uma distância menor entre o valor dos seus papéis no extrato da corretora e o valor pelo qual conseguirá vendê-los no mercado”, diz. Afinal, os títulos já estarão refletindo as novas taxas de negociação diariamente.

Saiba mais detalhes:

You must be logged in to post a comment.