SÃO PAULO – Os títulos públicos negociados no Tesouro Direto, programa que possibilita a compra e venda de papéis por investidores pessoas físicas por meio da internet, operam sem direção definida nesta segunda-feira (10), quando novos títulos passam a ser ofertados pela plataforma.

Oferta Exclusiva para Novos Clientes

CDB 230% do CDI

Destrave o seu acesso ao investimento que rende mais que o dobro da poupança e ganhe um presente exclusivo do InfoMoney

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Entre os destaques do dia, o relatório Focus, do Banco Central, mostrou uma queda na projeção para a inflação medida pelo IPCA (Índice Nacional de Preços ao Consumidor Amplo) em 2020, de 3,40% para 3,25%, ficando estável em 3,75% para 2021.

As perspectivas para o desempenho do Produto Interno Bruto (PIB) brasileiro foram preservadas, indicando crescimento de 2,30% da economia neste ano e de 2,50%, em 2021. Com relação aos juros, o mercado manteve sua projeção de Selic em 4,25% para este ano, e de 6,00% para o ano que vem.

Leia também:

• Brasileiro aumenta parcela em renda variável, mas diversificação ainda é maior entre mais ricos

No ambiente externo, investidores seguiram monitorando os impactos do coronavírus, com a notícia de que a China adiou o retorno das empresas por conta da epidemia. Já chegou a 40,2 mil o número de pessoas infectadas e a 908 o total de mortos.

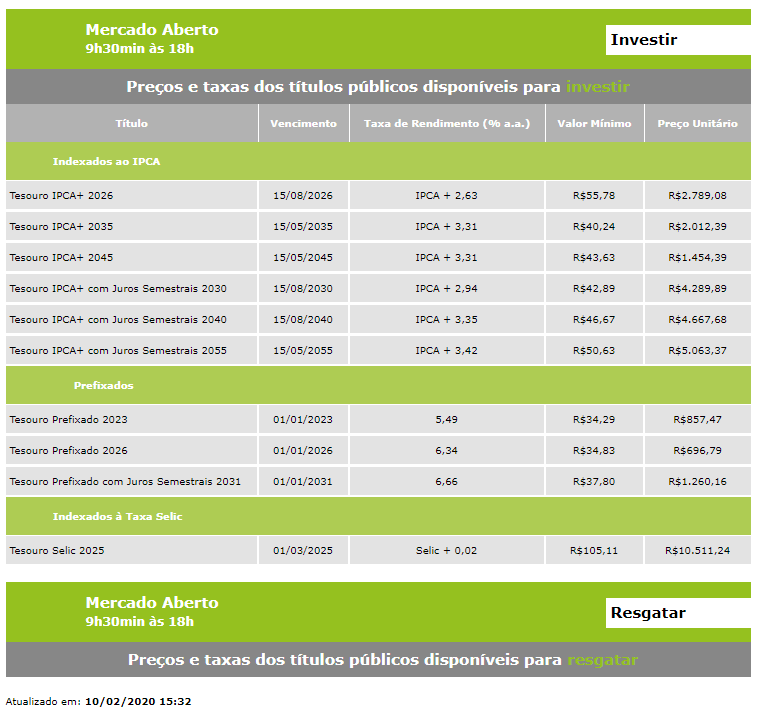

No Tesouro Direto, o título prefixado com vencimento em 2026 oferecia um prêmio anual de 6,34%, ante 6,36% ao ano na abertura do dia. O investidor podia aplicar uma quantia mínima de R$ 34,83 (recebendo uma rentabilidade proporcional à aplicação) ou adquirir o título integralmente por R$ 696,79.

Nos papéis indexados à inflação, a taxa não sofreu alterações nos títulos com vencimentos em 2035 e 2045, que pagavam 3,31% ao ano. Já o retorno do Tesouro IPCA+2026 cedia de 2,65% para 2,63% ao ano.

Confira, a seguir, os preços e as taxas dos títulos disponíveis no Tesouro Direto:

Saia da poupança e faça seu dinheiro render mais: abra uma conta gratuita na Rico

Tesouro passa a contar com novos papéis

A partir desta segunda-feira, novos títulos públicos passaram a constar na plataforma do Tesouro Direto, em substituição a papéis com prazos mais curtos de vencimento.

Entre os títulos prefixados, os com vencimento em 2022 e 2025 foram substituídos pelos com prazos em 2023 e 2026, enquanto o papel com juros semestrais e vencimento em 2029 deu lugar ao mesmo título com prazo em 2031.

Houve mudança ainda no grupo de papéis com retornos indexados à inflação. Caso do Tesouro IPCA+2024 e dos papéis com juros semestrais e vencimentos em 2026, 2035 e 2050, que foram trocados, respectivamente, pelo Tesouro IPCA+2026, e pelo Tesouro IPCA+ com juros semestrais 2030, 2040 e 2055.

Como investir com a Selic a 4,25% ao ano?

Com a queda dos juros, produtos com retornos pós-fixados, indexados ao CDI, estão rendendo cada vez menos, e o mesmo acontece com a rentabilidade da caderneta de poupança, que é atrelada à taxa Selic.

Nos últimos 12 meses até janeiro, a caderneta rendeu 4,14%. Agora, com a Selic em 4,25% ao ano, o retorno anual da poupança passa a ser de 2,98% e continua, portanto, perdendo para demais aplicações conservadoras e até para a inflação, caso a estimativa de alta de 3,40% para o IPCA neste ano se confirme.

Além de os juros baixos dificultarem a escolha de investimentos mais conservadores, a perspectiva de que eles voltem a subir colocam novo desafio para o aplicador brasileiro.

O InfoMoney conversou com especialistas do mercado financeiro para entender como o investidor deve se posicionar neste cenário. O consenso foi de que as aplicações deverão buscar horizontes mais longos e que, independentemente do perfil de risco do investidor, alguma parcela do portfólio deve estar alocada em ativos mais arriscados, de forma a garantir melhores rentabilidades. A matéria completa você confere aqui.

You must be logged in to post a comment.