Publicidade

O Comitê de Política Monetária (Copom) do Banco Central decidiu por mais um corte de 0,50 ponto percentual da taxa Selic na primeira reunião de 2024. Foi a quinta redução consecutiva dos juros básicos da economia, que vão a 11,25% ao ano.

A Selic já completa 2,50 pontos percentuais de queda desde agosto de 2023, quando completava um ano a 13,75%. Com isso, o crédito fica mais barato, mas a renda fixa passa a remunerar menos os investidores – apesar de ainda continuar atrativa.

“Uma parcela de renda fixa é sempre importante em qualquer carteira, ao menos para a reserva de emergência. Quando falamos em investidores conservadores, a renda fixa pós-fixada (atrelada ao CDI) sempre terá o maior peso na composição da carteira, mesmo com a Selic mais baixa”, aponta Camilla Dolle, head de renda fixa da XP.

Continua depois da publicidade

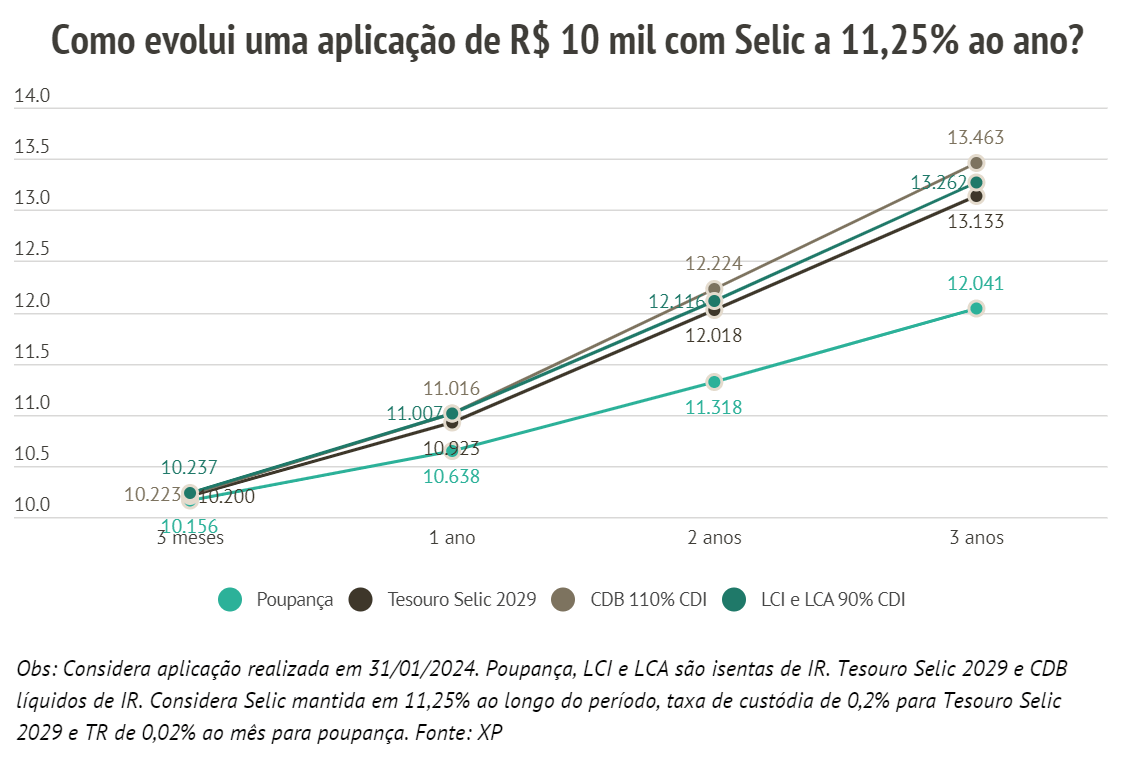

Mas, quanto exatamente o dinheiro passa a render com os juros a 11,25% ao ano? Confira a resposta no gráfico abaixo, com cálculos elaborados pelo time de análise de renda fixa da XP:

Poupança (de novo) na lanterna

Desde 2012, sempre que a Selic supera 8,5% ao ano, a rentabilidade da caderneta é fixada em 0,5% ao mês – ou 6,17% ao ano – mais a variação da TR (Taxa Referencial). Quando a taxa básica cair para menos de 8,5%, o retorno da poupança voltará a ser de 70% da Selic mais TR.

Hoje, com a TR caindo junto com a Selic, um investimento inicial de R$ 10 mil se transformaria em um montante de R$ 10.639 um ano depois, praticamente o mesmo de quando a Selic estava em 11,75%. Em dois anos, a economia sobe para R$ 11.319 e em três, para R$ 12.042.

Continua depois da publicidade

Título público pós-fixado

Uma aplicação de R$ 10 mil no Tesouro Selic 2029 – título público disponível para investimento no Tesouro Direto – somaria, com rendimentos, R$ 10.923 em um ano, ante R$ 10.965 antes do novo corte de juros em um ano, já descontando taxas e impostos. Em dois anos, o montante alcançaria 12.019 e, em três anos, a R$ 13.134.

LCI e LCA

Também isentas de Imposto de Renda, as letras de crédito imobiliário (LCI) e do agronegócio (LCA) oferecem o mesmo risco de crédito (possibilidade de inadimplência) da poupança, mas garantem maior rentabilidade – em troca de prazos maiores, como carência de 90 dias.

Com a nova Selic, um investimento de R$ 10 mil em LCIs ou LCAs que paguem 90% do CDI alcançaria R$ 11.007 após um ano, . O valor chega a R$ 12.117 em dois anos e a R$ 13.262 em três.

Continua depois da publicidade

CDB

O investidor correu para CDBs com a Selic em alta, mas já deve redobrar os cálculos para saber se o investimento compensa. Um deles é o imposto de renda: em geral, só começa a valer a pena diante de LCI ou LCA se a remuneração bater pelo menos 110% do CDI, que costuma render 0,1 ponto percentual abaixo da Selic – ou seja, agora 11,15%.

Segundo cálculos da XP, atualmente, um CDB a 110% do CDI transformaria R$ 10 mil em R$ 11.017 após um ano, em R$ 12.225 em dois, e em R$ 13.464 em três anos. Os valores já considera o desconto do Imposto de Renda.

O que levar em conta antes de investir

Ativos como esses podem ser encontrados nas plataformas de investimento, mas é importante levar em conta fatores como liquidez – que não é diária para CDBs, LCIs e LCAs que pagam mais – e rentabilidade: em geral, quanto maiores as maiores taxas, maiores são os riscos de crédito das instituições emissoras.

Continua depois da publicidade

As aplicações em CDB, LCI, LCA e poupança são cobertas pelo Fundo Garantidor de Créditos (FGC), espécie de “seguro” que devolve ao investidor até R$ 250 mil em caso de problemas com o emissor, como uma intervenção do Banco Central. Os títulos públicos não contam com essa proteção, mas são considerados “livres de risco” porque são emitidos pelo governo federal.

You must be logged in to post a comment.