Publicidade

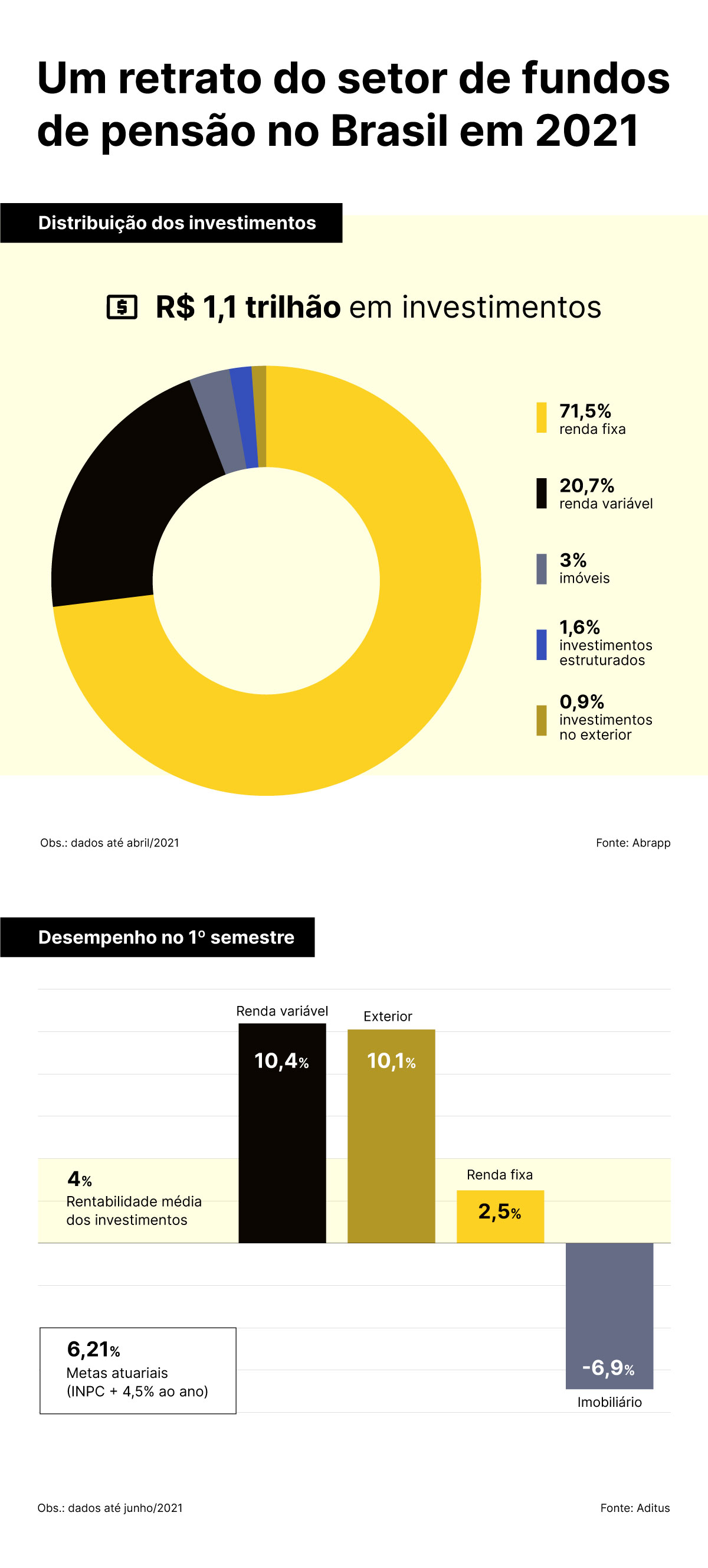

SÃO PAULO – Com R$ 1 trilhão em investimentos, sendo cerca de 70% em renda fixa, os fundos de pensão têm tido dificuldade para bater as metas de retorno em 2021, em meio à forte alta da inflação. Com o objetivo de manter a solvência dos planos no longo prazo, as metas atuariais são formadas por uma taxa prefixada, hoje ao redor de 4,5% ao ano, mais a variação de índices como INPC e IPCA.

A alta de 3,9% e de 3,7% dos indicadores na primeira metade do ano, respectivamente, mais a taxa prefixada correspondente, levou a meta atuarial média dos fundos de pensão para 6,2% no primeiro semestre, 2,2 pontos percentuais acima da rentabilidade dos investimentos, de acordo com dados da consultoria Aditus com 119 fundos de pensão.

Embora os números retratem o universo das entidades de pequeno e médio porte principalmente, nos grandes fundos de pensão, a realidade não é tão diferente.

GRATUITO

CURSO DE DIVIDENDOS

Descubra o passo a passo para viver de dividendos e ter uma renda mensal; começando já nas próximas semanas

Nos maiores do país, como a Petros, da Petrobras, a Vivest, do setor elétrico, ou o Postalis, dos Correios, superar as metas atuariais não tem sido nada fácil neste ano frente à pressão inflacionária.

Entre as exceções, a Previ, o maior fundo de pensão do país, do Banco do Brasil, e que também tem a maior exposição à renda variável, conseguiu com alguma folga superar a meta no Plano 1, em que as ações correspondem a cerca de 50% do patrimônio.

Leia mais:

• Previ a mil por hora: IPOs e Tesouro IPCA no radar do maior fundo de pensão do país

Continua depois da publicidade

Os dados consolidados da indústria mostram que as ações representam 20% nos portfólios dos fundos de pensão. Entre os menores, a alocação em renda variável é ainda menor, perto de 10%, pelos dados da Aditus.

Na busca por retorno suficiente para superar as obrigações atuariais, a Bolsa local é a principal aposta até o fim do ano, ainda que oportunidades em fundos imobiliários, na renda fixa e no exterior também venham sendo capturadas.

Petros vê Ibovespa aos 135 mil pontos

Com cerca de R$ 116 bilhões de patrimônio, dos quais 30% em ações, na Petros, fundo de pensão da Petrobras, nenhum dos principais planos sob administração conseguiu superar a meta de janeiro a junho, embora eles não tenham ficado muito longe do objetivo.

Continua depois da publicidade

O Plano Petros 2 (PP-2) teve rentabilidade de 5,6% no semestre, ante a meta de 6,3%. Já os planos Petros do Sistema Petrobras – Repactuados (PPSP-R) e Não Repactuados (PPSP-NR) tiveram ganhos de 4,7% e 5%, respectivamente, contra 6,2% do benchmark.

“Prevemos uma meta acima de 11% em 2021, o que é uma rentabilidade bem alta a ser buscada”, diz Alexandre Mathias, diretor de investimentos do fundo de pensão, que vê nas ações brasileiras o maior potencial de retorno para a carteira até o fim do ano.

A renda variável foi a única classe, entre as principais no portfólio da Petros, com rentabilidade superior à meta na primeira metade do ano, com valorização de 12,8%, ante 6,5% do Ibovespa, impulsionada por fundos como o Petros Seleção Alta Liquidez (SAL). Vale, B3, Intermedica, Itaú e JBS eram as maiores posições do fundo em junho, segundo dados da Economatica.

Continua depois da publicidade

As projeções da Petros apontam para o Ibovespa aos 135 mil pontos em dezembro – o que embute um potencial de valorização de 11,4%, considerado o fechamento desta sexta-feira (13). “O momento econômico positivo no país deve empurrar a Bolsa para um preço melhor”, afirma o diretor, que vê com bons olhos setores ligados ao tema de reabertura, como shoppings, imobiliário, bancos e turismo.

Além disso, em meio à forte retomada das maiores economias globais, o investimento no exterior deve estrear na Petros nas próximas semanas, por meio de fundos da Schroders, primeira de uma leva de gestoras que será selecionada para a formação do portfólio internacional.

No Postalis, fundo de pensão dos Correios, o investimento no exterior também está no radar, com um orçamento de R$ 900 milhões para gestores buscarem as melhores oportunidades globais.

Continua depois da publicidade

Vivest perto do limite no exterior

O investimento global ainda não chega a 1% no setor, de acordo com dados consolidados pela associação nacional Abrapp. Há, no entanto, quem já esteja mais adiantado no processo, caso da Vivest.

A alocação no exterior representa cerca de 8% do patrimônio de R$ 45 bilhões, dentro do limite de 10% estipulado pela legislação para investimentos internacionais.

Os fundos de pensão têm pleiteado junto ao órgão regulador, a Previc, a revisão da norma que rege os investimentos no setor, de modo a dobrar o espaço permitido para alocação no exterior.

Continua depois da publicidade

A principal aposta lá fora, diz Jorge Simino, diretor de investimentos, está em bolsas dos Estados Unidos, notadamente em negócios de tecnologia e saúde.

Saiba mais:

• Fundos de pensão: como rendem, quanto custam e quem pode investir neles

A exposição global da Vivest inclui, ainda que indiretamente, uma posição ao redor de 1% da carteira em BDRs de ETFs, instrumento que replica a performance de índices acionários internacionais.

Apesar de acompanharem o desempenho de ativos no exterior, pelo fato de serem negociados na B3, os BDRs de ETFs contam como investimento em renda variável local sob a ótica do legislador, diz Simino, que, antes de efetuar o aporte, se certificou com a Previc quanto à interpretação da natureza do investimento.

Em tese, portanto, os fundos de pensão poderiam ter uma parcela acima de 10% em investimentos no exterior, ainda que indiretamente. De todo modo, Simino enfatiza não ter a intenção de ultrapassar o limite estipulado.

A rentabilidade consolidada da Vivest foi de 10,3% no primeiro semestre, insuficiente para cumprir a meta atuarial de 17,6%. A entidade é uma das poucas que tem os planos indexados ao IGP-DI, que avançou 14,2% no intervalo.

Volta aos FIIs na Funcef

Na Funcef, fundo de pensão da Caixa com cerca de R$ 87 bilhões, a nova diretoria, que assumiu em maio, identificou como uma das prioridades explorar as oportunidades nos fundos imobiliários.

Um total de R$ 800 milhões está previsto dentro da política para investir no nicho. Na primeira semana de agosto, o primeiro aporte dentro do programa foi realizado, encerrando um período de 11 anos sem investimentos na classe. O escolhido foi o Alianza Trust Renda Imobiliária FII (ALZR11), que recebeu um aporte de R$ 50 milhões. Diretor de investimentos da Funcef, Samuel Crespi aponta a diversificação e a liquidez entre as principais vantagens em relação ao investimento direto em imóveis.

Em complemento aos negócios imobiliários, oportunidades na renda fixa privada também têm sido capturadas, em emissões que têm o IPCA como indexador. “Temos um diferencial em relação à pessoa física que é o horizonte de muito longo prazo, o que nos dá a oportunidade de estender os vencimentos em troca de taxas mais elevadas.”

O fundo de pensão da Caixa divulgou por enquanto os dados de rentabilidade de 2021 apenas até março, intervalo no qual os planos tiveram rendimento médio de 5,7%, contra 3,1% da meta. Crespi diz que o segundo trimestre “também foi muito positivo”.

Quer atingir de uma vez por todas a consistência na Bolsa? Assista de graça ao workshop “Os 4 Segredos do Trader Faixa Preta”.