Publicidade

A entrada em vigor da Resolução CVM 175 no começo deste mês provocou uma corrida na indústria de fundos de investimento para adequar produtos e criar ferramentas para auxiliar a tomada de decisão do investidor a respeito de ativos que antes eram restritos a clientes mais endinheirados.

De olho na abertura do mercado de fundos de investimento em direitos creditórios (FIDCs) para a pessoa física, a gestora Multiplike desenvolveu um novo índice que vai mostrar o percentual de direitos creditórios vencidos em relação à carteira de crédito, antecipou a casa ao InfoMoney.

O indicador, disponível no site da gestora, terá acompanhamento mensal. A ideia é que o índice apresente uma visão mais geral da indústria, sem detalhar os fundos com os maiores níveis de inadimplência. Todos os dados serão compilados com base em informações disponíveis pela Comissão de Valores Mobiliários (CVM).

Continua depois da publicidade

Com o Índice Multiplike de Devedores (IMD), investidores em geral poderão ter uma ideia de como está a inadimplência dos FIDCs e entender se há risco de um provisionamento para devedores duvidosos (PDD) no futuro.

O objetivo é fornecer uma maneira de comparar se os índices de inadimplência dos produtos que o investidor está interessado em alocar estão em linha com a média de mercado. É preciso ponderar, porém, que nem todas as casas oferecem esse tipo de dado para comparação.

“É um farol para guiar o investidor”, destaca Volnei Eyng, economista e CEO da Multiplike. Atualmente, eventuais cotistas têm dificuldade de encontrar acesso a esses dados, de forma simplificada e gratuita sobre parte da indústria.

Continua depois da publicidade

O foco do indicador será em FIDCs multicedente/multissacado (FIDCs MM), já que a casa é especializada nesse tipo de produto. Tais fundos costumam adquirir duplicatas, ou seja, títulos que representam uma transação comercial em que uma parte vende um produto ou serviço e a outra parte se compromete a pagar dentro de um prazo, que costuma ser mais curto.

FIDCs multicedente/multissacado costumam antecipar o pagamento dessas duplicatas ao fornecedor (cedente) e assumem o risco de crédito do cliente (sacado).

Esse tipo de antecipação representa uma fonte de capital de giro importante para micro, pequenas e médias empresas, que costumam ser as originadoras dos créditos. Por essa razão, a subclasse é conhecida por oferecer uma diversificação maior nas carteiras, tanto pela pulverização de seus devedores, como pela variedade de cedentes.

Continua depois da publicidade

“Os FIDCs MM mostram um termômetro da economia lá na frente. Eles são os primeiros a tirar o pé do acelerador”, afirma o CEO.

A explicação é que os fundos trabalham mais com pequenas e médias empresas que costumam ser as primeiras a serem afetadas quando o crédito “seca”.

Apenas FIDCs MM com patrimônio líquido acima de R$ 10 milhões farão parte do índice. Em setembro, o número de produtos analisados pelo indicador chegou a 327.

Continua depois da publicidade

Inadimplência segue elevada, mas vem recuando

Após meses mais difíceis no mercado de crédito, a indústria vem mostrando os primeiros sinais de melhora da inadimplência.

Segundo dados do IMD, o ápice da inadimplência teria sido alcançado em julho — quando o indicador bateu 15,18%. Na sequência, em agosto, o percentual teria recuado para 15,03% e chegado a 14,35% agora em setembro.

A título de comparação, o indicador estava em 10,83% um ano antes e havia iniciado 2023 em 11,86%.

Continua depois da publicidade

Em setembro, a soma total de direitos creditórios vencidos nos FIDCs MM chegou a R$ 5,7 bilhões, contra R$ 3,8 bilhões um ano antes.

“A inadimplência ainda está alta e isso reflete o momento da Selic maior, acima de dois dígitos. O movimento de recuo vai acompanhar a queda da taxa básica. O ano foi ‘nervoso’ com Americanas e a concessão de crédito menor”, lembra o CEO da Multiplike.

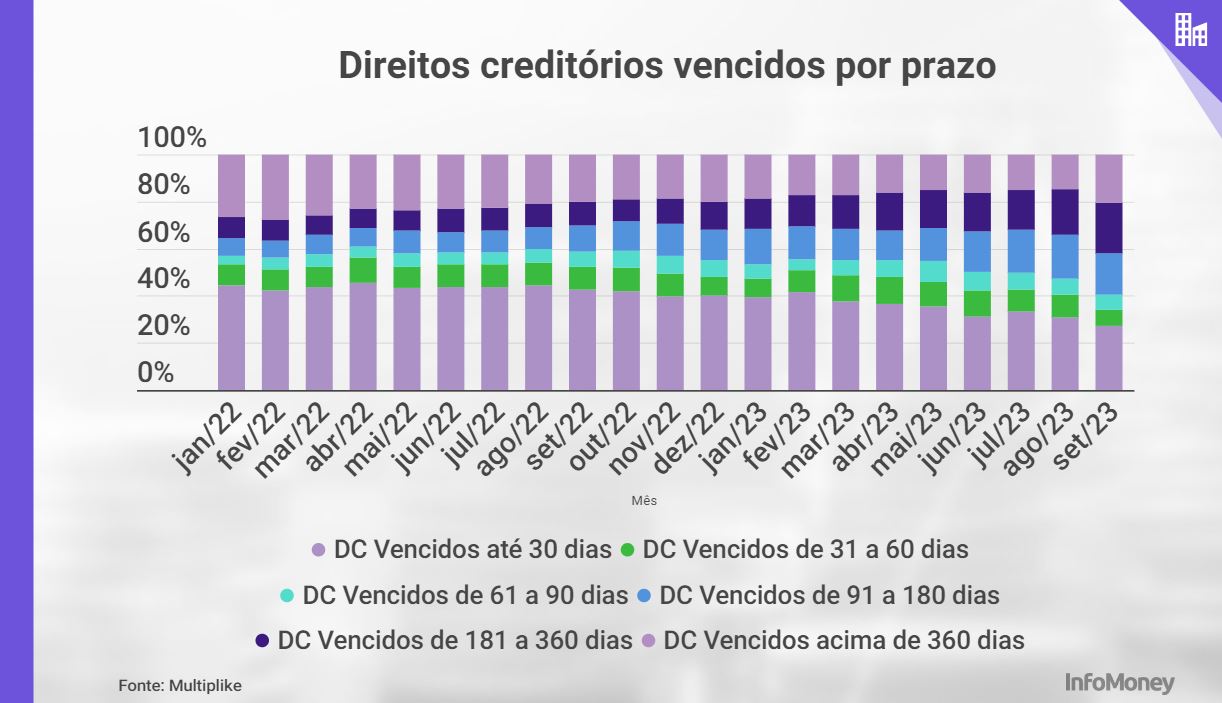

Além de trazer dados mais gerais sobre a inadimplência, o índice vai segregar o percentual de títulos vencidos em relação ao prazo, assim como faz a CVM.

No caso dos direitos creditórios vencidos a mais de 360 dias, é possível perceber que o número vem aumentando e chegou a 20,3% em setembro — maior valor já registrado neste ano.

Apesar disso, o percentual é próximo do visto em setembro de 2022, quando o número bateu 20,1%.

“Acima de 180 dias, fica bem difícil para os fundos de investimento recuperarem o direito creditório. O que pegou todo mundo lá trás não vai dar para recuperar”, alerta o executivo.

Na prática, tal fato poderia atrapalhar o retorno do fundo, mas o executivo observa que isso poderia ser minimizado pelo fato de que os FIDCs MM costumam ter uma carteira mais pulverizada pelo fato de trabalharem com direitos creditórios de empresas pequenas e médias.

You must be logged in to post a comment.