Publicidade

A primeira parcela do 13º salário finalmente chegou. É um dos dias mais esperados do ano para muita gente. Mas é preciso cuidado para o ouro não virar pó. Trata-se de um dinheiro extra que merece uma destinação especial. Quem pretende começar a reserva emergencial ou intensificar a carteira de investimentos encontra boas opções no mercado.

Na visão dos especialistas, a renda fixa – adorada pelos investidores que priorizam a segurança – é o destino preferido, já que a alta taxa de juros da economia (hoje em 13,75% ao ano) oferece ganhos interessantes.

“Se a pessoa já possui reservas constituídas, investir passa a ser uma boa alternativa. Para proteção do poder de compra, algumas opções podem ser os títulos atrelados aos índices de inflação, como o IPCA”, afirma Patrícia Palomo, economista e planejadora financeira CFP. Nesse caminho, diz a especialista, é importante manter o recurso investido até o prazo de vencimento.

Continua depois da publicidade

Segundo Patrícia, outra opção com baixo custo, voltada para o horizonte de mais longo prazo para construção de patrimônio, são os ETFs (fundos de índices) de renda variável, disponíveis para negociação na B3. “Para proteger parte dessa exposição em ações, o investidor pode optar por escolher uma moeda internacional como o dólar, por exemplo”, sugere.

Com a chegada do novo governo federal a partir de janeiro, que está despertando o nervosismo no mercado, Julianne Simões, planejadora independente, também sugere a renda fixa como a melhor opção.

“É muito cedo para falarmos sobre queda na taxa Selic, ainda mais com a troca de governo. Quem não tem reserva de segurança, nem experiência com investimentos, é melhor optar pela renda fixa líquida, que permite saques a qualquer momento”, afirma.

Continua depois da publicidade

Ela sugere o investimento em títulos públicos do tipo Tesouro Selic, disponíveis no Tesouro Direto; CDBs com liquidez de uma instituição financeira de boa qualidade e baixo risco de crédito; ou fundos de investimento com taxa de administração zero ou muito baixa. Se tiver planos de viajar para o exterior, uma possibilidade é alocar a carteira em ativos internacionais, para proteger os recursos.

E não dá para esquecer a tradição do Brasil com a inflação alta. “Os produtos atrelados à inflação, que protegem o poder de compra, como os títulos do tipo Tesouro IPCA, as debêntures incentivadas e os CDBs, também corrigidos pela inflação, são bons caminhos”, indica Julianne.

Uma chance de evitar surpresas

Nunca se sabe o que pode acontecer no mundo dos investimentos, dadas as incertezas presentes nos mercados. Por isso, o indicado, segundo Leonardo Siqueira, superintendente de Investimentos do Santander, é optar por ativos dentro do guarda-chuva da renda fixa para investir o 13º salário.

Continua depois da publicidade

“Quem não tem dinheiro guardado pode trabalhar com o fundo DI, com amortização mais rápida, Tesouro Direto, CBD ou até poupança – desde que guarde o abono de fim de ano”, ressalta Siqueira. Segundo ele, são opções indicadas para quem precisa ter liquidez para, por exemplo, pagar alguma dívida.

Já quem tem uma pequena reserva pode investir nos fundos de crédito privado, com “rendimento melhor”, avalia.

“Os investimentos isentos, como as LCIs [Letras de Crédito Imobiliário e as LCAs [Letras de Crédito do Agronegócio], são alternativas que não pagam Imposto de Renda e altamente apreciadas pelos investidores”, avalia o especialista. Já quem está com o dinheiro na mão e topa um pouco de risco pode olhar com carinho para os CRIs (Certificados de Recebíveis Imobiliários) e os CRAs (Certificado de Recebimento do Agronegócio), além dos fundos de infraestrutura.

Continua depois da publicidade

A renda fixa está também no radar do Fernando Zetune Marrocco, da Braúna Investimentos. Mas ele deixa um alerta: “Evite prazos muito longos se o ativo for prefixado. As taxas estão bastante atraentes, mas estamos em um momento incerto para a economia. E travar a taxa e o dinheiro por muito tempo pode virar um problema”. Como o momento traz muitas oportunidades, o foco são os ativos que pagam CDI ou IPCA mais uma taxa de juros para prazos acima de dois anos.

Um pezinho a mais no risco

As ações podem ser uma resposta para quem tem sangue frio e não se importa em investir de olho no médio e longo prazos. “A Bolsa está com bons preços”, diz Siqueira.

Marrocco, da Braúna, diz que o “dono” do 13º precisa conhecer o próprio perfil na hora de nomear o melhor investimento para o abono. Cada classe de investimentos vai trazer consequências. Ele prefere oferecer os caminhos, detalhar os mais indicados e deixar que o investidor escolha, de acordo com a própria realidade.

Continua depois da publicidade

“Muito se ouve que a Bolsa está barata. Essa informação é praticamente unânime dentre os principais analistas do setor. A primeira coisa a se fazer é avaliar o quão representativo vai ser o 13º na carteira. Se for um valor pequeno, não tem problema, pode ser um bom momento para fazer preço médio em algum papel que esteja muito defasado. Mas se for um valor alto, e a pessoa pretende começar a carteira de ações com o abono de fim de ano, será importante tomar um cuidado especial”, lembra Marrocco.

Para ele, o melhor é dividir o 13º entre quatro e 12 partes, a depender do volume financeiro, e fazer as compras das ações em parcelas trimestrais, bimestrais ou mensais. “Desse modo o investidor vai pegar vários momentos diferentes do mercado e aumentar significativamente a probabilidade de obter ganhos”.

Marrocco indica também os fundos imobiliários e os Fiagros (Fundos de Investimento nas Cadeias Produtivas Agroindustriais), que também são ativos de renda variável, mas oferecem proventos todo (ou quase todo) mês. “É aconselhado que se use esses aluguéis para comprar mais cotas. Hoje em dia é fácil achar FIIs e Fiagros pagando acima de 1% ao mês, isentos de IR”.

Os fundos multimercados, especialmente os do tipo “macro”, também podem ser boas escolhas, principalmente em momentos como o atual, aponta o especialista. Eles englobam aplicações em juros, câmbio, ações, renda fixa, ativos internacionais, entre outros. O gestor navega pelas classes que acredita que vão se beneficiar, além de poder sair de renda fixa e aumentar as apostas em ações, se notar que o cenário Brasil está melhorando.

Para quem quer dar os primeiros passos na renda variável, mas tem receio, Siqueira sugere os COEs (Certificados de Operações Estruturadas) como alternativa.

Na prática, os COEs são um produto financeiro que mescla aplicações e características de renda fixa e de renda variável em um só “pacote”. Os chamados COEs de valor nominal protegido, por exemplo, garantem que o investidor receberá de volta no mínimo o valor que investiu inicialmente – mesmo que os ativos de referência do produto tenham um desempenho negativo.

Essa categoria costuma ser indicada para quem ainda tem pouca experiência no mercado financeiro ou muita aversão à perda. “É um ativo para quem quer investir na Bolsa sem o risco de perder o patrimônio”, detalha Leonardo.

Futuro de (muito) longo prazo

Quem pensa na aposentadoria já tem destino certo para o 13° salário. Marrocco sinaliza que, com a previdência privada, é possível investir desde fundos conservadores de renda fixa até fundos 100% alocados em ações.

A grande vantagem dessa classe é a possibilidade de diminuir a base de cálculo no Imposto de Renda e, em alguns casos, receber até restituição no ano que vem. Essa regra só é válida para aqueles que declaram o IR no modelo completo e investem em planos do tipo PGBL (plano gerador de benefício livre).

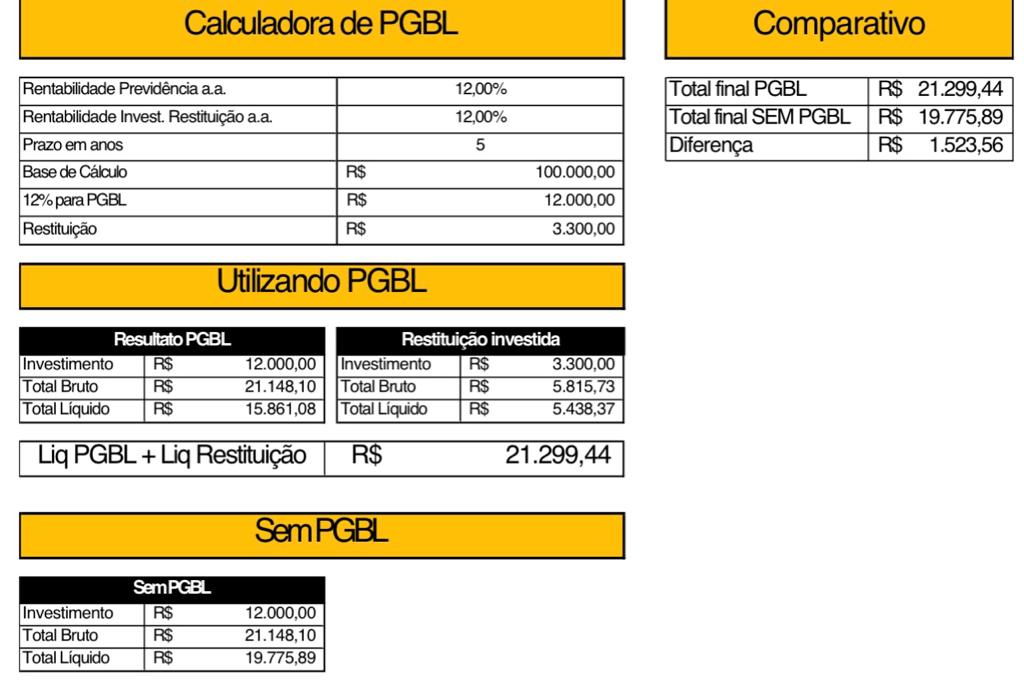

Com a soma das rendas tributáveis neste ano, o investidor pode ter uma ideia do que tem em mãos. “Digamos que você fez as contas e chegou em R$ 100 mil de base de cálculo em 2022. É possível investir até 12% deste valor em PGBL. No ano que vem, a receita deduzirá este valor e contabilizará seus impostos sobre a base de cálculo de R$ 88 mil, em vez dos R$ 100 mil anteriores”, explica.

Mas atenção: o IR cobrado na PGBL é sobre o valor total resgatado, e não apenas sobre os rendimentos, como é o mais usual nos investimentos financeiros. Por isso, é muito importante que a restituição recebida seja reinvestida para que valha a pena.

Mesmo assim, a opção pode valer a pena, como mostra simulação feita por Marrocco especialmente para o InfoMoney. Confira abaixo:

You must be logged in to post a comment.