Publicidade

SÃO PAULO – Um tipo específico de fundo imobiliário caiu no gosto dos investidores neste ano. Conhecidas popularmente como “FIIs de papel”, as carteiras que investem em ativos financeiros do segmento imobiliário – como as LCIs (letras de crédito) ou os CRIs (certificados de recebíveis) – estão chamando atenção pelo retorno acima da média do mercado.

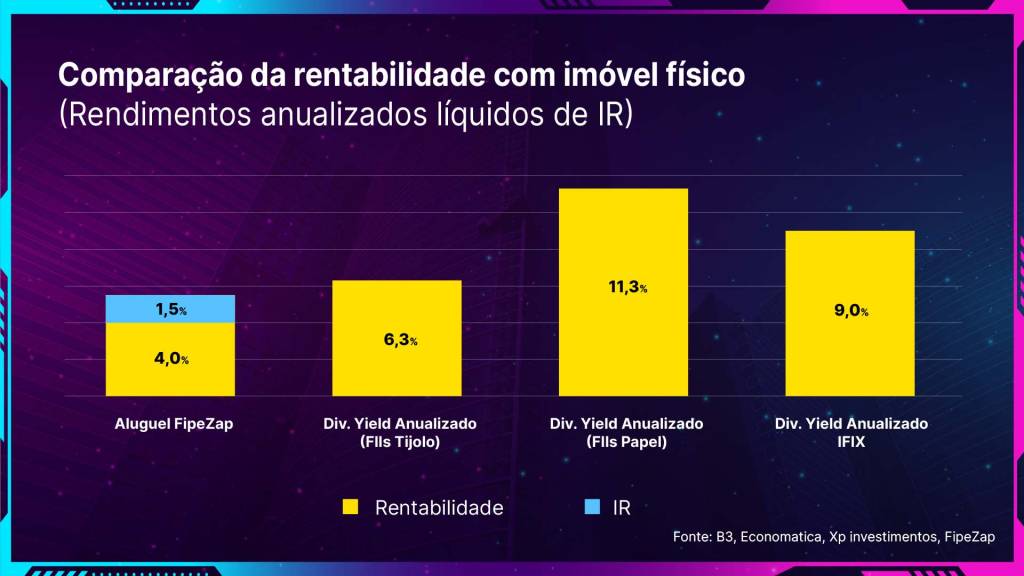

O retorno proporcionado só pelo pagamento de dividendos – ou dividend yield – dos fundos de papel está, na média, em 11,3% ao ano. É mais que o dividend yield médio dos fundos incluídos na carteira do Ifix (índice que reúne os fundos imobiliários mais negociados na B3), que hoje é de 9% ao ano. E chega a ser quase o dobro dos 6,3% oferecidos pelos “FIIs de tijolo”, fundos imobiliários que investem em imóveis físicos.

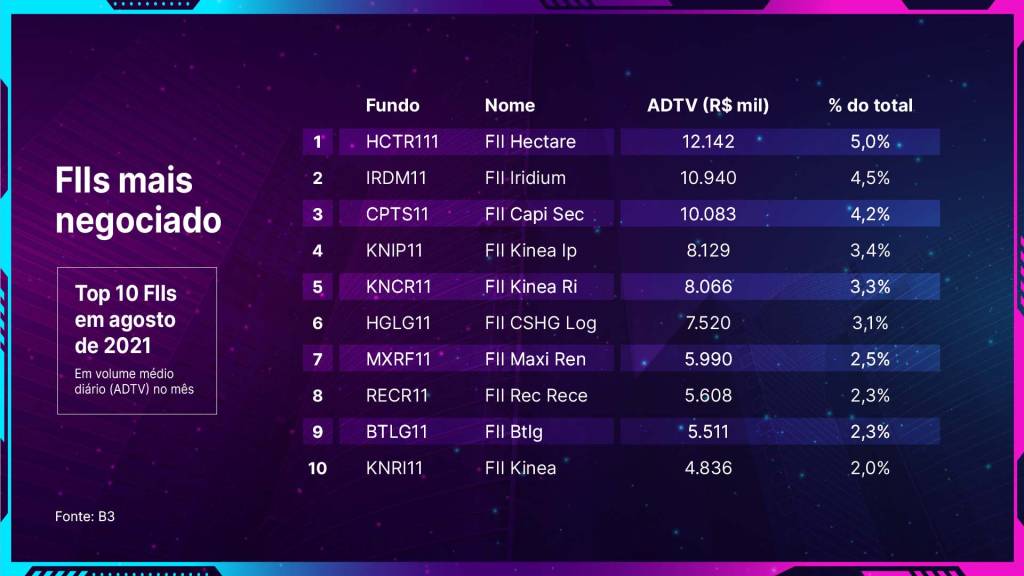

O retorno elevado ajuda a entender o interesse crescente dos investidores pelos FIIs de papel. Em agosto, dos dez fundos imobiliários mais negociados na Bolsa, sete eram de recebíveis imobiliários. Entre eles, os destaques ficaram por conta do FII Hectare – que, sozinho, respondeu por 5% do volume médio diário de negociação de fundos imobiliários na B3 em agosto –, do FII Iridium e do FII Capitânia Securities II.

Aula Gratuita

Os Princípios da Riqueza

Thiago Godoy, o Papai Financeiro, desvenda os segredos dos maiores investidores do mundo nesta aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Além de retornos polpudos com a distribuição de rendimentos, os fundos de papel também ganharam os corações dos investidores por conta da menor volatilidade que apresentaram no mercado ao longo do último ano. A avaliação é de Fernando Gadelho, diretor da Hemisfério Sul Investimentos, entrevistado no episódio desta terça-feira (14) do programa Liga de FIIs, produzido pelo InfoMoney. Também participaram Maria Fernanda Violatti, analista de research e real estate da XP, e Thiago Otuki, economista do Clube FII.

A combinação menor volatilidade e rendimentos altos tem funcionado bem para os cotistas, mas a pergunta que fica é: até quando se manterá este cenário para os FIIs de papel?

Gadelho lembra que a dinâmica da maior parte dos CRIs incluídos nas carteiras dos fundos de papel garante o atual desempenho, pelo menos, no curto prazo. Isso porque, em geral, os certificados de recebíveis imobiliários embutem contratos que são reajustados periodicamente pelo IPCA e o repasse gerado pela elevação do índice ocorre meses depois da divulgação.

Continua depois da publicidade

“O rendimento dos CRIs neste mês reflete a inflação de dois meses atrás. Em julho, por exemplo, o IPCA foi 0,96%. Em agosto, o índice foi 0,87%”, diz Gadelho. “Esta correção monetária dos últimos dois meses será refletida agora. Então no curto prazo, eu diria que sim [os retornos dos fundos de papel devem se manter]”.

Para o ano que vem, o gestor prevê uma redução natural do rendimento dos fundos de papel, diante do cenário macroeconômico e das sinalizações do governo em torno do controle da inflação.

Dividend yield basta?

Embora seja um dos grandes atrativos dos fundos imobiliários, Gadelho lembrou que o dividend yield é apenas um dos elementos que devem ser avaliados na hora de escolher uma carteira para investir. Para os interessados em FIIs, o gestor sugere fazer uma análise mais detalhada de cada ativo.

Continua depois da publicidade

Em um passo a passo, o primeiro ponto a avaliar é o gestor do fundo e como ele monitora as oportunidades. Na sequência, o cotista deve analisar os fundamentos, como o valor de mercado, a relação entre o preço das cotas e seu valor patrimonial, o volume de liquidez diária, o número de cotistas, entre outros. Também é preciso atentar às fontes de receita do fundo – ou seja, como os rendimentos têm sido gerados.

Em uma segunda etapa, o investidor deve observar as taxas de administração e de performance do FII. No final, é preciso fazer a análise dos ativos do fundo de papel, especialmente dos CRIs. Aqui, vale a atenção para pontos como o devedor do título, o lastro e o índice de alavancagem.

CPTS11 X HGCR11

Mais uma vez, o Liga de FIIs apresentou sua tradicional batalha de fundos imobiliários. Desta vez, a comparação foi entre o Capitânia Securities (CPTS11) e o CSHG Recebíveis Imobiliários (HGCR11).

Publicidade

Além dos portfólios dos fundos, a analista Maria Fernanda Violatti analisou a liquidez diária, os rendimentos acumulados e a relação preço/valor patrimonial.

Confira aqui quem venceu a batalha e outras dicas e análises dos especialistas.

FII Talks 2021

Para ajudar os investidores em FIIs a navegar nesse mercado, o InfoMoney realiza o principal evento de fundos imobiliários do país – o FII Talks 2021 – entre 29 e 30 de setembro. O evento será transmitido no canal do YouTube do InfoMoney.

Continua depois da publicidade

De forma online e gratuita, os painéis do FII Talks 2021 vão reunir alguns dos principais gestores e analistas desse mercado para discutir as tendências dos mais diversos segmentos (logístico, comercial, hoteleiro, residencial e outros). Para se inscrever para o primeiro dia do evento, clique aqui. Para participar do segundo, clique aqui.

As melhores recomendações de investimentos por 30 dias grátis: conheça o Expert Pass

You must be logged in to post a comment.