Publicidade

O FII BTG Pactual Corporate Office Fund (BRCR11) assinou memorando de entendimento para a venda da totalidade da participação direta e indireta do fundo em cinco imóveis. A transação está avaliada em R$ 750 milhões.

De acordo com comunicado ao mercado, o negócio depende da superação de regras previstas no contrato – entre elas, a renúncia de direito de preferência dos atuais locatários e condôminos dos imóveis.

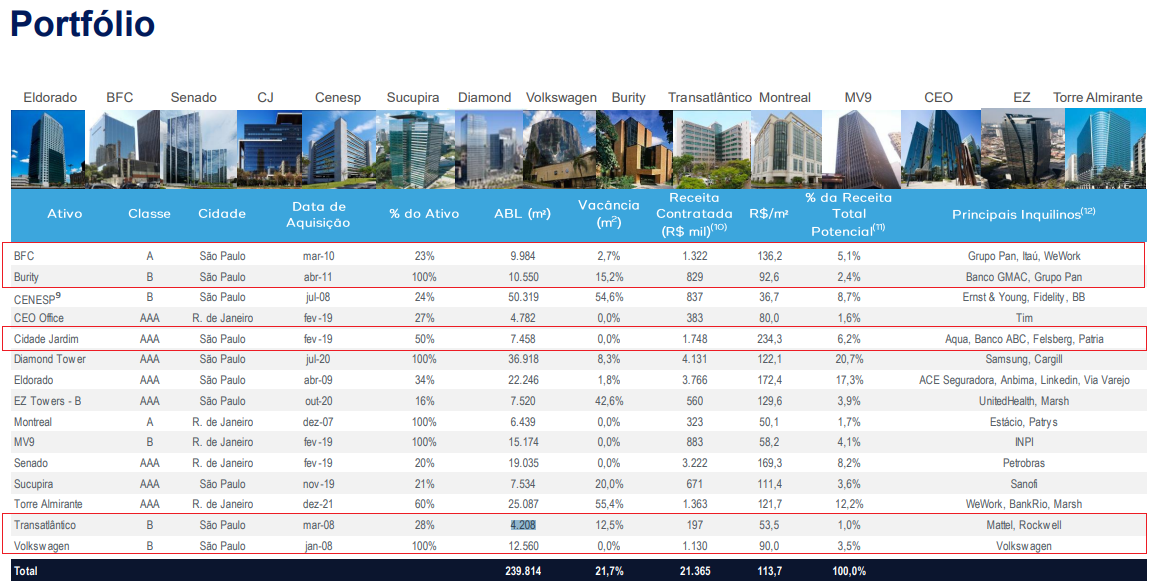

Ainda segundo o documento divulgado pela gestão do (BRCR11), a transação envolve os edifícios Brazilian Financial Center (BFC), Burity, Cidade Jardim, Transatlântico e Volkswagen – todos localizados em São Paulo (SP).

Série exclusiva

Renda Extra Imobiliária

Descubra o passo a passo para viver de renda e receber seu primeiro aluguel na conta nas próximas semanas, sem precisar ter um imóvel

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Atualmente, o BTG Pactual Corporate Office Fund possui de 23% a 100% de participação nos imóveis em negociação. Os espaços estão ocupados por empresas como Itaú, WeWork, Banco ABC, Mattel e a própria Volkswagen.

Conforme aponta comunicado do BRCR11, o cap rate (quanto o ativo retorna de capital em relação ao montante investido) dos imóveis em negociação está atualmente em 8% ao ano.

Ao mesmo tempo, o fundo possui cerca de R$ 920 milhões em obrigações financeiras (endividamento). Do total, aproximadamente 67% possuem vencimento previsto para 2024 – o que motivou a transação.

Continua depois da publicidade

“Dada a conjuntura econômica e as expectativas do mercado para a taxa terminal da Selic em 2024, próximo a 9,0%, o que resultaria em um custo de dívida ainda superior ao cap rate de seus ativos, o fundo opta por realizar um desinvestimento parcial (venda dos ativos) de seu portfólio com foco na redução de sua alavancagem financeira”, justificou a equipe de gestão.

Ainda no documento divulgado ao mercado, os gestores lembram que a transação está acima do valor justo dos imóveis.

Se confirmado o negócio, o BRCR11 receberia 70% dos R$ 750 milhões na assinatura da venda e o saldo remanescente em duas parcelas anuais.

You must be logged in to post a comment.