Publicidade

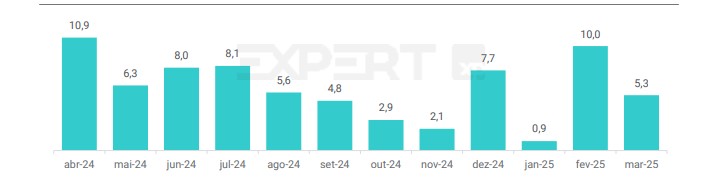

Abril é o mês com o maior volume de debêntures a vencer até o fim de 2024. As empresas deverão honrar R$ 10,9 bilhões em dívidas emitidas entre 2013 e 2022 e o grande volume pode beneficiar os investidores, segundo especialistas.

Em relatório, o time de Research da XP destaca: “enxergamos a possibilidade de novas emissões para refinanciamentos, ou seja, oportunidades de investimentos”. Com essas dívidas vencendo, boa parte das empresas deve tomar novos “empréstimos” no mercado de capitais, aumentando o número de opções de aporte no crédito privado.

Vencimento de debêntures por mês (em R$ bilhões):

Continua depois da publicidade

Ricardo Nunes, CIO de crédito e wealth management da Paramis Capital, explica que algumas empresas com debêntures a vencer que querem refinanciar as dívidas até podem esperar um momento de mercado mais oportuno, mas quem depende dos recursos novos para honrar o pagamento, deve acelerar o processo de emissão.

Além disso, o momento atual já é favorável, com o mercado demandando esse tipo de ativo. Os fundos de crédito estão se recuperando do choque do ano passado – captaram R$ 31 bilhões no primeiro trimestre. Esses fundos compram as debêntures em grande volume e ajudam as empresas emissores a terem segurança de que seus papéis terão demanda.

Comprar debêntures no mercado primário pode ser uma tarefa desafiadora para o investidor pessoa física. O primeiro motivo é a disponibilidade: a maioria das emissões não é aberta ao público geral e fica restrita a fundos e investidores com patrimônio alto.

Continua depois da publicidade

Como se beneficiar do movimento?

Mas isto não quer dizer que os investidores comuns não são impactados pelo alto volume de debêntures a vencer em abril. Se expor a esse tipo de ativo via fundos de crédito é a melhor alternativa para esse público, segundo Nunes, da Paramis Capital.

Entre as companhias que têm dívidas a vencer em abril estão nomes importantes do mercado, como Eletrobras, Ecorodovias, Via, Localiza e AES. A maior debênture a ser quitada no mês é da Eletrobras, de R$ 2,299 bilhões, em uma operação não incentivada.

“Dificilmente o investidor pessoa física terá tempo e as ferramentas para avaliar a relação entre risco e retorno das debêntures”, diz o especialista, que complementa: “se expor à classe via fundos de investimentos com bons times de análise e gestão para avaliar cada operação e o momento de mercado tende a ser mais vantajoso”.

Continua depois da publicidade

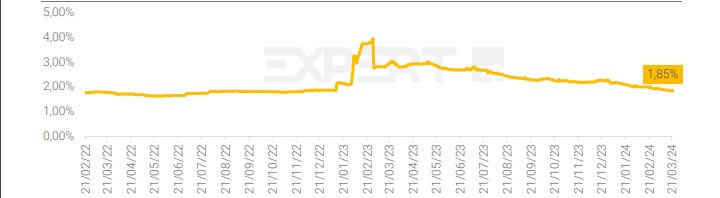

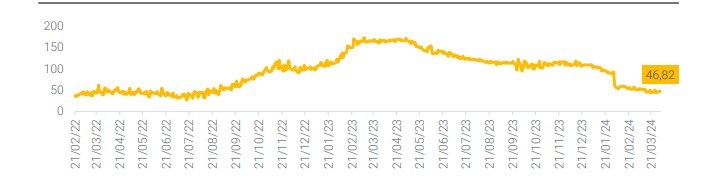

O poder de análise que os fundos conseguem entregar fica ainda mais importante em um momento de spreads contraídos. A diferença entre o prêmio das debêntures e títulos públicos de referência vem caindo e convergindo para a média história após os sustos com Americanas e Light.

Prêmio de crédito IDEX – DI – debêntures atreladas ao CDI (ex-Light e ex-Americanas)

Prêmio de crédito – IDEX – Infra – debêntures de infraestrutura indexadas ao IPCA / em bps (ex-Light)

Continua depois da publicidade

Nunes explica que “o desafio para o investidor é mapear e tentar se antecipar aos movimentos de oferta e demanda por crédito privado”, que vão definir se os spreads oferecidos são bons, ou não, para o momento. Como a maioria dos investidores não consegue prever essas tendências, faz sentido investir via fundos, que serão beneficiados com o maior volume de opções no mercado.

Confira a lista de empresas com debêntures a vencer em abril:

| Emissor | Incentivada? | Volume (R$ Milhões) | Indexador |

| Eletrobras | Não | 2.299,65 | DI |

| Concessionária Ecovias dos Imigrantes | Não | 1.004,01 | DI |

| Ecorodovias Concessões e Serviços | Não | 881,93 | DI |

| Via | Não | 814,37 | DI |

| Concessionária Ecovias dos Imigrantes | Sim | 670,24 | IPCA |

| Localiza | Não | 557,71 | DI |

| Termopernambuco | Não | 529,72 | DI |

| MRS Logística | Sim | 496,37 | IPCA |

| Concessionária do Rodoanel Oeste | Não | 384,93 | DI |

| TecBan | Não | 339,54 | DI |

| Coelba | Não | 325,35 | DI |

| Celpe | Não | 317,01 | DI |

| Santo Antônio Energia | Sim | 302,33 | IPCA |

| Cosern | Não | 297,65 | DI |

| AES Brasil | Não | 233,71 | IPCA |

| Lambda II Energia | Não | 228,31 | DI |

| Cogna | Não | 210,96 | DI |

| MRS Logística | Não | 149,21 | DI |

| REC Guarulhos | Não | 137,38 | DI |

| BHG – Brazil Hospitality Group | Não | 134,28 | DI |

| Unipar Carbocloro | Não | 123,33 | DI |

| BPG AV Mofarrej Empreendimentos e Participações | Não | 104,18 | DI |

| BPG AV Mofarrej Empreendimentos e Participações | Não | 104,18 | DI |

| BPG AV Mofarrej Empreendimentos e Participações | Não | 104,18 | DI |

| Securitizadora de Créditos Financeiros VERT | Não | 67,05 | DI |

| Algar Telecom | Não | 22,5 | DI |

| Breitener Energética | Não | 11,29 | DI |

| Securitizadora de Créditos Financeiros VERT-RecargaPay | Não | 0,54 | DI |