Publicidade

SÃO PAULO – Embora os juros estejam em níveis historicamente baixos há pelos menos três anos, ainda há investidores que custam a perceber os efeitos do novo patamar de taxas – seja porque não costumam acompanhar os resultados das suas aplicações com a frequência que deveriam, seja porque estão habituados às facilidades da renda fixa tradicional, como liquidez diária e baixa volatilidade.

Mas o fato é que, para os chamados “rentistas”, viver dos ganhos com a renda fixa se tornou muito mais complicado.

Se você está no clube dos que ainda procuram entender os impactos reais e oficiais dos juros de 2% ao ano no seu bolso, as simulações abaixo podem ajudar.

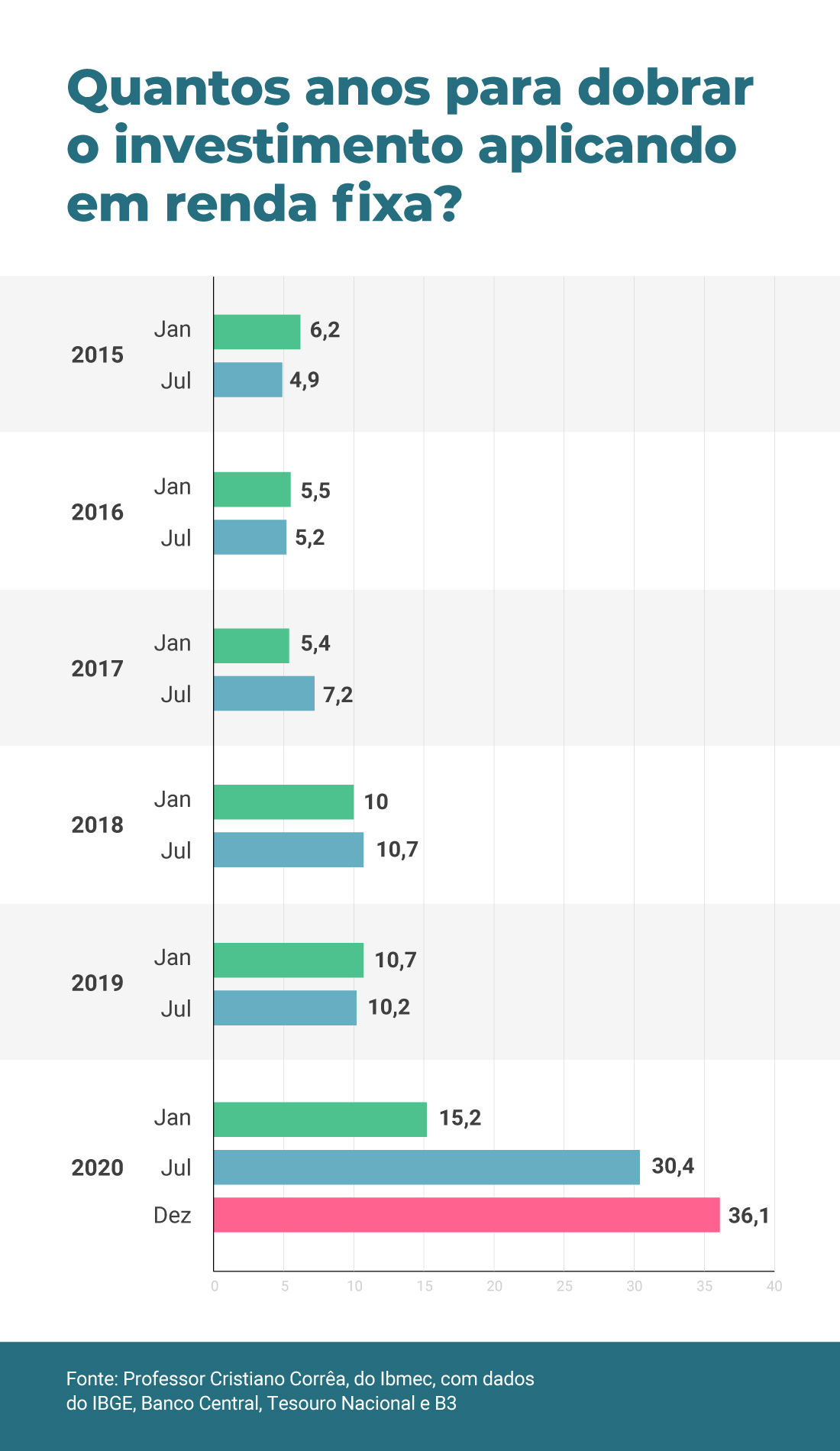

O cenário para os investidores de renda fixa mudou radicalmente em pouco tempo. Até meados de 2016, era necessário segurar o dinheiro aplicado em papéis de renda fixa por aproximadamente cinco anos para que o aporte inicial dobrasse de valor.

Significa que, se fossem mantidas as taxas, quem aplicasse R$ 1.000 em papéis como CDBs ou letras de crédito teria na conta R$ 2.000 cerca de 60 meses depois.

Em dezembro de 2020, a situação era totalmente diferente: seria preciso deixar o investimento parado por nada menos do que 36 anos para obter o mesmo resultado. Os cálculos foram elaborados pelo professor Cristiano Corrêa, coordenador do curso de Administração de Empresas do Ibmec.

Continua depois da publicidade

“A diferença é brutal”, diz Corrêa. “Antigamente, ao longo de uma vida de trabalho de 35 anos, as pessoas conseguiam dobrar o patrimônio algumas vezes apenas com os ganhos das aplicações mais conservadoras do mercado. Hoje, isso talvez não aconteça nenhuma vez”.

Os cálculos consideraram a taxa mensal do CDI – principal referência de retorno para aplicações de renda fixa – como a rentabilidade do investimento. Não foram descontados valores relacionados a eventuais taxas de administração ou impostos, nem a correção pela inflação.

Juros em queda: adeus, zona de conforto

Vale a pena relembrar a trajetória recente dos juros básicos da economia. Após a taxa Selic ter alcançado 7,25% ao ano em 2013 – até então, menor patamar registrado – houve um repique que a levou novamente para 14,25% em julho de 2015. Esse foi o último pico da Selic, que perdurou até outubro de 2016.

De lá até março de 2018, os juros foram reduzidos em ritmo constante: todas as reuniões do Comitê de Política Monetária (Copom) do Banco Central durante esse intervalo terminaram com cortes nas taxas.

As reduções foram retomadas no segundo semestre de 2019 e se intensificaram em 2020, numa tentativa de combater a apatia da economia em meio à crise gerada pela pandemia de coronavírus. A Selic alcançou o patamar de 2% em agosto do ano passado e de lá não saiu mais, pelo menos até agora.

Atualmente, discute-se no mercado financeiro a eventual necessidade de o Banco Central retomar uma escalada da Selic. A última pesquisa Focus – que reúne as projeções de uma centena de economistas para as principais variáveis da economia brasileira – indica que, na média, a expectativa é de um retorno dos juros para o nível de 3,5% ao ano em dezembro de 2021.

Continua depois da publicidade

Mas, para os investidores, isso não deveria ser motivo de alívio. Em abril de 2020, quando a Selic vigente era de 3,75% ao ano, eram necessários mais de 20 anos para dobrar o valor de um investimento em renda fixa atrelado ao CDI.

“A menos que haja descontrole inflacionário nos próximos anos, não se imagina que voltemos a nada parecido com o patamar de juros que tivemos até recentemente”, diz Corrêa. Por isso, a recomendação é sair o quanto antes da zona de conforto.

Para manter a rentabilidade da carteira, é necessário acrescentar produtos alternativos ao rol de investimentos. “Existem mais pessoas começando a querer entender melhor sobre renda variável, por exemplo, mas ainda não é um movimento massivo”, afirma Corrêa.

Continua depois da publicidade

Como fazer a transição para uma carteira mais rentável?

Buscar ativos com maior potencial de retorno é um dever de casa para qualquer investidor interessado em proteger e multiplicar o patrimônio.

Não é o tipo de movimento, no entanto, que se faz da noite para o dia. “É preciso sair da zona de conforto, sim, mas isso exige conhecer melhor como as coisas funcionam”, diz Corrêa, do Ibmec.

Uma primeira opção para quem quer fazer mudanças no portfólio ainda dentro da renda fixa é alongar o horizonte de tempo dos investimentos. “É possível conseguir retornos melhores com papéis de prazos maiores”, sugere Rogério Nakata, planejador financeiro certificado (CFP) pela organização Planejar.

Continua depois da publicidade

Os tradicionais CDBs com liquidez diária e vencimento em um ou dois anos provavelmente não oferecerão um rendimento atrativo. “Mas um investimento mantido por cinco anos ou mais pode ter um retorno mais satisfatório”, avalia Nakata.

Satisfatório, talvez. Mas será suficiente? Na visão da planejadora financeira Letícia Camargo, não. “Mesmo papéis de renda fixa que estejam rendendo 150% ou 200% do CDI têm encontrado dificuldade para superar a inflação”, diz.

Na prática, uma carteira de investimentos que tenha retorno abaixo da inflação conduz a uma perda do poder de compra ao longo dos anos. E isso, acumuladamente no tempo, pode ter impacto importante sobre os planos dos investidores.

Continua depois da publicidade

Por isso, Letícia sugere que os investidores dediquem cada vez mais atenção aos produtos de renda variável – com ponderação, é claro. Ativos como ações e fundos imobiliários funcionam com uma dinâmica totalmente diferente da renda fixa.

“Se, após analisar seu perfil de risco, o investidor tiver decidido que deve ter 10% do patrimônio alocado em renda variável, por exemplo, não é preciso nem recomendável que faça a migração de uma vez”, afirma.

A sugestão é comprar os papéis de pouco em pouco, diluindo a volatilidade no tempo e percebendo como se sente ao lidar com as novas modalidades de investimentos.

“É como entrar no mar”, diz Letícia. “Primeiro, você sente a temperatura. Depois, dá o primeiro mergulho e vai entendendo como reage diante de um ‘caldo’”.

Já pensou em ser um broker? Esta série gratuita do InfoMoney mostra como entrar para uma das profissões mais bem remuneradas do mercado. Deixe seu e-mail abaixo para assistir.

You must be logged in to post a comment.