Publicidade

SÃO PAULO – A Caixa Econômica Social anunciou, nesta quarta-feira (14), novas medidas para o crédito imobiliário. A primeira novidade foi a redução da taxa mínima do financiamento na modalidade com juros e Taxa Referencial (TR) de 6,5% para 6,25% + TR ao ano. A nova taxa entra em vigor a partir de 22 de outubro.

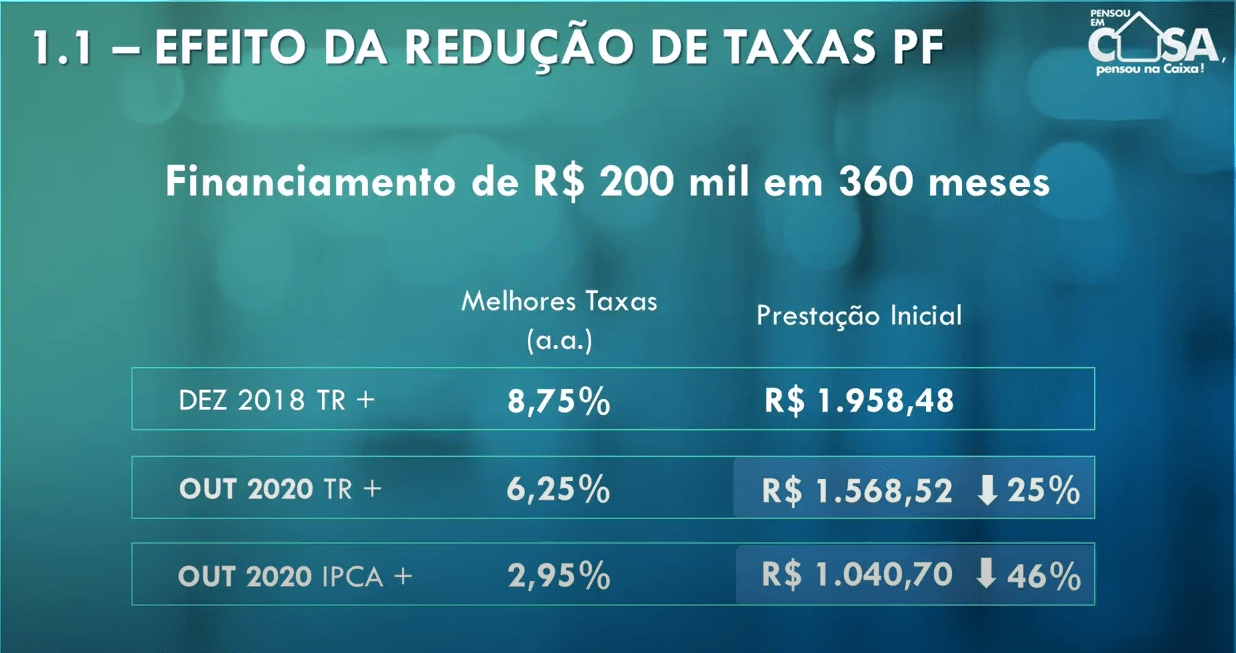

“Com a nova taxa, a parcela inicial da prestação do financiamento pode cair cerca de 25% para o trabalhador”, explicou Pedro Guimarães, presidente da Caixa. A economia refere-se à simulação de um financiamento de R$ 200 mil, em 360 meses, comparando a nova taxa com os juros praticados pelo banco em dezembro de 2018. Confira:

Para Bruno Gama, CEO da CrediHome, plataforma de crédito imobiliário multi-banco, a mudança anunciada é positiva porque pode tornar o crédito imobiliário mais acessível.

Exclusivo para novos clientes

CDB 230% do CDI

Destrave o seu acesso ao investimento que rende mais que o dobro da poupança e ganhe um presente exclusivo do InfoMoney

Ao informar os dados, você concorda com a nossa Política de Privacidade.

“A intenção da Caixa foi se posicionar como o banco que vai oferecer a melhor taxa entre os principais players no produto indexado à TR, que é a mais popular do mercado hoje. Os concorrentes estão oferecendo taxas que estão em torno de 7%. Uma redução dessa pode ser atrativa”, disse.

TR X IPCA

Guimarães destacou que o financiamento atrelado ao IPCA, modalidade de crédito imobiliário anunciada pela Caixa em agosto do ano passado, pode gerar uma economia maior ainda, de até 46% como é possível observar no exemplo da foto acima. A taxa mínima da Caixa para essa modalidade é de 2,95% + IPCA ao ano.

O InfoMoney já mostrou que, nas atuais condições de mercado, com a inflação baixa, de fato a modalidade atrelada ao IPCA é uma das mais baratas do mercado hoje. Porém, ela é mais arriscada e, se a inflação voltar a subir, ela pode se transformar em uma das opções mais caras para financiar a casa própria (saiba mais aqui).

Continua depois da publicidade

Para comparar os dois modelos, a CrediHome fez uma simulação de financiamentos de dois tipos de imóveis (um de R$ 500 mil e outro de R$ 800 mil), mas em ambos os casos levando em conta o prazo de 30 anos, considerando uma pessoa de 30 anos e a tabela Sac (Sistema de amortização constante).

No caso da opção atrelada à TR foi considerada a nova taxa mínima da Caixa (TR + 6,25%), que entra em vigor em 22 de outubro, para os dois exemplos.

Já para o financiamento atrelado ao IPCA, também para os dois imóveis, a CrediHome considerou a taxa mínima do banco federal (2,95% +IPCA), mas levou em conta uma média de 4% para o IPCA durante todo o período de contrato.

Continua depois da publicidade

O objetivo foi simular um cenário em que a inflação aumentasse em vez de se manter em patamares baixos, como o atual, durante 30 anos (o que é pouco provável).

Veja:

| Valor do imóvel | Valor financiado | Modalidade da Caixa | Juros (ao ano) | CET (custo efetivo total) | Primeira parcela | Última parcela | Valor total |

| R$ 500 mil | R$ 400 mil | TR | 6,25% + TR (atualmente zerada) | 7,09% | R$ 3.273 | R$ 1.141 | R$ 830.558 |

| R$ 500 mil | R$ 400 mil | IPCA | 6,95% [4% IPCA + 2,95%] | 7,59% | R$ 3.477 | R$ 1.141 | R$ 864.280 |

| R$ 800 mil | R$ 640 mil | TR | 6,25% + TR (atualmente zerada) | 7,09% | R$ 5.196 | R$ 1.811 | R$ 1.328.893 |

| R$ 800 mil | R$ 640 mil | IPCA | 6,95% [4% IPCA + 2,95%] | 7,59% | R$ 5.548 | R$ 1.811 | R$ 1.456.764 |

“Para financiamentos de curto prazo essa opção atrelada ao IPCA pode fazer sentido porque a expectativa é de controle da inflação, por enquanto, com a Selic a 2% ao ano. Mas no longo prazo não tem como garantir uma estabilidade”, disse Gama.

Publicidade

Como é possível observar no exemplo, se o IPCA subir para 4%, situação que pode acontecer considerando o período de contrato, essa modalidade sai quase R$ 130 mil mais cara no caso do imóvel de maior valor.

Além disso, o custo efetivo total [CET] sobe para 7,59% ao ano. O CET é importante porque inclui todas as despesas do financiamento, como os custos da contratação em si, tarifas operacionais, e os seguros obrigatórios. O preço final do crédito imobiliário não é composto unicamente pela taxa de juros (saiba mais sobre o CET aqui).

Por isso, segundo ele, a opção indexada à TR “é mais segura para o longo prazo e ideal para quem tem menos apetite ao risco”. “De qualquer maneira, é importante que o cliente tenha opções disponíveis para avaliar e decidir qual é a melhor para o seu momento de vida na hora que for contratar um financiamento. Além disso, sempre há a opção da portabilidade de crédito”, diz Gama (saiba mais sobre portabilidade aqui).

Continua depois da publicidade

Prorrogação da carência de seis meses

O banco também anunciou que a medida que prevê carência de seis meses para o início do pagamento das parcelas dos novos financiamentos foi prorrogada até 30 de dezembro de 2020. Quando foi anunciada pela primeira vez, em 13 de abril, o prazo final ia até esta terça-feira (13), portanto, foi estendido.

“Na aquisição de imóveis novos, os clientes pessoas físicas poderão iniciar o pagamento do encargo mensal, composto de juros e amortização, apenas após seis meses da contratação”, disse Guimarães, ressaltando que os seguros e a taxa de administração do contrato são pagos normalmente, pois não são incluídos na carência.

Segundo ele, a medida é importante porque o país ainda sente os efeitos econômicos da pandemia. “Apesar de os preços dos imóveis estarem se recuperando, ainda há espaço para a população continuar a realizar o investimento no imóvel próprio. Por isso, estendemos os seis meses de carência para imóveis novos até o fim do ano”, explica.

Publicidade

A medida vale para qualquer cliente da Caixa, sendo Minha Casa Minha Vida ou pessoas de classe média.

Pagamento parcial da prestação

Outra novidade foi a possibilidade de os trabalhadores optarem por fazer um pagamento parcial da prestação. “O objetivo é apoiar as famílias que estão com dificuldades em retomar o pagamento integral das parcelas”, segundo Guimarães.

Serão duas possibilidades:

| Valor da prestação | Prazo |

| a) 75% da prestação | Por até seis meses |

| b) Entre 50% e 75% da prestação | Por até três meses |

Assim, por exemplo, o cliente que arca com uma parcela de R$ 2 mil por mês, poderá optar por pagar R$ 1.500 por até seis meses, considerando a primeira opção, ou até mesmo R$ 1 mil por até três meses.

A expectativa é que mais de 620 mil clientes sejam beneficiados pela medida.

Segundo o presidente da Caixa, o banco atingiu a marca de R$ 500 bilhões em sua carteira de empréstimos para a casa própria neste mês, salto de 13,4% na comparação com janeiro de 2019.

Além disso, ganhou espaço no segmento do Sistema Brasileiro de Poupança e Empréstimo (SBPE), modalidade de empréstimos que utiliza recursos da poupança e tem foco na classe média: é responsável por 45% dos empréstimos do mercado nessa modalidade, ante 24,8% em janeiro de 2019.

Agora, o market share da carteira de crédito imobiliário do banco, que é líder de mercado no segmento, está em 69,30%.

You must be logged in to post a comment.