Publicidade

SÃO PAULO – Como medida para minimizar os impactos negativos causados pela pandemia de coronavírus na economia, os cinco maiores bancos do país (Banco do Brasil, Bradesco, Caixa Econômica, Itaú e Santander) se comprometeram em prorrogar, por 60 dias, os vencimentos de dívidas de seus clientes.

A prorrogação vale para pessoas físicas e micro e pequenas empresas com contratos de crédito em andamento, pagos em dia e limitados aos valores já utilizados. A medida não inclui dívidas no cartão de crédito e cheque especial, nem boletos de consumo geral, como água, gás, luz e telefone.

Para solicitar a pausa, os clientes devem entrar em contato com o seu banco e renegociar o prazo de vencimento, que pode ser realizado de maneira remota por telefone com os gerentes e através dos canais eletrônicos de atendimento – assim diminuindo a circulação de pessoas nas agências bancárias durante a quarentena.

Continua depois da publicidade

Bruno Balduccini, sócio da área bancária, financeira e cambial do escritório Pinheiro Neto Advogados, pontua que é preciso deixar claro que a medida não é um perdão de dívidas. “O que está sendo dada é uma oportunidade diante da flexibilização das regras postas pelo Conselho Monetário Nacional”.

Embora exista a chance de negociação entre as partes de algumas isenções de taxas e obrigações, os bancos estabeleceram seus critérios de renegociação, prazos e linhas de crédito que se aplicam as novas propostas.

Diante do contexto, os advogados do Pinheiro Neto afirmam que os bancos podem cobrar juros, que varia a partir da análise de cada caso, mas acreditam que a tendência é que haja uma aproximação entre as partes envolvidas para evitar um colapso total do sistema.

Continua depois da publicidade

“É uma medida criada por estarmos vivendo uma situação em que se sabe que algumas pessoas terão mais dificuldades de cumprir com os seus compromissos. Se todo mundo passar a exigir todas as obrigações previstas em contrato de uma hora para outra, o mercado de consumo de crédito pode entrar em colapso”, afirma Maximilian Paschoal, sócio da área de relações de consumo do escritório.

Apesar de já estar em vigor, a medida ainda causa dúvida no público em geral, que tem buscado auxílio jurídico para entender a proposta e conseguir se beneficiar das ações pretendidas. Segundo Márcio Casado, sócio diretor da Márcio Casado & Advogados, existem alguns problemas práticos graves na execução da medida e isso tem dificultado a vida dos clientes.

“Têm chegado muitos relatos de que não está sendo fácil fazer a solicitação, algumas pessoas não conseguem nem achar o formulário para isso. Você entra no site dos bancos e não tem nada explicado, mesmo o artigo 393 do Código Civil deixar claro o que se fazer nesse tipo de circunstância”, explica Casado.

Continua depois da publicidade

Diante do estado de calamidade pública, o artigo 393 do Código Civil dispõe que “o devedor não responde pelos prejuízos resultantes de caso fortuito ou força maior, se expressamente não se houver por eles responsabilizado”.

O advogado ressalta que a medida, para gerar efeitos positivos, teria que ser automática e aplicada a todos os clientes, adimplentes ou não.

“Lamentavelmente esse evento é o melhor exemplo de força maior da história moderna e parece que esse instrumento dos bancos foi criado só para dar uma satisfação devido ao cenário, porque vão continuar cobrando juros de mora para determinados clientes no período do coronavírus quando a Lei não diz isso”, diz Casado.

Continua depois da publicidade

No site Reclame Aqui, que compila reclamações contra empresas, diversos consumidores relatam suas insatisfações em relação à prorrogação, em situações que vão desde falta de informações nas plataformas e dificuldade de atendimento até acusações de propaganda enganosa – já que haverá incidência de juros nas parcelas sucessivas.

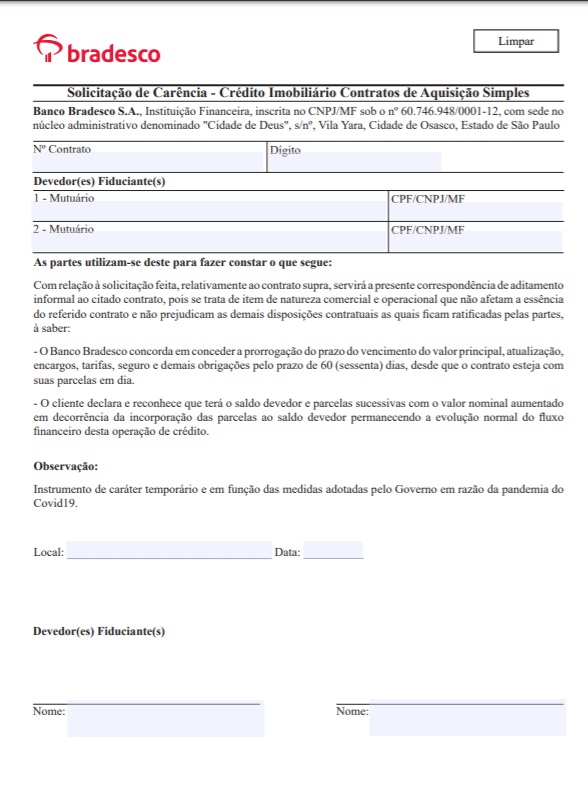

“Foi anunciado pelo Bradesco a prorrogação por até 60 dias das parcelas dos empréstimos pessoais sem cobrança de multa, desde que o cliente esteja com os pagamentos em dia até o momento do pedido. Porém, o Bradesco na cláusula impõe que o saldo devedor e as parcelas sucessivas terão o valor nominal aumentado em decorrência da incorporação das parcelas ao saldo devedor, o que é um absurdo”, relata um cliente.

Ora, trata-se de evidente multa indireta, tendo em vista que a situação do aderente será muito agravada, eis que serão incorporados ao saldo devedor juros, multas, seguros, incidindo juro sobre juro. É inconcebível que em um momento tão sensível no contexto do Brasil e do mundo, tal instituição financeira se utilize dessa prática abusiva em um contrato de adesão para agravar a situação de seus clientes, mostrando total desrespeito à boa fé objetiva e aos princípios consumeristas basilares.

Em outra situação, um cliente denuncia que foi cobrado mesmo já tendo solicitado a prorrogação dos seus vencimentos.

Continua depois da publicidade

“Não estou conseguindo me comunicar com o Santander pelo pedido que fiz na semana passada (tenho protocolo) de prorrogação de 60 dias da minha dívida de empréstimo pessoal. Simplesmente não há canal de comunicação para falar sobre isso”, escreve.

Me disseram que eu teria resposta em quatro dias úteis e hoje quando fui buscar informações, por telefone ninguém atende, e o atendimento eletrônico diz para entrar no aplicativo ou site. No site informa que é por telefone e no App. Não há qualquer informação. Entrei aqui porque não sei mais a quem recorrer.

O que fazer?

Ao facilitar a renegociação dos contratos de créditos e dispensar os bancos de aumentar sua reserva de valor no caso de repactuação de operações pelos próximos seis meses, o Banco Central (BC) estima que aproximadamente R$ 3,2 trilhões em créditos possam se beneficiar dessa medida.

Para Maximilian Paschoal, sócio do Pinheiros Neto Advogados, os clientes precisam estar atentos a todas as regras sobre as renegociações antes de propor a prorrogação dos seus vencimentos para não sair no prejuízo.

A planejadora financeira certificada CFP, Eliane Tanabe, reforça ainda a necessidade de se pedir uma simulação aos bancos para que não reste dúvidas sobre as possíveis implicações do adiamento das parcelas.

A planejadora comenta que a medida foi viabilizada para pessoas e empresas com boa capacidade financeira, tendo como objetivo ajustar o fluxo de caixa desses clientes, mas ressalta que a prorrogação pode não ser interessante para pessoas que conseguem pagar suas parcelas normalmente.

“Acaba sendo uma vantagem para quem se descontrolou ou quem vem pagando financiamentos que acabam apertando o orçamento mensal e esses dois meses de prorrogação daria um bom fôlego no fluxo de caixa. Ou até mesmo para aqueles que estão em condições de pagar, mas preferem aumentar sua base de reserva de emergência diante dessa quarentena”, diz a planejadora.

Outro ponto a ser levado em consideração é saber se durante os 60 dias haverá acúmulo das prestações que estão a vencer e se o banco está propondo uma alteração da data de vencimento do contrato ou uma pausa. Essas condições são fundamentais, por exemplo, para que as parcelas seguintes não venham com o dobro do valor.

De acordo com Tanabe, contratos com prazos menores podem ser prejudicados nesses tipos de negociações em que a data de vencimento não é alterada, pois mesmo que a taxa de juros não mude durante a renegociação, não será diluída nas prestações seguintes da mesma forma em que nos contratos longos.

“As pessoas precisam tomar alguns cuidados, entender como os juros vão ser incluídos e ver até que ponto é vantajoso adiar essas dívida por dois meses. Outro cuidado é saber se essa medida não irá alterar a sua nota de crédito, porque se você conseguir um fôlego financeiro mas piora seu score pode ter impactos negativos para futuras operações”.

O que dizem os bancos

Nem todos os bancos esclarecem se lançaram novos formatos ou se irão modificar os termos do contrato nessa prorrogação de dívidas.

A Caixa Econômica Federal foi além da solução adotada pela Febraban e aumentou a pausa do pagamento de 60 para 90 dias nas operações de crédito de pessoa física, jurídica, crédito habitacional e na linha de crédito para hospitais.

O banco reduziu taxas em diversos segmentos de crédito e ampliou os canais de atendimento para receber as novas demandas. Para solicitar a pausa nas modalidades de crédito para pessoa física e jurídica, os clientes devem acessar o site da instituição e selecionar a opção desejada a partir de 31/03/2020.

As prorrogações de contratos imobiliários para pessoa física poderá ser solicitada até três prestações, por meio do aplicativo Habitação CAIXA e dos telefones 3004-1105 e 0800 726 0505, na opção 7. Nos financiamentos habitacionais de pessoa jurídica é necessário contatar o gerente de relacionamento para realizar a solicitação.

O banco, que até a última quarta-feira (26) registrou mais de 722 mil pedidos de pausa do crédito imobiliário, ressalta que a possibilidade de pausa emergencial nos financiamentos habitacionais valem para contratos que estejam adimplentes ou com até dois encargos em atraso, exceto para os casos em que o cliente esteja utilizando o FGTS para pagamento das prestações mensais.

Nos casos com mais de dois encargos atrasados, a Caixa disponibiliza alternativas de renegociação através dos canais de telesserviço ou de contato com o gerente de relacionamento.

Em relação aos valores da operação, o banco afirma que não haverá alteração das taxas de juros originalmente contratadas. Na prorrogação dos contratos de empréstimos comerciais, o saldo devedor do contrato é recalculado com base no período em que o contrato ficar pausado, respeitando-se as regras de taxas e prazos pactuados.

Nos contratos habitacionais, os encargos pausados serão incorporados ao saldo devedor.

O Santander criou um site para orientar os clientes interessados em solicitar a prorrogação do vencimento de suas dívidas.

Nas linhas de crédito pessoal, unificado, ou reorganização, o contrato será aditado, com manutenção taxa de juros original, sem cobrança de multa. Poderão solicitar a prorrogação clientes com as parcelas em dia de contratos feitos na agência até o dia 13/03/2020.

Devido ao adiamento, as parcelas futuras e vencimento final do contrato serão ajustados.

Nos contratos imobiliários não haverá alteração da data de vencimento e sim a transferência do vencimento da próxima parcela. A taxa de juros do contrato será mantida conforme acordado entre as partes inicialmente e não haverá cobrança de multa.

Os seguros obrigatórios e a tarifa de serviços administrativos (TSA), quando aplicáveis, continuarão a ser pagas mesmo com a solicitação.

Os contratos de financiamentos de bens, a taxa de juros inicial será mantida, assim como não haverá cobrança de multa. Novos valores de parcela e data de vencimento serão ajustados, em função da prorrogação.

Em todas as modalidades, as prorrogações podem ser feitas através da Central de Atendimento do banco ou através do seu site.

Para as pessoas jurídicas, a alteração deve ser feita em contato direto com o gerente. Nesses casos, o prazo final do contrato será postergado para contemplar o período de prorrogação das parcelas.

O Banco do Brasil começou na última segunda (23) a liberar as operações de crédito para as micro e pequenas empresas. Os clientes poderão prorrogar as próximas duas parcelas a vencer, que serão migradas para o final do cronograma de pagamento de suas dívidas.

Além da prorrogação das parcelas, a incidência dos juros será diluída ao longo de todo o cronograma de pagamentos.

A renegociação pode ser feita nas agências, terminais de autoatendimento, via app ou no portal do Banco na internet. Clientes adimplentes nas linhas de CDC também podem repactuar suas operações, com carência de até 90 dias e prazo de até 90 meses para o pagamento.

O banco também passará a trabalhar com renegociações sem a necessidade de pagamento de entrada e repactuação que vai de 2 a 96 meses. Para essa opção, a renegociação não está disponível em canais digitais do BB e precisam ser realizadas na agência.

O Itaú anunciou que a prorrogação de dívidas é possível com a assinatura do Itaú Crédito Sob Medida, que permite a alteração da data original.

A prorrogação por 60 dias também vale para financiamento de imóvel ou veículo. Durante este período, será mantida a mesma taxa de juros, sem a cobrança de multa.

O Bradesco afirmou seguir todas as medidas acordadas em anúncio feito pela Febraban. Em seu site, o banco informa que clientes com operações de créditos em dia podem fazer o próximo pagamento em até 90 dias.

Para isso, é necessário entrar em contato com o gerente que irá ajustar o contrato, o que pode ser formalizado pelo aplicativo.

Nos contratos imobiliários, o saldo devedor e as parcelas sucessivas terão o valor nominal aumentado

em decorrência da incorporação das parcelas ao saldo devedor.

You must be logged in to post a comment.