Publicidade

Avaliando as perspectivas para 2023, o cenário para o varejo é desafiador, o que reflete nas ações. Contudo, ainda há boas oportunidades, ainda mais olhando para os diferentes segmentos de um setor tão abrangente.

Em relatório, os analistas Daniella Eiger, Thiago Suedt e Gustavo Senday, da XP, destacaram as cinco principais discussões “top-down” (mais abrangentes, olhando posteriormente para os cases específicos da empresa) que acreditam serem catalisadoras da performance do setor em 2023.

São elas: i) cenário macro, que se mantém desafiador; ii) expansão orgânica, com diferentes potenciais de longo prazo para segmentos específicos; iii) dinâmica de custos; iv) alavancagem e v) valuation, com os analistas da casa buscando assimetrias.

Continua depois da publicidade

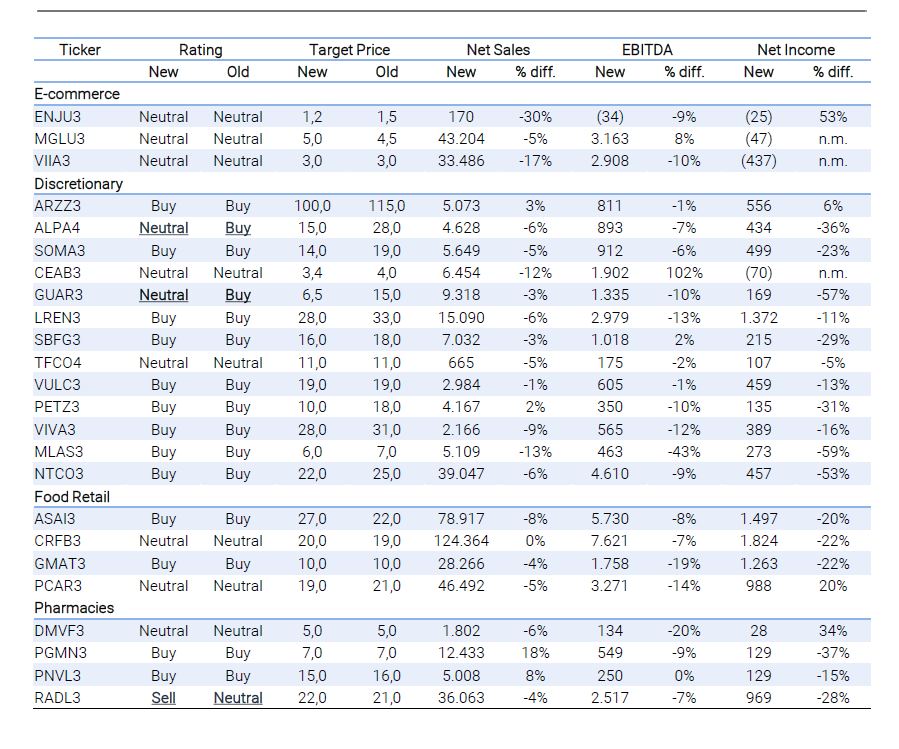

Com base nesses cinco pontos, houve ajuste dos preços-alvo para as mais diversas companhas do setor, com a XP também fazendo três mudanças de recomendação. As ações da Alpargatas (ALPA4) e da Guararapes (GUAR3) tiveram a recomendação cortada de compra para neutra e a da RD (RADL3) de neutro para venda. Já as top picks (preferidas) são: Assaí (ASAI3), Grupo Soma (SOMA3), Petz (PETZ3) e Vivara (VIVA3).

A XP tem recomendação de venda para a RD, ex-Raia Drogasil, com preço-alvo de R$ 22 por ação, o que configura um valor 12,8% abaixo do fechamento da véspera.

Os analistas apontam uma dinâmica de lucros mais fraca para a farmacêutica, com a projeção para o lucro líquido 20% abaixo do consenso e vendo o valuation como caro, a 43 vezes o preço sobre o lucro esperado para 2023, com 40% de prêmio em relação a seus patamares históricos. Além disso, vê riscos negativos com uma potencial aceleração da inflação no segundo semestre, o que levaria a uma pressão de margem parecida com a vista em 2021.

Continua depois da publicidade

A Alpargatas, por sua vez, teve recomendação reduzida de compra para neutra pois os analistas acreditam que os lucros devam permanecer pressionados pelo menos até o segundo trimestre de 2023, quando poderão ser vistos melhores resultados na operação internacional. Enquanto isso, a Rothy’s – empresa dos EUA de calçados sustentáveis natural adquirida em 2021 – pode demorar mais para atingir o ponto de equilíbrio. Desta forma, os analistas adotam uma visão de longo prazo mais conservadora. O preço-alvo foi cortado de R$ 28 para R$ 15.

Já no caso de Guararapes, dona da Riachuelo, o rebaixamento para neutro se deu principalmente devido à dinâmica macro mais desafiadora, “sendo GUAR3 mais exposta a ela devido ao seu público-alvo, enquanto a menor liquidez da empresa é

também um vento contrário em um cenário de maior risco”, aponta a equipe de análise. O preço-alvo foi cortado de R$ 15 para R$ 6,50.

Sobre as top picks Assaí, Soma, Petz e Vivara, os analistas destacam que, à luz de um cenário macro ainda desafiador, continuam a favorecer histórias resilientes dentro do seu segmento ou público-alvo, que contem com um sólido momento de lucros, principalmente impulsionados pelo crescimento orgânico e/ou iniciativas internas e que tenham um histórico comprovado em seu negócio principal. Por fim, está o valuation atrativo.

Continua depois da publicidade

Confira abaixo as recomendações gerais da XP para o varejo, em diversos segmentos:

O que esperar

A dinâmica macro deve ser um dos principais drivers para a performance das ações e resultados do varejo e os analistas seguem vendo vento contrário para o varejo, com a inflação sendo um peso negativo para o consumo, assim como as altas taxas de juros. “No entanto, podemos ver certo alívio vindo de programas sociais adicionais, assim como indícios positivos de uma potencial nova política fiscal do Brasil”, apontam.

O segundo ponto é que a maioria das companhias está focada em alavancas internas para impulsionar o seu crescimento, com os planos de expansão orgânica se destacando entre as estratégias utilizadas. A XP, contudo, apontou que as companhias não devem encontrar um “oceano azul” à frente.

Continua depois da publicidade

Depois de ser a protagonista em 2021 e 2022, a dinâmica de custos deve ter certo alívio em 2023. “No entanto, ainda é válido monitorar de perto, uma vez que ainda é um dos principais drivers (catalisadores) de margem para as companhias”, aponta.

Uma vez que os resultados financeiros devam impactar negativamente os lucros em 2023, a XP mapeou a exposição das varejistas a taxas de juros mais altas, trazendo as principais métricas de alavancagem das companhias que cobre.

Os analistas consideram a trajetória recente das taxas de juros, de 2% no 4T20 para 13,75% a partir do 2T22, e destacama estimativa da equipe de economia da casa de que a Selic deve permanecer nesse nível no ano. “Acreditamos que este é um risco-chave a ser monitorado à medida que a reestruturação da Americanas (AMER3) pode levar os bancos a adotarem uma abordagem mais conservadora em relação ao crédito aos varejistas, o que pode aumentar os custos de endividamento

custos e podemos ver um novo ciclo de aperto monetário se o cenário macro se deteriorar materialmente”, apontam.

Continua depois da publicidade

A grande parte da dívida dos varejistas está atrelada ao CDI enquanto a alavancagem varia entre diferentes players, alguns contando com caixa líquido enquanto outros possuem alavancagem acima de 2 vezes a relação entre dívida líquida e lucro antes de juros, impostos, depreciações e amortizações (Ebitda, na sigla em inglês).

Como resultado, avaliam, a exposição dos lucros às mudanças nas taxas varia muito. Além disso, destacam Carrefour (CRFB3), Assaí e Via (VIIA3) como as empresas com amortizações de dívidas mais relevantes em 2023, o que pode ser visto como um risco adicional para o custo da dívida.

You must be logged in to post a comment.