Publicidade

A notória saída de capital estrangeiro da Bolsa brasileira tem sido alvo de discussão nos últimos dias, ainda mais levando em conta o início do corte da Selic pelo Banco Central no início do mês o que, a princípio, traria mais capital externo. Em agosto, até a sexta-feira da semana passada (18), a Bolsa brasileira já contabilizava uma saída líquida de R$ 8,6 bilhões de fluxo estrangeiro, no que deve ser o mês de maior saldo negativo no ano.

Grande parte dos motivos vem do cenário internacional: o pessimismo maior com a China, maior parceira comercial do Brasil, e a expectativa de uma política de juros mais apertada pelo Federal Reserve estão entre os fatores para a fraqueza observada nos últimos dias, que levou o Ibovespa a ter um recorde de treze baixas seguidas, interrompidas apenas na última sexta-feira (18). Porém, já no início desta semana, o principal benchmark da Bolsa brasileira voltou a ter forte queda, acumulando perdas de mais de 6% somente em agosto.

Além disso, está no radar o aumento das emissões de títulos por parte do Tesouro dos Estados Unidos, na esteira do rebaixamento da nota de crédito dos EUA pela Fitch, o que justificou maior remuneração para os investidores carregarem os papéis, também impactou o mercado. A liquidez diminuiu, afetando o Ibovespa e as bolsas internacionais.

Continua depois da publicidade

Soma-se a isso o noticiário sobre o impasse para a votação de importantes pautas econômicas pelo Legislativo nacional, ainda que analistas não vejam este como o grande motivo para a saída de capital.

Em meio a tantos fatores, analistas questionam se há mudanças estruturais na tese de investimentos na Bolsa brasileira ou se o movimento de saída do estrangeiro é pontual.

Cabe destacar, conforme apontou Flávio Conde, analista da Levante Investimentos, para o Broadcast, que o investidor estrangeiro tem sido o grande diferencial para a nossa Bolsa, porque o Brasil tem registrado resgate de fundos de investimentos e multimercado em todos os meses do ano. “Só em julho é que os fundos de investimento registraram saldo positivo”.

Continua depois da publicidade

Conde, da Levante, diz ainda que o investidor estrangeiro conseguiu prever em junho e julho alguns fatores que contribuem para a tese brasileira: o Banco Central esperou a inflação baixar para começar o início de corte da Selic; o arcabouço fiscal foi aprovado no Congresso, e a reforma tributária, na Câmara.

“A venda pelos investidores estrangeiros é por pura realização de lucros, por ter conseguido antecipar bem a alta da Bolsa. Não tem nada a ver com deixar de acreditar no arcabouço fiscal ou na reforma tributária por aqui”, afirma. O presidente da Câmara dos Deputados, Arthur Lira (PP-AL), disse que, se houver acordo, o projeto poderá ser votado já na próxima terça-feira (22).

Quando o fluxo vai voltar?

Analistas, estrategistas e parte dos gestores de mercado seguem otimistas com a Bolsa brasileira e projetam a volta do fluxo estrangeiro, ainda que haja divergências sobre o “timing” para tanto, podendo demorar para um retorno mais robusto de capital.

Publicidade

O Bank of America ressalta que e o Ibovespa “segue esperando por compradores”, mas mantém a visão de que a alta da Bolsa ainda não se encerrou.

De qualquer forma, uma recuperação pode demorar a vir, levando em conta a entrada de investidores no geral. Ao fazer uma pesquisa com gestores na América Latina, o BofA apontou que uma maioria dos participantes espera que investidores mudem para ações apenas quando a taxa Selic atingir 10% ao ano, enquanto 32% avaliam que será necessário um juro menor para esse movimento acontecer.

A considerar as previsões dos mesmos gestores no levantamento, isso não deve ocorrer neste ano, uma vez que metade dos gestores consultados afirmaram enxergar a Selic entre 11,75% e 12% neste ano. Uma parcela de 34% prevê a taxa abaixo de 11,75%.

Continua depois da publicidade

Já o sentimento em relação às ações brasileiras permanece positivo, com 88% enxergando o Ibovespa, referência do mercado acionário brasileiro, acima de 120 mil pontos no final do ano e 44% vislumbrando o índice acima dos 130 mil pontos.

Atualmente, o Ibovespa ex-commodities é negociado com cerca de 10% de desconto em relação aos históricos, contra apenas 5% de desconto de um mês atrás.

A Ágora Investimentos também segue com visão positiva, apesar de ver um cenário de “bull market” como improvável no momento.

Publicidade

Os analistas destacam três fatores para seguirem positivos: i) perspectiva técnica/histórica; ii) valuation e iii) momentum operacional.

Sobre o i), a casa aponta que, durante períodos de afrouxamento monetário existe uma clara propensão dos investidores à tomada de risco.

“De fato, a história nos mostrou que, ao longo dos últimos quatro ciclos queda da Selic (2005 até 2007; 2009 até 2010; e 2016 até 2020), nos 12 meses subsequentes ao início do processo, o Ibovespa teve uma valorização média de 30%, enquanto o índice de Small Caps (SMLL) apresentou desempenho médio de 51% -lembrando que, no mesmo período, o CDI médio foi de 12%”, avalia.

Assim, assumindo que os comportamentos são cíclicos e que a história se repetirá (não necessariamente na mesma magnitude), há aqui um primeiro fator favorável ao posicionamento. “Lembrando que a queda da rentabilidade dos ativos de renda fixa sugere que haverá, paulatinamente, um incremento na parcela de risco dentro dos portfólios, especialmente entre os fundos multimercados, sugerindo um maior fluxo para a bolsa (embora, até esse momento, isso seja algo a ser visto ainda)”, destaca.

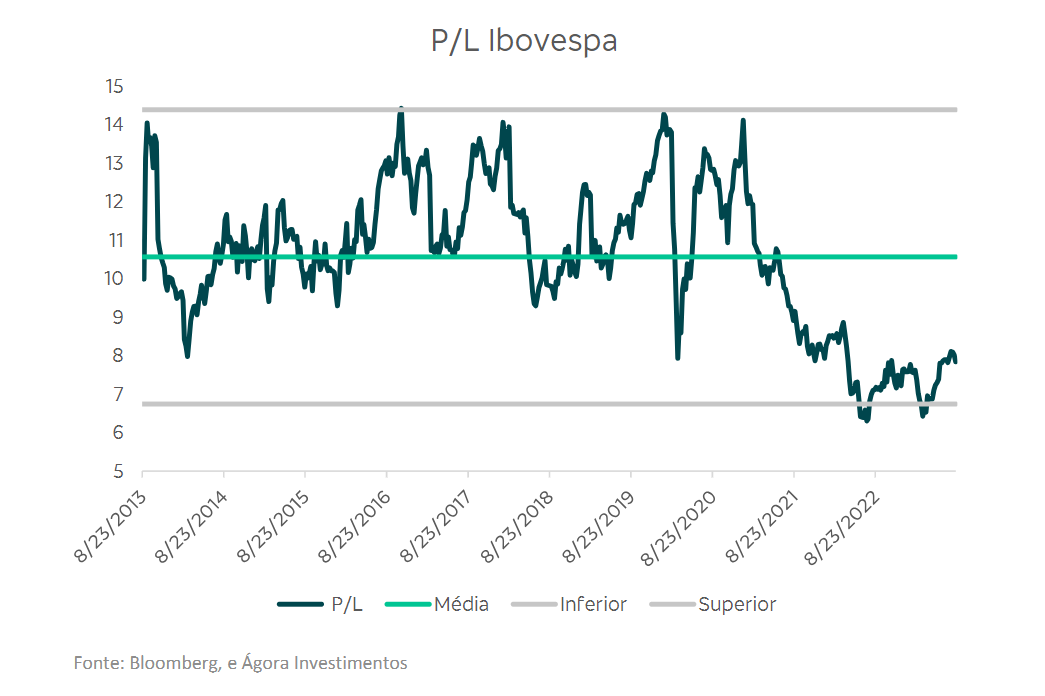

Já sobre o ii), apesar de nominalmente em níveis elevados, o Ibovespa continua amplamente descontado sob diversas óticas de análise –entre as quais a Ágora destaca o múltiplo de Preço/Lucro (P/L).

“Do ponto de vista de valuation, ou seja, dos preços, fica claro para nós que existe um elevado desconto frente a outros momentos históricos ou mesmo frente aos mercados similares ao brasileiro”, avalia, destacando que o Ibovespa está negociando a quase 8 vezes os lucros projetados para os próximos 12 meses, quase 2 desvios-padrões abaixo da média dos últimos dez anos –sendo que, durante esse longo intervalo, não se viu um período no qual o índice tenha permanecido em território contracionista por tanto tempo.

Por fim, está o iii): o momentum operacional. “Agora que a temporada do 2T23 terminou, podemos ter uma clareza maior sobre o comportamento dos resultados das empresas nesse ambiente econômico ainda desafiador”, avalia.

A Ágora destaca que, considerando apenas o ambiente operacional (e utilizando o Ebitda como referência para tal), mais de 80% das empresas de sua cobertura apresentaram números em linha e/ou acima do esperado pelo consenso de mercado.

“Para nós, isso pode sugerir que a despeito de uma economia mais desaquecida, a escala e o poder de barganha das empresas listadas tornam possível ganhos de participação de mercado e de margem (lembre-se que se tratam das maiores empresas do país, ou as líderes em seus respectivos setores), em função de empresas menores menos saudáveis financeiramente (seja por menor acesso ao crédito, seja por um ambiente competitivo mais desafiador)”, avalia a equipe de análise.

Em relatório do fim da semana passada, a equipe de estrategistas do JPMorgan também reiterou sua visão positiva para o Brasil avaliando que os lucros podem ganhar algum impulso depois da temporada de resultados do 2T23. Além disso, também aponta que os valuations estão razoáveis e que as projeções seguem positivas com o início do ciclo de queda dos juros.

Por outro lado, a equipe de macroeconomia do banco destacou que a dinâmica global eleva riscos para o desempenho econômico do Brasil.

Os economistas destacam que, apesar da fraqueza do crescimento econômico na China, as exportações para a segunda maior economia global seguem fortes e em alta, o que é positivo. Contudo, a fraqueza prolongada pode prejudicar o crescimento do PIB do Brasil em 2024. Esse também pode ser um fator de risco também para o mercado.

Assim, apesar da visão de médio prazo mais positiva para o país, os riscos de curto prazo se acumulam para a Bolsa por aqui.

Em relatório do início do mês, o Credit Suisse apontou que tem uma visão construtiva para Brasil, com temática de uma melhora estrutural, mas também apontou que o movimento de redução de exposição deveria se intensificar nas próximas semanas, o que efetivamente ocorreu.

Os três pontos de cautela que, segundo os estrategistas do banco suíço, merecem uma atenção adicional, são:

Posicionamento: na visão do Credit, ele já não está tão favorável. “O estrangeiro não vem quando o local acha que ele vem e o ambiente externo sempre acaba pesando mais na decisão de alocação. Portanto, não podemos contar que ele será o comprador marginal nesses níveis. Na nossa percepção, a pessoa física pode ser um bom candidato nos próximos meses, visto que no ano acumulam uma entrada de apenas R$ 3 bilhões”.

Ambiente externo: Para o Credit, não parece trivial que o cenário externo, que ajudou muito o Brasil no primeiro semestre, vai continuar suportando no resto do ano, o que tem ocorrido.Além disso, nas semanas após a divulgação do relatório do Credit, a visão de aperto monetário por lá aumentou. Junto a isso, há números persistentemente fracos de China.

A Europa também não tem ajudado, passando por uma situação desafiadora de pressão inflacionária persistente e início do ciclo de corte de juros ainda distante.

Fiscal: O banco aponta que o segundo semestre não será tão simples, pois o governo irá buscar aumentar arrecadação para conseguir cumprir a meta de zerar o déficit até 2024. Diferente do início do ano, quando o BC era um dos principais preocupações do governo, o problema do governo agora está no Congresso, pois o marco fiscal vai custar muito caro, e vão ter que achar meios para sustentá-lo. Isso pode ter impactos relevantes nas empresas listadas, como fim do JCP e tributação de dividendos e ativos offshore.

“Tendo estes pontos em mente, apesar de mantermos uma visão positiva, acreditamos que alguma redução do nível de exposição somado à compra de proteções faz sentido nestes níveis em linha com o movimento que vimos de alguns investidores recentemente (que vieram colocando os lucros no bolso)”, avaliou o Credit na ocasião.

Assim, por mais que haja otimismo com o Brasil, as indicações são de que uma recuperação rápida com entrada de investidores (principalmente estrangeiros) possa acontecer foi adiada, em meio a estímulos fracos na China e sinais de juros apertados nos EUA.

(com Reuters e Estadão Conteúdo)

You must be logged in to post a comment.