Publicidade

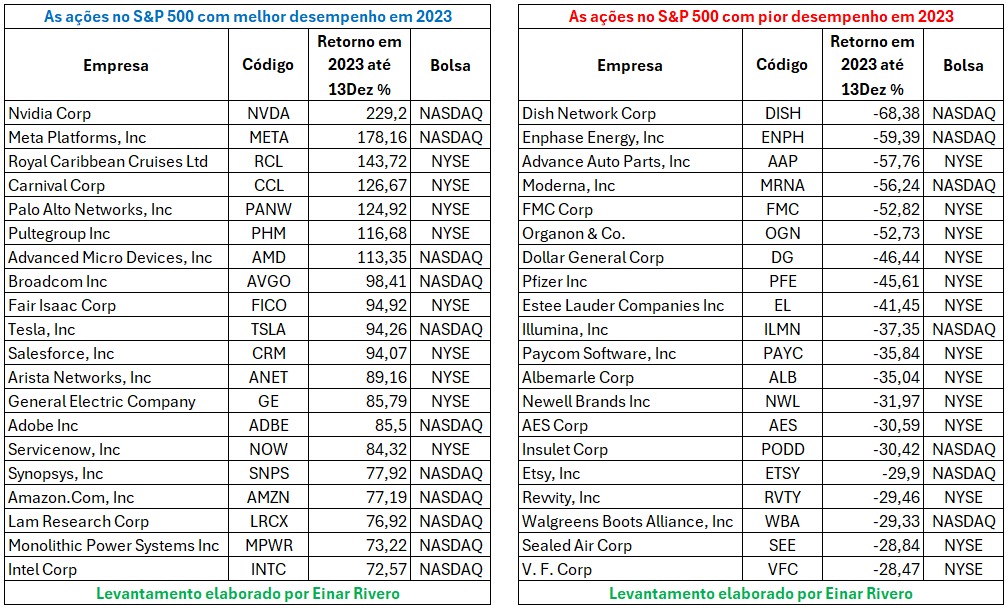

A história do S&P 500 no ano de 2023 se confunde com a trajetória das Magnificent Seven (magníficas sete, em tradução literal), as gigantes da tecnologia que apresentaram as maiores altas do ano. O índice teve alta de 27,81% em 2023 (até 19 de dezembro) e grande parte da valorização foi puxada pelas sete companhias, conforme aponta levantamento realizado pelo consultor independente, Einar Rivero, para o InfoMoney.

O grupo é composto por Alphabet (GOOGL), Amazon (AMZN), Apple (AAPL34), Meta (M1TA34), Microsoft (MSFT34), Nvidia (NVDC34) e Tesla (TSLA), e representa setores de tecnologia, comunicação e consumo discricionário, os grandes destaques das duas principais Bolsas americanas.

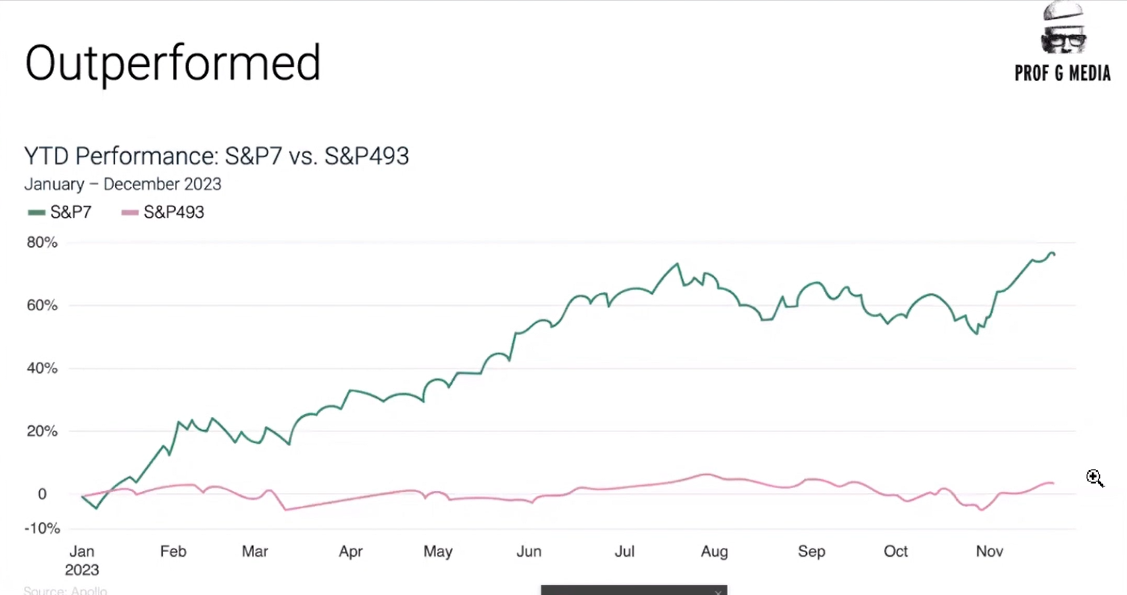

“Em geral, se tira as sete, a alta do S&P foi bem modesta”, explica William Castro Alves, sócio e estrategista-chefe da Avenue, considerando que as grandes ações de tecnologia elevaram o patamar de valorização. De acordo com o estrategista, é possível considerar que existem dois mundos do índice, os das 7 e outro composto pelas demais 493 companhias.

Continua depois da publicidade

As sete companhias apresentaram alta de 75% em 2023. Dentre os fatores que explicam a movimentação das companhias estão: a inserção em inteligência artificial, a performance fraca em 2022 (recuperada em 2023) e a reestruturação interna das companhias, com cortes de custos em busca de ganhos de eficiência.

“As empresas conseguiram entregar bons números pautadas nos ganhos de eficiência”, considera o estrategista-chefe. Além disso, Castro destaca que as companhias são consideradas anticíclicas e confiáveis por entregarem produtos e serviços que seguirão em uso por consumidores.

“Muitas dessas empresas foram beneficiadas pelo crescimento em importância da temática de Inteligência Artificial, e o índice em geral se beneficiou da continuidade de estímulos fiscais, poupança residual, injeção de liquidez na economia”, pontua Paulo Gitz, estrategista global da XP.

Continua depois da publicidade

O destaque do ano foi a Nvidia, principal player de inteligência artificial, que apresentou valorização superior a 200%. Pelo porte da companhia, seu peso no índice é grande e representou parte significativa na alta.

Economia resiliente e reprecificação de ativos

“Foi um ano que surpreendeu a todos na resiliência da economia americana e, em termos de preço de mercado, foi-se revendo algumas coisas que foram colocadas nos preços em 2022. Em especial, a ideia de que juros subiriam para 6%, 7% ao ano”, comenta Castro.

O primeiro evento que demonstrou a direção futura das taxas foi a quebra do Sillicon Valley Bank, que foi estopim para outras quebras, como o Signature Bank e o próprio Credit Suisse. Ainda assim, a economia seguia resiliente até que a inflação passasse a ceder e analistas questionassem a possibilidade de juros passarem do intervalo entre 5,25% e 5,50% atuais.

Continua depois da publicidade

S&P 500 terá recorde ou correção em 2024? Veja projeções e como se posicionar

Com a movimentação, explica Castro, houve um movimento de reprecificação de ativos que explica parte da alta vista pelo principal índice dos EUA. O avanço do S&P 500 corresponde, principalmente, ao crescimento observado pelas Magnificent Seven ao longo de todo o ano, enquanto as companhias menores que compõem o índice apresentaram alta.

As incertezas em torno das políticas econômica e orçamentária, assim como desafios como o déficit orçamentário e novos gastos propostos pelo governo explicam, em parte, as desvalorizações observadas nas bolsas americanas, de acordo com Rodrigo Ichaso Rodrigues, analista da Anova Research.

Continua depois da publicidade

“A combinação de gastos governamentais elevados, crescimento econômico robusto,

desafios orçamentários e as incertezas em torno das taxas de juros pode ter contribuído para a volatilidade nas bolsas dos Estados Unidos”, sustenta Rodrigues.

Entre os setores, as companhias de tecnologia, serviços de comunicação e consumo cíclico foram destaque positivo. Na outra ponta, companhias de consumo mais básico e saúde apresentaram quedas, assim como energia e utilities.

No setor financeiro, bancos maiores apresentaram boas perfomances, ao contrário de bancos regionais, diretamente impactados pelo episódio envolvendo o Sillicon Valley.

“Os setores com características mais defensivas, como o de saúde, bens de consumo e utilidades públicas, tiveram performances piores que o índice, especialmente por possuírem perfil de retorno mais comparável a títulos de renda fixa. Já o setor de energia teve performance negativa devido à queda nos preços de commodities energéticas, ante enfraquecimento da demanda global”, explica Gitz.

O que esperar para 2024?

“O mercado foi muito rápido em antecipar o cenário em novembro e dezembro já. Mas, a curto prazo, ainda vejo espaço para alguma correção nos juros, para arrefecer um pouco a bolsa”, pondera William Castro.

Pelas projeções observadas pelo estrategista, há expectativa de menor crescimento, mas sem recessão. Para as bolsas lá fora, isso poderia significar que não haverá grande expansão de lucros e de múltiplos mas não há consenso no mercado sobre a possibilidade de alta ou estabilidade.

“O mercado atualmente precifica que já possam ocorrer cortes na taxa dos Fed Funds a partir do primeiro trimestre de 2024. Entretanto, devido à inflação de serviços ainda fortemente pressionada e efeitos defasados ainda não observados na magnitude adequada para o início de uma normalização de juros, o time de economia da XP espera que o início do ciclo de cortes ocorra apenas a partir de maio, podendo chegar a um total de 150 pontos-base em 2024”, considera Gitz.

You must be logged in to post a comment.