Publicidade

As expectativas de boa parte dos analistas de mercado se mantêm positiva para o Ibovespa em 2024, apesar de um início de ano bastante fraco e de saída de cerca de R$ 15 bilhões dos investidores estrangeiros da B3. Por outro lado, o Morgan Stanley, mesmo vendo o mercado de ações brasileiro como barato por algumas métricas, acredita que um rali mais forte para a Bolsa doméstica pode ocorrer apenas em 2025 – muito por conta do exterior.

“Os dados de inflação dos EUA são um balde de água fria sobre o mercado de juros global, o que poderá atrasar (novamente) uma recuperação doméstica do Brasil”, avaliam os estrategistas Nikolaj Lippmann, Juan Ayala e Julia Nogueira, que assinam o relatório do banco.

Isso se dá uma vez que, segundo a equipe de estrategistas, o Brasil é um player de “beta alto” (ou seja, que possui maior volatilidade, ou sensibilidade) em relação ao mercado de taxas de juros globais, sendo que elas permanecerão relativamente altas por mais algum tempo. Isso principalmente após os dados de atividade e de preços nos Estados Unidos levarem o consenso de mercado a adiar a perspectiva para o corte de juros por lá (de junho para entre junho e julho).

Continua depois da publicidade

Olhando para o cenário interno, o Brasil ainda tem uma história fraca de reformas e de investimento, afirmam ainda. “A relação entre investimento/PIB é de aproximadamente 17% (muito baixa)”, citam os estrategistas, apontando que o debate mais forte no Brasil é em até que ponto os gastos irão ultrapassar a meta fiscal e quão desafiante será o noticiário macroeconômico da China. “Isto torna mais difícil para o mercado estar no comando e desenvolver uma narrativa de crescimento”, pontuam.

Olhando para possíveis desdobramentos, os estrategistas veem que o próximo ano pode ser mais positivo, com “2025 podendo ser o ano dos ativos brasileiros”. Entre os fatores, estão as taxas de juros mais baixas e uma maior clareza sobre a tendência delas, além de uma melhor gestão da narrativa de crescimento da China e dos riscos cíclicos globais. Soma-se a isso, no cenário externo, um aumento das exportações de petróleo e uma melhor colheita, que já estão ajudando as contas externas do Brasil.

Olhando para os setores da Bolsa, o Morgan aponta que as empresas petrolíferas brasileiras parecem baratas e o crescimento em termos de produção torna-as muito atrativas numa perspectiva global. Por outro lado, as empresas de consumo estão simplesmente assistindo a um ciclo (de juros altos) que se prolonga para a posterior redução das taxas.

Continua depois da publicidade

Os estrategistas debateram quando pode ser o melhor momento de aumentar sua exposição em ações cíclicas domésticas (que ganham em um cenário de juros mais baixos) e chegaram à conclusão de que ainda é muito cedo para ter clareza sobre esse momento.

As ações do Brasil estão baratas, negociando em uma média de 7,8 vezes o múltiplo de preço sobre o lucro (P/L), mas muito explicado por três setores, segundo o banco: i) energia e petróleo (6,3 vezes), ii) mineração (6,8 vezes o P/L) e iii) financeiro (8,6 vezes). As ações “domésticas” negociam a um múltiplo próximo a 13 vezes, sendo 17,4 vezes para bens de consumo discricionário e 16,6 vezes para saúde.

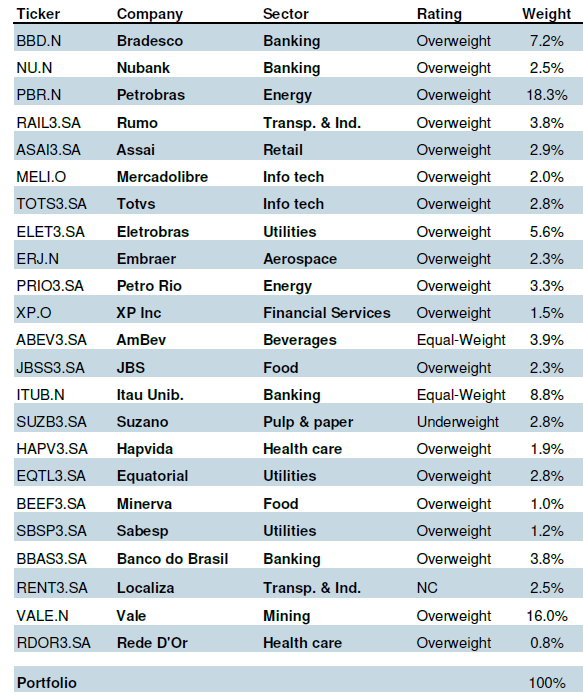

“As utilities [concessões públicas] parecem estar no ponto ideal de um valuation barato de 11,4 vezes, com riscos cíclicos baixos. O setor financeiro também parece ter uma forte relação risco-retorno”, avalia a equipe de análise. Os analistas apontam gostarem das ações da NU Holding (NYSE: NU), negociadas em Nova York, além de utilities e Petrobras (PETR4), esta última pela tese positiva com petróleo e devido ao crescimento acelerado. Em sua última revisão para a América Latina, o banco tinha visão overweight (exposição acima da média) para as ações brasileiras na região, vendo o Ibovespa encerrando 2024 a 145 mil pontos.

Continua depois da publicidade

Confira abaixo a carteira do Morgan Stanley para o Brasil:

You must be logged in to post a comment.