Publicidade

As ações do Magazine Luiza (MGLU3) seguem com ganhos e são destaque de alta do Ibovespa no ano, mantendo a valorização de dias após a crise na Americanas (AMER3). No acumulado de janeiro até a sessão da véspera, as ações MGLU3 subiram 60%; desde que a sua rival revelou inconsistências contábeis de cerca de R$ 20 bilhões (no último dia 11), os papéis já saltaram 45% (até a última terça).

Com a alta que chegou a ser de 6,38% (R$ 4,67) na máxima do dia nesta quarta-feira (25), os ganhos acumulados no mês superaram os 70%. Contudo, os papéis diminuíram os ganhos, viraram para baixo com os investidores embolsando os lucros e fecharam a sessão em queda de 0,91%, a R$ 4,35.

Com a crise, que culminou com a recuperação judicial de Americanas, os investidores deixaram de se expor em AMER3 e elevaram exposição em MGLU3.

Continua depois da publicidade

Além disso, enquanto a Americanas sofre na Bolsa, nos últimos dias ganhou força a tese de que o Magazine Luiza seria um dos maiores beneficiários (se não o maior) com a perda de força de seu rival. Inclusive, as análises neste sentido ganharam força após a Americanas pedir a RJ, em 19 de janeiro.

Na sequência da abertura do processo, o Citi destacou que o Magalu seria o maior beneficiado com incremento de tráfego online e volume bruto de mercadorias (GMV), na hipótese de que todas as operações da Americanas ficassem interrompidas por causa do seu processo de recuperação judicial.

O Magazine Luiza teria um aumento no seu volume de 18% neste ano. Na sequência, seria a Via (VIIA3), com aumento de 15%, e Mercado Livre, com 11%.

Continua depois da publicidade

Na avaliação do banco, o Magalu “herdaria” uma parcela de 14% das vendas online diretas da Americanas e 25% das vendas de marketplace (3P), enquanto a Via receberia 12% e 24%, respectivamente. Já o Mercado Livre receberia 11% das vendas de marketplace.

Já o impacto na dissipação da Americanas em vendas de lojas físicas é mais difícil de ser mensurado, por conta da fragmentação do setor, aponta o banco, o que envolve empresas menores e de setores diversos.

O Morgan Stanley, por sua vez, reiterou que o Mercado Livre deve liderar parte da captura de 15% do e-commerce a ser deixado pela Americanas, enquanto Magalu e Via estão entre os potenciais beneficiários (principalmente em estoque próprio, 1P, e lojas).

Publicidade

Leia mais:

- Americanas (AMER3): quais os bancos devem ter maior impacto nos lucros com a recuperação judicial da varejista?

- Caso Americanas (AMER3) vira desafio extra para as varejistas em 2023

- Caso da Americanas (AMER3) pode azedar a relação dos bancos com outras varejistas? Veja o que dizem os especialistas

“Embora a magnitude e o momento da perda de participação da Americanas estejam vinculados ao resultado do processo de reestruturação, em todos os cenários vemos efeitos negativos para ela no relacionamento com fornecedores e na capacidade de investir para crescer”, aponta. Ao considerar potenciais beneficiários de participação de mercado, os analistas acreditam que a categoria e o mix 1P/3P são fatores-chave.

A partir da análise de participação da categoria, os especialistas do Morgan estimam que o GMV online da Americanas é cerca de 40% composto por eletrônicos, eletrodomésticos e acessórios – com maior exposição em 1P (estimativa de 60% em eletrônicos) e menor exposição em 3P (cerca de 25%).

Continua depois da publicidade

Se o Mercado Livre capturar cerca de 50% do GMV exclusivo do marketplace da Americanas, isso representaria um aumento de por volta do 16% no GMV Brasil do Mercado Livre e de cerca de 7% no GMV total (ante as projeções para 2022).

Para o Magalu, com 30% de fatia de mercado no segmento de e-commerce de eletroeletrônicos, a avaliação do Morgan é de que a empresa está bem posicionada para a oportunidade de vendas nessa categoria. No entanto, ao considerar a oportunidade de loja e compartilhamento 1P para Magalu e Via, observa a necessidade associada de espaço de estoque e capital de giro, o que poderia restringir o ritmo de crescimento 1P – enquanto vê barreiras menores relacionadas a mudanças de vendas no marketplace.

A Guide Investimentos também fez uma análise restrita ao segmento digital da Americanas, uma vez que os pontos físicos possuem uma dinâmica diferente e os pontos de venda poderiam ser utilizados por players de outros segmentos.

Publicidade

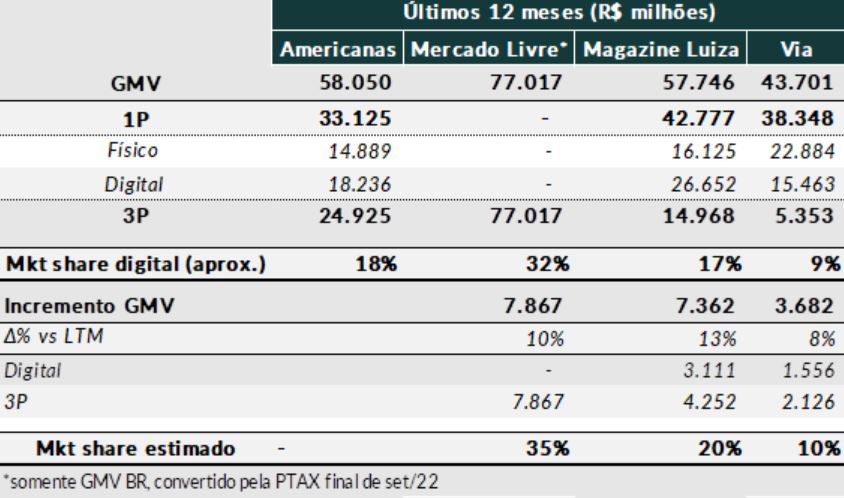

Ao mapear o dado do market share atual das companhias e do seu potencial de crescimento sobre o mercado detido pela Americanas, os analistas chegaram à conclusão de que o Mercado Livre seria o maior beneficiado em termos nominais, enquanto em termos relativos o Magazine Luiza toma a dianteira.

Confira as estimativas de ganho de market share das concorrentes no quadro abaixo:

“A explicação logicamente passa pela já ampla base de vendas que o Mercado Livre possui atualmente, enquanto o Magazine Luiza é um pouco menor e consegue também ganhar algum terreno do 1P digital. Via, dada a sua representatividade atual em participação de mercado, em teoria teria menor capacidade de abocanhar o share da Americanas”, aponta a Guide. Por outro lado, a expertise da dona das Casas Bahia e do Ponto em termos de faturamento 1P físico poderia auxiliar na conquista de pontos de venda ao redor do país, que não é foco de cobertura da análise específica.

“Outros impactos podem ser esperados para o setor, também, mas de difícil precisão quantitativa: com uma concentração maior de grandes empresas no segmento, as condições entre sellers e varejistas podem ser revisadas, assim como as negociações com fornecedores podem ter novas condições, principalmente pensando naqueles negócios menores, que possuem hoje uma grande dependência da Americanas”, avalia.

Assim, conclui a casa, o ganho de share já vinha acontecendo de forma natural ao longo de 2022, sendo que o processo de recuperação judicial tem potencial de acelerar esse movimento nos próximos trimestres.

Apesar da forte alta recente dos ativos do Magalu, analistas de mercado ainda mostram certo ceticismo para os papéis, principalmente por conta do cenário macroeconômico, ainda que haja visão de que os ativos possam estar descontados.

O Morgan Stanley segue com recomendação equalweight (exposição em linha com a média do mercado, equivalente à neutra) para MGLU3, com preço-alvo de R$ 3,50 (20,3% menor frente o fechamento da véspera). O ambiente geral é de cautela para o setor, com os analistas da casa tendo visão mais positiva para o Mercado Livre.

“Vemos que a digitalização e os ventos contrários nas taxas de juros continuam como um peso nas margens do setor”; a equipe macro do banco ainda elevou recentemente a sua projeção para a Selic de 11% para 13,5% ao fim de 2023. Com a Selic alta por mais tempo, a projeção é de impacto nas ações do setor de consumo. Assim, os analistas esperam uma “inflexão positiva” para reconsiderarem suas avaliações. Dentre as ações de consumo, o maior otimismo é com as empresas de atacado e varejo de alimentos, possuindo recomendações equivalente à compra para Assaí (ASAI3) e Carrefour Brasil (CRFB3).

Segundo compilação feita pela Refinitiv com casas de análise, de 13 casas que cobrem MGLU3, cinco recomendam compra e oito manutenção, com preço-alvo médio de R$ 5,06, ainda um potencial de valorização de 15% frente o fechamento da véspera.

You must be logged in to post a comment.