Publicidade

SÃO PAULO – O ano de 2020 colocou milhões de pessoas globalmente em quarentena por conta do coronavírus. Sem opções de lazer fora de casa e com uma redução drástica nos deslocamentos do dia-a-dia por conta do home office, as pessoas gastaram muito mais tempo em jogos eletrônicos.

A situação se refletiu no tamanho do setor e em 2020, segundo o site de estatísticas Newzoo, a quantidade de gamers no mundo chegou a 2,7 bilhões, totalizando um faturamento de US$ 159,3 bilhões na indústria, número 9% superior ao de 2019.

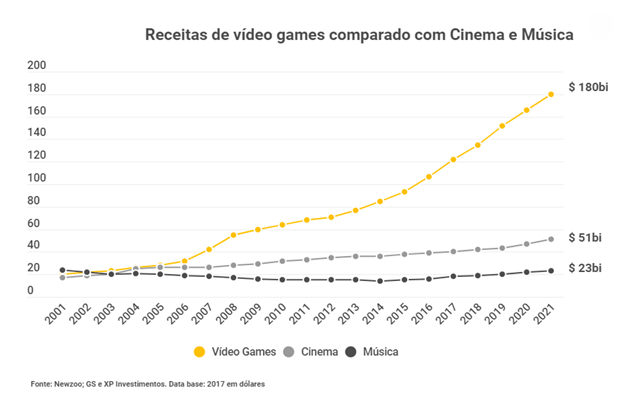

Isso significa que o mercado de videogames já é maior que o do cinema e o da música somados como mostra o gráfico abaixo.

Viva do lucro de grandes empresas

Até pouco tempo atrás, o investidor brasileiro ficava de fora de qualquer oportunidade no setor a menos que conseguisse abrir conta em uma corretora dos Estados Unidos ou fosse qualificado (com mais de R$ 1 milhão em aplicações financeiras), mas hoje há diversas opções para acessar ações de companhias que desenvolvem jogos.

A mais conhecida é aquela que foi permitida pela Comissão de Valores Mobiliários (CVM) no ano passado. Por meio da Resolução número 3, o órgão regulador do mercado de capitais brasileiro permitiu a aquisição por pessoas físicas de Brazilian Depositary Receipts (BDRs), que na prática são recibos das ações de empresas americanas negociadas na B3.

Com isso, o investidor que quiser comprar ações de gigantes do setor como Take-Two, EA e Activision Blizzard, pode comprar diretamente esses papéis por meio da corretora de sua preferência. A pergunta que fica é, vale a pena investir no setor?

Continua depois da publicidade

Antes de se empolgar com a possibilidade de aportar dinheiro nas desenvolvedoras dos seus jogos prediletos, o investidor deve se lembrar de que o BDR envolve não só a relação risco/retorno da ação que se está comprando como também a variação cambial, conforme lembra Guilherme Giserman, estrategista global da XP.

O BDR é um espelho do movimento do ativo no mercado estrangeiro, portanto, como o papel da empresa americana é denominado em dólar, o BDR irá se valorizar quando a moeda dos EUA subir e se desvalorizar quando a divisa recuar em relação ao real.

“Sobre esse call de câmbio embutido no BDR é difícil de falar, depende da sua expectativa para o comportamento do dólar, mas dentro do setor eu acredito muito no crescimento da Activision Blizzard [ATVI34]”, explica Giserman.

Activision

Para ele, a empresa soma o melhor de dois mundos: tem boas franquias em diversas plataformas e sabe monetizar a experiência do usuário.

Atualmente, a maior franquia da Activision é Call of Duty, o mais popular jogo de tiro em primeira pessoa (FPS, na sigla em inglês) do mercado de consoles como Xbox e Playstation. Fora isso, desde 2008 quando comprou a Blizzard, a companhia ganhou uma forte penetração entre os jogos para computador, adquirindo os direitos de franquias como Diablo, Starcraft e Warcraft.

“Com a popularização do ambiente online nos games, a Activision hoje consegue não só vender a cópia física ou digital do seu Call of Duty, como também vender itens dentro do jogo, além de receber a receita fixa das assinaturas do World of Warcraft”, afirma Arthur Siqueira, gestor da GEO Capital.

Continua depois da publicidade

Com a chegada do FPS Overwatch (eleito melhor jogo de 2016 pela conceituada premiação The Game Awards), a Activision também entrou de cabeça no mundo dos e-sports, aqueles jogos que possuem campeonatos transmitidos para o mundo todo.

“O segmento de e-sports é importante para uma empresa se posicionar por conta da exposição. As partidas nesses jogos são transmitidas até em canais como ESPN e Sportv”, lembra Siqueira.

Por fim, a Activision também teria a vantagem de estar presente em todas as plataformas, dando mais atenção aos jogos mobile (para celular) graças à compra da King, estúdio responsável pelo famoso Candy Crush, em 2016 por US$ 5,9 bilhões e ao lançamento do bem sucedido Call of Duty Mobile.

Continua depois da publicidade

“A Activision é uma companhia agnóstica de plataformas. Ela não se preocupa se as pessoas estão no Playstation, no Xbox, no PC ou no celular, ela produz jogos para todos. É um modelo de negócios bem diferente da Nintendo, por exemplo, que só desenvolve para o próprio console com a exceção de alguns jogos de celular”, explica.

Na parte financeira, Siqueira destaca que o balanço da Activision é conservador. “É uma empresa que não tem nada de dívida líquida mesmo tendo feito aquisições grandes no passado”, conclui.

Take-Two

Dona do maior sucesso dos videogames de todos os tempos, o multibilionário GTA V, a Take-Two é a favorita de Breno Bonani, analista da Avenue Securities. Bonani reconhece os acertos da Activision, mas vê problemas no negócio da empresa.

Continua depois da publicidade

“Eles fizeram boas aquisições, mas apostam demais no Candy Crush para celular e estão bem atrás da Riot [desenvolvedora de League of Legends], da Epic [responsável pelo Fortnite] e da Valve [produtora de Counter Strike], por exemplo, em e-sports”, avalia.

Bonani lembra ainda do risco envolvido na decepção de fãs com franquias consagradas, como visto na má recepção ao anúncio do game mobile Diablo Imortals quando todos esperavam um Diablo 4 para PC. Isso fora a diferença de culturas entre a divisão Activision, focada em FPS, e a Blizzard, que se especializou em RPGs.

Já a Take-Two pode até receber críticas pela demora nos lançamentos, mas ninguém pode acusar a empresa de decepcionar depois que os jogos são lançados. Até mesmo a CD Projekt Red, que tinha se tornado sinônimo de qualidade depois do sucesso de The Witcher 3, acabou ficando com uma mancha no currículo por conta dos bugs no tão antecipado Cyberpunk 2077, algo que se refletiu no valor das ações da desenvolvedora.

Continua depois da publicidade

“O jogo de basquete NBA 2K21 foi muito bem em vendas e segue muito maior do que seu concorrente, o NBA desenvolvido pela EA. Além disso, GTA V segue como um sucesso completamente fora da curva e periodicamente volta às listas de 10 mais vendidos apesar de ter sido lançado em 2013”, ressalta.

Para Bonani, não há dúvidas de que GTA VI, que está em desenvolvimento, mas muito pouco se sabe dele, já é o jogo mais aguardado da década e pode vender até mais que seu predecessor por conta das expectativas envolvidas.

“A Take-Two já tinha batido recordes quando GTA V foi lançado tendo o modo história para um jogador como destaque e aí ressuscitou o game investindo em cada vez mais atualizações que adicionavam novos estilos de jogo no modo online”, comenta.

É até desnecessário explicar a um gamer o quanto essa aposta no modo online gerou frutos. Isso porque no online os jogadores começaram a gastar mais e mais em itens cosméticos, novas armas e carros usando dinheiro da vida real, tornando o game ainda mais lucrativo.

O analista da Avenue conta ainda que a base de jogadores da Take-Two é muito fiel porque mesmo as franquias menos famosas como Mafia e Bioshock recebem muita atenção dos desenvolvedores. Sem falar no sucesso estrondoso das jogos mais recentes como Red Dead Redemption 2.

Financeiramente também há pouco a se falar sobre a empresa, que apesar de gastar muito na produção de seus jogos, tem colhido resultados sólidos desses investimentos. “Ela quadruplicou em faturamento nos últimos vinte anos, algo que é de uma consistência impressionante.”

EA

Não obstante o tamanho dessa gigante, a EA (EAIN34) acabou se consolidando como o “patinho feio dos analistas” na apuração desta reportagem. Arthur Siqueira analisa que a empresa tem franquias fortes, mas precisa pagar fortunas em direitos autorais por elas.

“FIFA, NBA, Madden e Star Wars são grandes nomes, mas são muito caros. Só no FIFA a EA precisa pagar direitos de imagem para uma infinidade de clubes, ligas e jogadores de futebol do mundo todo.”

Bonani concorda e complementa que a EA ainda tem como problemas a dependência nas receitas de console, apresentando números fracos em mobile e PC, e ter se tornado um “cemitério de franquias” nos últimos anos.

“A EA monetiza muito bem FIFA e Star Wars, mas é só. O Need For Speed, que era uma franquia carro-chefe da companhia dez anos atrás, perdeu a mão e não conseguiu se atualizar para as novas gerações.”

Confira o que o mercado pensa desses três BDRs de acordo com informações compiladas pela Refinitiv

| Empresa | Ticker | Recomendações de compra | Recomendações neutras | Recomendações de venda | Preço-alvo médio* | Upside (valorização) esperada** |

| Activision | ATVI34 | 29 | 4 | 1 | R$ 594,93 | 3,3% |

| EA | EAIN34 | 19 | 13 | 0 | R$ 385,50 | 117,6% |

| Take-Two | T1TW34 | 19 | 9 | 1 | R$ 1.155,89 | 330,2% |

*Tomando como base a cotação do dólar às 10h56 (horário de Brasília) do dia 11 de fevereiro de 2021: US$ 1,00 = R$ 5,3588

**Tomando por base a cotação da ação nas mesmas data e horário

Além dos BDRs

Outras gigantes do mundo dos games como a maior e mais famosa do setor, a japonesa Nintendo, ainda não tem BDRs negociados no Brasil. O acesso às ações dessas companhias só pode ser feito de maneira indireta, via fundos de investimento que possuem esses papéis na carteira ou por meio da abertura de conta no exterior, ainda que com intermédio de alguma empresa que facilite esse processo por aqui.

Breno Bonani, da Avenue, defende ser essa a melhor estratégia, pois o investidor não ficaria limitado às três empresas acima, que hoje são as únicas do setor de videogames com recibos de ações negociados na B3. “Ao só avaliar os BDRs o investidor fica de fora do mercado asiático, que é onde eu mais vejo oportunidades”, aponta.

Arthur Siqueira considera a Nintendo como a empresa de games com a mais valiosa propriedade intelectual do setor por ser dona de franquias como Super Mario, The Legend of Zelda, Pokémon, Donkey Kong e Animal Crossing.

“A Nintendo é como a Apple, ela tem um modelo fechado de personagens que são só dela e só podem aparecer nos consoles dela, é um ambiente exclusivo. Esse modelo de negócios é interessante porque se ela acerta no console, como acertou no Nintendo Switch, consegue ganhar muito dinheiro tanto no software quanto no hardware”, analisa.

Outro ponto, este citado por Giserman como trunfo da Nintendo, e a assinatura do programa Nintendo Swicth online, que para a empresa é uma receita recorrente e para o jogador é a oportunidade de revisitar jogo clássicos como Super Mario World, Donkey Kong Country, Super Metroid, entre outros sem precisar recorrer à ilegalidade dos emuladores.

No entanto, nem só de Nintendo vive o mercado asiático de games. Bonani se diz entusiasta da tese de investimento em companhias do continente que estão focadas no desenvolvimento de jogos para celular, caso da sul-coreana Gravity, que criou a mais nova versão do clássico MMORPG Ragnarok.

“A Gravity foi empresa que mais viu suas ações se valorizarem no setor de games no ano passado graças ao Ragnarok”, recordou.

Para fechar, Bonani afirma que o Sea Group, sediado em Singapura, é o conglomerado empresarial com maior potencial de crescimento no setor de games. Mais conhecido por ser dono da plataforma de comércio eletrônico Shopee, seu braço em jogos eletrônicos é a companhia Garena, responsável pelo sucesso mobile Free Fire.

“A Garena está cada vez mais forte em celulares e é muito bem posicionada na China, que é a maior consumidora de games do mundo.”

Um mercado de US$ 200 bilhões

A Newzoo, autora da pesquisa que abriu essa reportagem, projeta que até 2023 o mercado de games atinja US$ 200 bilhões, o que, se concretizado, significaria um crescimento de 25,6% sobre o tamanho atual deste setor.

O número não parece fora da realidade quando se observam as notícias recentes sobre este mercado. Segundo relatório da XP Investimentos, a Nintendo vendeu 11,6 milhões de unidades do Nintendo Switch nos nove meses encerrados em dezembro de 2020, batendo em 16% o consenso.

“As vendas de jogos somaram 76 milhões e títulos ambiciosos como Mario 3D World ainda estão para ser lançados”, escreve a equipe da XP.

Já a Sony, conglomerado de tecnologia japonês que produz o Playstation, viu sua divisão de games crescer 40% na comparação anual, atingindo um terço de todas as receitas da empresa com a venda de 4,5 milhões de unidades do PlayStation 5.

“Além dos jogos, a Sony vende o serviço de assinatura PS Plus, que já conta com quase 90% dos usuários do console como membros. Após anúncio, ações bateram 12% de alta”, destaca a XP.

Entretanto, esse avanço não virá sem baixas no caminho, como ficou claro na última terça-feira (2) com o anúncio do Google de que fecharia seis estúdios que desenvolviam jogos para a sua plataforma, o Google Stadia.

Prometendo uma revolução no mundo dos videogames, o Stadia é um serviço de streaming de jogos que permite ao usuário jogar em qualquer dispositivo como celular, smartv e PC games de última geração sem precisar fazer download dos dados.

Todavia, seu lançamento em 2019 foi acompanhado de muita decepção, pois os jogos tinham uma qualidade de imagem bem pior que as de suas versões para console e a internet ao rodar o streaming caía constantemente.

Guilherme Giserman avalia que o streaming ainda pode ser o futuro dos jogos, mas a tecnologia disponível atualmente ainda não dá conta disso. “Assim como os jogos em realidade virtual, essa é uma tendência para o futuro”, entende.

Os consoles e os jogos para celular, por outro lado, vieram para ficar e devem se tornar cada vez maiores conforme o mercado de games se expande em base de usuários e formas de monetização.

Profissão Broker: série do InfoMoney mostra como entrar para uma das profissões mais estimulantes e bem remuneradas do mercado financeiro em 2021. Clique aqui para assistir

You must be logged in to post a comment.