Publicidade

Desde que a Americanas (AMER3) anunciou inconsistências contábeis no valor de R$ 20 bilhões, analistas de mercado vêm traçando cenários sobre o impacto para diferentes setores, incluindo o de bancos.

Cabe destacar que houve uma escalada do temor para os ativos das instituições financeiras no último fim de semana, após a Americanas conseguir decisão da Justiça protegendo-a por 30 dias contra vencimento antecipado de dívidas, prazo que a varejista poderá usar para obter uma acordo com credores ou pedir uma recuperação judicial.

Eventuais alterações no balanço da varejista decorrentes do anúncio das inconsistências de R$ 20 bilhões, segundo a decisão, “poderão repercutir no grau de endividamento da empresa e no capital de giro mínimo (…) acarretando o descumprimento de cláusulas de covenants financeiros culminando no vencimento antecipado de dívidas da ordem de R$ 40 bilhões”.

Continua depois da publicidade

Neste cenário, analistas apontam que os credores brasileiros BTG Pactual (BPAC11), Bradesco (BBDC4) e Santander Brasil (SANB11) estão entre os bancos mais expostos à dívida da Americanas (AMER3).

No sábado, cabe ressaltar, o BTG entrou com um recurso contra a decisão que protegia a Americana dos credores, tecendo críticas também aos acionistas da varejista, trio de bilionários brasileiros Jorge Paulo Lemann, Marcel Telles e Carlos Alberto Sicupira, que também são fundadores da 3G Capital. Segundo fontes ouvidas pela Reuters, o BTG Pactual deu início a um processo arbitral em São Paulo contra a varejista por quebra de contrato de crédito.

Conforme destaca a Levante Ideias de Investimentos, dentre os credores, o banco que possui maior exposição absoluta às dívidas já anunciadas – que totalizam cerca de R$ 19 bilhões com os bancos – é o Bradesco (BBDC4), com R$ 4,8 bilhões. No entanto, dentre os grandes bancos, o BTG Pactual (BPAC11) tem o maior potencial de risco em proporção ao tamanho da sua carteira de crédito, tendo se mostrado um dos maiores engajados em exercer suas garantias, já tendo acionado a justiça para reversão da tutela de urgência.

Continua depois da publicidade

Na segunda-feira, o Bank of America e o Banco Votorantim também recorreram da decisão judicial, segundo coluna do jornal O Globo.

“Cabe ressaltar que o mapeamento de dívidas está relacionado ao saldo já anunciado em balanços anteriores; em relação à dívida ainda não reconhecida de R$ 40 bilhões, as origens ainda são incógnitas”, avalia a Levante.

Olhando para as estimativas do JPMorgan e do Citi, o BTG tinha R$ 1,9 bilhão em exposição real à Americanas, que representava cerca de 1,5% de seus empréstimos, enquanto o Bradesco tinha exposição de 0,5% dos empréstimos. O Banco Santander tinha R$ 3,7 bilhões em risco, ou cerca de 0,6% dos empréstimos.

Publicidade

“Estimamos que o impacto de nossa cobertura pode variar de 1% a 7% no lucro líquido e de 0,1% a 1% no patrimônio líquido”, disse o Citi, observando que Santander Brasil, BTG e Bradesco seriam os mais atingidos em ambos os casos.

“Classificados por exposição, BTG Pactual (1,6%), Santander (0,6%) e Bradesco (0,5%) têm a maior exposição como percentual dos empréstimos. Os níveis mais baixos de exposição vêm de Banco do Brasil (0,1%) e Itaú (0,3%)”, escreveram os analistas do Citi em relatório, acrescentando que a avaliação considera dados publicados pelo Valor Econômico sobre a dívida permanente da Americanas com os bancos, além de estimativas do próprio Citi quanto à carteira de empréstimos do primeiro trimestre de 2023.

Para o Citi, o impacto no lucro líquido para o nível de provisionamento é de 4,0% a 6,7% para o Santander; de 3,3% a 5,6% para o BTG; e de 2,9% a 4,9% para o Bradesco. Já o impacto no patrimônio é de 0,7% a 1,1% para Santander; de 0,6% a 1,1% para BTG; e de 0,4% a 0,7% para Bradesco.

Continua depois da publicidade

As ações do BTG caíram mais de 4% na segunda-feira, enquanto os do Santander Brasil e do Bradesco tiveram baixa de mais de 3% cada, em comparação com uma queda de 1,5% no índice de ações de referência Ibovespa. Na sessão desta terça, os ativos têm uma sessão de recuperação, com BPAC11 subindo cerca de 4%, BBDC4 em leve alta de 0,62% e SANB11 com ganhos de 1,75% no fim da tarde.

Com base em casos anteriores, analistas do JPMorgan estimam que os bancos devem começar a provisionar cerca de 30% da exposição à Americanas, o que pode eventualmente subir a depender do desfecho de eventual pedido de recuperação judicial.

“Embora tivéssemos provisões crescentes no próximo ano para a maioria dos bancos, nossos números ainda não refletem um caso corporativo tão significativo”, afirmaram Domingos Falavina e equipe do JP em relatório a clientes, destacando que não veem grande impacto no nível de capital dos bancos.

Publicidade

“Não foi um bom começo para 2023, mas os bancos podem tentar antecipar as provisões já no quarto trimestre (de 2022) e começar 2023 com uma ficha limpa”, apontaram os analistas.

O Citi ressalta que, apesar de o Santander, o BTG e o Bradesco serem os mais impactados nos níveis de lucro líquido e patrimônio com o caso da Americanas, na visão da instituição, este continua sendo mais um caso isolado do que uma tendência entre as empresas, o que faz com que o impacto seja limitado no setor.

Bradesco e BTG mais impactados, segundo a Genial

A Genial Investimentos ressalta que, com a potencial entrada em recuperação judicial (RJ), os bancos terão que provisionar necessariamente 30% da dívida reportada e não reportada pelas Americanas.

“Em adição a esse impacto, os bancos também encarteiram muitas vezes as debêntures e bonds de vários clientes como uma forma de empréstimo indireto. Ou seja, aproximadamente R$ 12 bilhões irão transitar nos balanços dos bancos no 1T23”, avaliam os analistas.

A Genial ressalta que ainda existem muitas dúvidas dos números finais, mesmo porque os bancos tentam evitar a entrada em RJ das Americanas e pedem aporte de R$ 10 bilhões pelos acionistas de referência. Portanto o exercício ainda é preliminar, baseado nos números que possuem no momento. “Após a entrada efetiva em recuperação judicial, acreditamos que os bancos divulguem números mais detalhados já que o sigilo bancário de clientes acabaria com a RJ”, aponta.

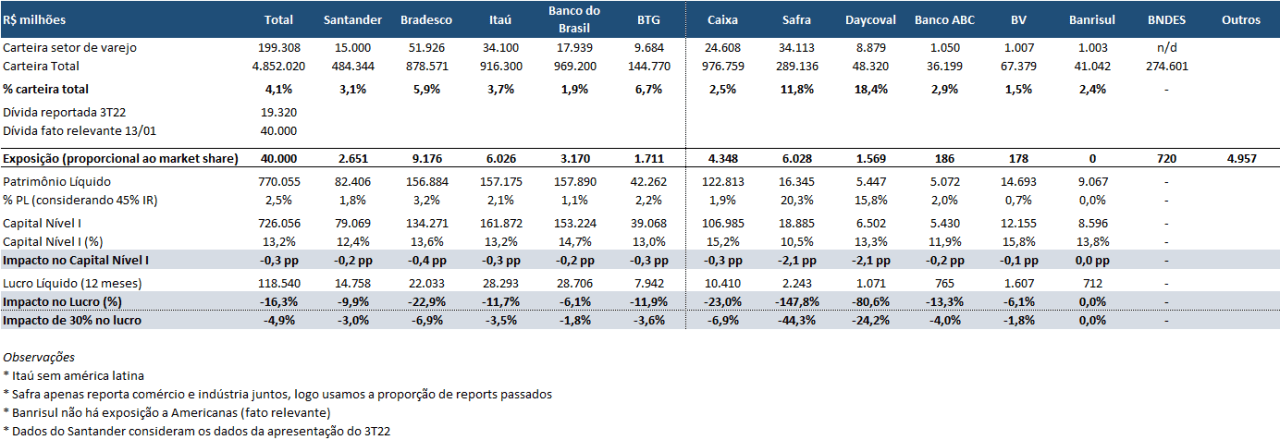

Também na visão dos analistas da Genial, entre os maiores bancos listados, o Bradesco e BTG Pactual seriam os mais impactados, mas seguidos de Itaú e Santander, enquanto os outros bancos veem o Santander como mais impactado. Já o Banco do Brasil (BBAS3) teria menor exposição a Americanas. Apesar do impacto no lucro ser de quase 11% na média, o impacto no capital Nível I (patrimônio líquido e lucros acumulados) é baixo, em 0,3 ponto percentual.

No cálculo dos analistas da casa, entre os principais bancos, as maiores exposições no segmento varejo/comércio em relação ao total de crédito são: BTG Pactual (6,7%), Bradesco (5,9%), Itaú (3,7%) e Santander (3,1%).

Considerando o cenário de recuperação judicial da Americanas, com os bancos devendo fazer uma provisão de 30% em relação ao total de exposição ao crédito concentrados no 1T23, o impacto seria uma redução média nos lucros de 15,5% nos últimos 12 meses (isso levando em consideração 100% de impacto sobre o lucro após impostos).

Os analistas da Genial destacam que excluíram do cálculo o Banrisul BRSR6, dado que o banco relatou não ter exposição a Americanas e consideraram apenas R$ 720 milhões do BNDES reportados separadamente no balanço da varejista no 3T22.

Já levando em consideração os principais bancos listados (Itaú, Bradesco, Santander, Banco do Brasil e BTG Pactual) o impacto seria uma redução média de 12,3% nos lucros acumulados de 12 meses.

“Importante destacar que dentre esses bancos, levando em consideração um impacto de 30% sobre o lucro, os mais impactados negativamente seriam o Bradesco com uma redução de 6,9% nos lucros, BTG Pactual (-3,6%) e Itaú (-3,5%). Para os bancos menores e não listados, a Genial destaca que as informações fornecidas não são tão detalhadas, o que pode fazer com que tenha uma maior dispersão nas projeções.

Confira a análise do impacto estimado do caso da Americanas nos bancos brasileiros:

Cortes de rating

Cabe destacar que a agência de classificação de risco Fitch Ratings voltou a cortar a nota de crédito da Americanas desta vez de ‘CC’ para ‘C’.

“No caso de a Americanas anunciar formalmente um plano de reestruturação, os ratings serão rebaixados para ‘RD’ para refletir um default restrito ou ‘D’ se a empresa entrar com pedido de recuperação judicial”, afirmou a Fitch em relatório nesta terça-feira. A agência já reduzira a nota da Americanas na sexta-feira, após o anúncio das inconsistências contábeis.

Também nesta terça, a agência de classificação de risco S&P Global Ratings havia rebaixado a Americanas em sua classificação de crédito em escala global e em escala nacional para “D”, de default (calote).

Na segunda-feira, mais cedo, a Moody’s também rebaixou a Americanas de Ba2, com obrigações sujeitas a substancial risco de crédito, para CAA3, com obrigações sujeitas a risco de crédito muito elevado.

(com Reuters)

You must be logged in to post a comment.