Publicidade

Os operadores de títulos parecem prestes a deixar de se preocupar com o fato de os EUA não aumentarem seu limite de dívida para se preocuparem com o que esse aumento significa para os mercados monetários.

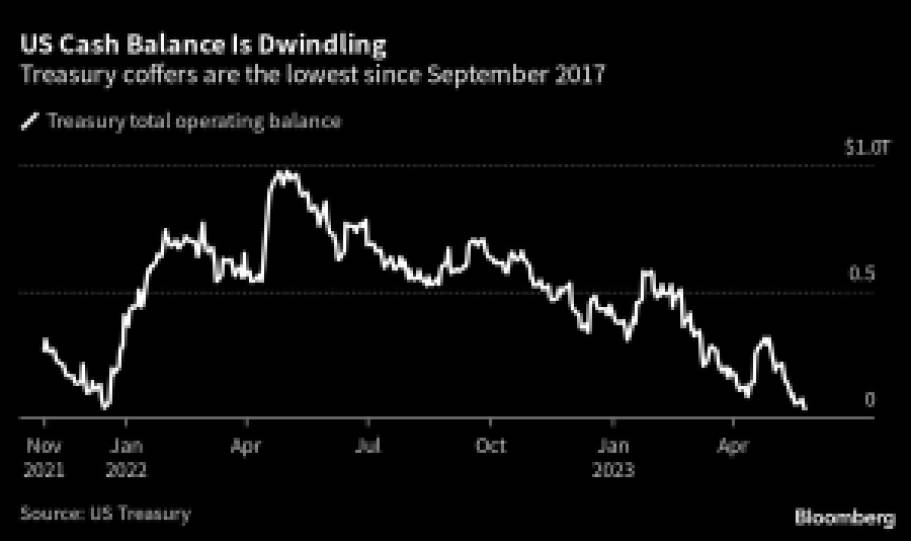

A preocupação é que, com um acordo provisório pendente, o Tesouro em breve reponha seu saldo de caixa vendendo mais de US$ 1 trilhão em títulos até o final do terceiro trimestre, de acordo com estimativas recentes. O estoque de dinheiro dos EUA atualmente é de US$ 39 bilhões, o menor desde 2017.

É provável que um dilúvio sugue uma quantidade significativa de liquidez dos mercados financeiros. Isso pode aumentar a pressão, já que o Federal Reserve vem elevando as taxas de juros e encolhendo seu balanço.

Masterclass

As Ações mais Promissoras da Bolsa

Baixe uma lista de 10 ações de Small Caps que, na opinião dos especialistas, possuem potencial de valorização para os próximos meses e anos, e assista a uma aula gratuita

Ao informar os dados, você concorda com a nossa Política de Privacidade.

Com o Tesouro competindo com os bancos por dinheiro, os credores podem ver suas próprias taxas de financiamento de curto prazo subirem, forçando-os a aumentar os custos de empréstimos que impõem a empresas e famílias.

Analistas do Bank of America estimam que isso teria o mesmo impacto econômico de um aumento de 0,2 ponto na taxa de juros, um aperto que ocorreria quando traders já previssem que o Fed poderia elevar sua taxa de referência em mais 25 pontos-base até julho.

O resultado é que, embora os rendimentos dos títulos do Tesouro de curto prazo possam cair com o alívio de um acordo, a queda seria limitada à medida que os investidores tentam avaliar o que vem a seguir.

“Haverá uma reação instintiva nas letras do Tesouro, já que essa área do mercado carrega o fardo da incerteza”, disse Kevin Flanagan, chefe de estratégia de renda fixa da Wisdomtree Investments, na sexta-feira.

Continua depois da publicidade

“Portanto, os rendimentos caem de seus máximos, mas como o Tesouro aumentará a emissão, há um piso nos rendimentos para esse mercado.”

Estoque de dinheiro

A disputa pelo limite da dívida gerou tensões nos mercados, com investidores exigindo rendimentos mais altos em títulos que devem ser pagos em breve. As taxas dos instrumentos com vencimento no início de junho ultrapassaram 7% em alguns momentos na semana passada.

O preço dos swaps de inadimplência de crédito – derivativos que permitem aos investidores garantir contra o não pagamento – atingiu um pico bem acima dos níveis observados no episódio do limite da dívida de 2011.

Continua depois da publicidade

O estoque de dinheiro dos EUA, ou a Conta Geral do Tesouro, subirá para US$ 550 bilhões no final de junho e atingirá US$ 600 bilhões três meses depois, de acordo com estimativas do departamento no início do mês.

Efrain Tejeda, estrategista de taxas de juros de curto prazo do Morgan Stanley, prevê que a emissão de títulos do Tesouro totalizará US$ 730 bilhões nos próximos três meses e cerca de US$ 1,25 trilhão de junho a dezembro.

Durante o episódio do teto da dívida de 2017-2018, o Tesouro acabou emitindo US$ 500 bilhões em títulos em aproximadamente seis semanas.

Publicidade

Recompras

Uma peça importante do quebra-cabeça é a facilidade de acordo de recompra reversa do Fed – apelidada de RRP – que é onde os fundos do mercado monetário depositam dinheiro no Banco Central durante a noite a uma taxa de pouco mais de 5%.

Esse programa – atualmente em mais de US$ 2 trilhões – também é um passivo para o Fed. Se a conta do Tesouro aumentar, mas os RRPs caírem, a drenagem das reservas bancárias será menor.

Matt King, um estrategista do Citigroup Inc., alertou que a tendência dos fundos monetários de manter o dinheiro em RRPs provavelmente persistirá, o que pode significar um dreno considerável nas reservas quando o caixa do Tesouro aumentar.

Continua depois da publicidade

© 2023 Bloomberg LP

You must be logged in to post a comment.