Tech storm

Por que a onda de IPOs de tecnologia na Bolsa brasileira muda a vida de investidores – e de todas as empresas no país

O indicador financeiro mais famoso do mundo é o Dow Jones Industrial Average, índice de 30 companhias que serve de termômetro para medir o desempenho da Bolsa americana. Mas esse nome já não reflete a realidade.

Gigantes industriais ainda são parte importante do DJIA, como 3M e Caterpillar. Na lista das dez maiores companhias do mundo em valor de mercado, porém, oito são de tecnologia.

O dia 30 de agosto do ano passado foi um marco: três empresas foram excluídas do índice, entre elas a petrolífera Exxon Mobil, depois quase 100 anos. A Salesforce.com, empresa do Vale do Silício pioneira no modelo de software como serviço, foi uma das que entraram. Outra foi a Amgen, maior empresa de biotecnologia do planeta.

O Dow Jones, lançado em 1885, lentamente se curva à realidade: a tecnologia é o presente e o futuro.

Depois de anos de titubeios e expectativas frustradas, o setor também começa a se fazer presente na Bolsa brasileira.

O número de empresas de base tecnológica com capital aberto no país ainda se conta nos dedos de duas mãos. Mas os sinais indicam que o mercado acionário brasileiro, tradicionalmente dominado por companhias dos setores de mineração, petróleo e energia, além dos grandes bancos, começa a se adequar à realidade dos negócios no século 21.

Trata-se de uma transformação com impactos relevantes para todos os negócios no país.

Além das centenas de milhares de vidas, a prolongação da pandemia vai cobrar um preço alto para a economia do país. A crise, no entanto, também significou uma aceleração intensa da economia digital. Quem estava preparado surfou a onda; outros tiveram de correr atrás do prejuízo.

“Depois de passada a incerteza do primeiro momento da pandemia, começamos a ver uma clara trajetória de aceleração”, diz Tiê Lima, cofundador e CEO do Enjoei. O bazar virtual tinha começado 2020 com planos de realizar mais uma rodada de captação com investidores privados, mas decidiu mudar de curso e partir para o IPO.

“Não era um passo óbvio”, afirma Lima. Alguns dos sócios acharam a ideia “ousada”, segundo Ana Luiza McLaren, esposa de Lima e cofundadora e presidente do conselho do Enjoei. “Nenhuma das startups do portfólio do [fundo de venture capital] Monashees tinha tomado essa decisão.”

A audácia foi mais que recompensada. O Enjoei levantou R$ 1,13 bilhão em novembro do ano passado e hoje tem valor de mercado de R$ 2,13 bilhões.

A empresa, que nasceu há 11 anos como um blog, tornou-se o principal marketplace nacional de moda de segunda mão e agora é um dos símbolos de um novo perfil de companhia listada na Bolsa.

A oferta pública inicial da companhia provou o apetite dos investidores. “Do lado da oferta, o Brasil tem um ecossistema vigoroso de negócios da ‘nova economia’ e muitos empreendedores de ótima qualidade”, diz Pablo Riveroll, diretor de renda variável para Brasil e América Latina da gestora britânica Schroders.

“Do lado da demanda, além do aumento da participação dos investidores de varejo, há procura por empresas que possam crescer mesmo que a economia como um todo fique estagnada.”

A Bolsa brasileira nunca tinha experimentado uma onda de IPOs de empresas de tecnologia como a vista entre 2020 e 2021. Em pouco mais de um ano, além da Enjoei, estrearam na B3 companhias como Mosaico, dona dos serviços de comparação de preços Buscapé, Zoom e Bondfaro, Locaweb, que oferece serviços de infra-estrutura tecnológica, Méliuz, que atua no segmento de cash back, e os sites de comércio eletrônico de móveis Mobly e Westwing, entre outras.

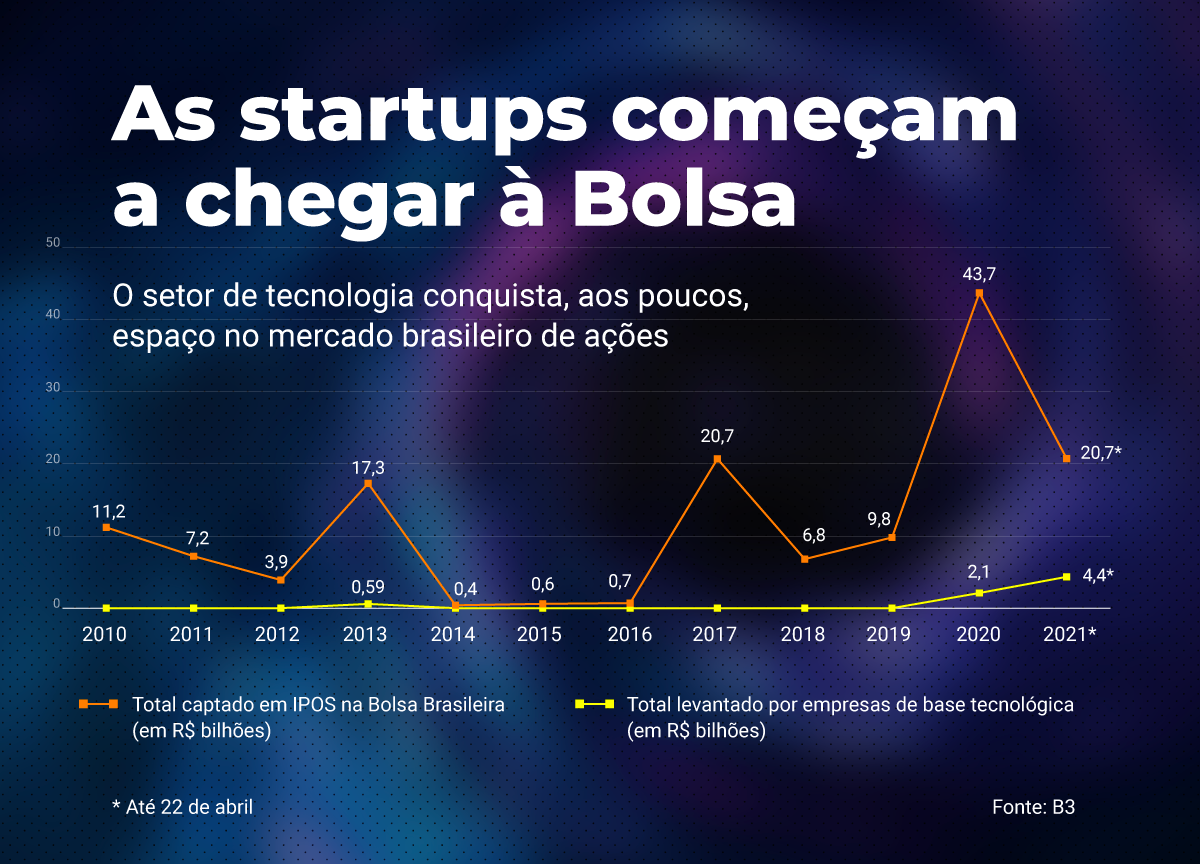

Ao todo, essas empresas levantaram R$ 6,5 bilhões com as ofertas de ações. É uma fração do valor total captado em IPOs na B3, que foi de R$ 64,4 bilhões no período, mas vale lembrar que, de 2010 a 2019, apenas duas companhias, Sinqia (na época chamada Senior Solutions) e Linx, haviam estreado na Bolsa brasileira, captando R$ 590 milhões (veja o quadro abaixo).

Além disso, entre as mais de 40 companhias que já anunciaram planos de abrir o capital ainda este ano, várias são do setor de tecnologia: o programa de fidelidade Dotz, o marketplace de serviços Getninjas, a produtora de software de gestão hospitalar Bionexo, a editora de audiolivros Ubook, a Privalia, um outlet online de moda, e por aí vai.

Os IPOs de startups e empresas nativas digitais são a face mais visível da transformação que começa a acontecer na Bolsa e na economia brasileira. Mas as mudanças não se resumem a esse segmento: estão acontecendo nos mais variados setores, e não apenas com o objetivo de sobreviver às restrições impostas pela pandemia.

“Muitas empresas estão entendendo que os canais digitais não são só um jeito de continuar operando durante a pandemia. Eles são uma maneira de otimizar processos e crescer”, diz Fernando Cirne, CEO da Locaweb.

“Nesse novo ambiente, há espaço para o surgimento de novos modelos de negócios, com as startups, mas também é possível gerar valor criando soluções melhores em companhias que já estão no mercado”, diz Mauricio Bittencourt, sócio da gestora de recursos Velt, que analisa a fundo o setor de tecnologia.

Negócios tradicionais bem-sucedidos em seus investimentos digitais passaram a ser vistos como empresas de tecnologia e, com isso, atrair investidores dispostos a pagar mais caro para comprar suas ações – já que as perspectivas para o mercado tech nunca foram tão promissoras.

É o caso do Magazine Luiza. Em 2014, a varejista criou o Luizalabs, um laboratório dedicado a inovação que conta com mais de 1.200 funcionários. A companhia também vem comprando empresas de tecnologia de vários segmentos – de serviços de delivery de comida a sites especializados em conteúdo.

Um índice usado por analistas para monitorar as varejistas com presença relevante no e-commerce é o EV/receita, que mede a relação o valor total da empresa, incluindo dívidas, e suas vendas. O EV/receita do Magalu para 2021 é quatro vezes maior que o da Via Varejo, por exemplo.

A tão falada transformação digital, um dos clichês do mundo dos negócios dos últimos anos, agora é cada vez mais palpável – e o mercado de capitais brasileiro hoje oferece condições favoráveis para alavancar esse fenômeno.

A mudança dos investidores

Até pouco tempo atrás, a inclinação natural das companhias ligadas ao setor de tecnologia – ou que queriam se vender assim para os investidores – seria buscar uma oferta de ações na Nasdaq, a Bolsa americana que reúne algumas das maiores empresas tech do mundo.

Quando decidiu abrir seu capital, a XP Inc. escolheu a Nasdaq. A oferta de ações, feita em dezembro de 2019, avaliou a empresa em quase US$ 15 bilhões, o equivalente a cerca de R$ 83 bilhões com o câmbio atual. Hoje, a XP vale em torno de R$ 120 bilhões, mais que B3 e Banco do Brasil.

Há outras companhias nacionais na Nasdaq, como Stone, PagSeguro e o grupo de educação Arco.

Uma explicação para a preferência pela listagem internacional é regulatória. A Bolsa americana permite um tipo de oferta com classes diferentes de ações, ou seja, os sócios garantem a manutenção do controle da empresa mesmo que não detenham mais a maior parte do capital. Isso ainda vale.

O que mudou – e tornou viável abrir capital na B3 – foi o interesse dos investidores. Com raríssimas exceções, no Brasil do passado, simplesmente não havia tradição de investir em empresas do setor. Era preciso ir ao exterior para encontrar fundos que entendessem a dinâmica do mercado de tecnologia a ponto de pagar os múltiplos a que as ações dessas empresas negociam.

Mas a queda dos juros, que levou mais investidores à Bolsa brasileira, e a ascensão das empresas de tecnologia mudou a cabeça dos gestores nacionais.

Lucas Chaise, responsável pela cobertura de tecnologia do banco de investimentos da XP, resume o movimento: “As assets fizeram o dever de casa e passaram a ter um profissional avaliando o setor de tecnologia. Assim, fechou-se o gap de conhecimento e, por consequência, fechou-se o gap de preço, o que tornou os IPOs de empresas de tecnologia viáveis na B3.”

(crédito: Germano Lüders)

A mudança de postura ocorreu até mesmo entre os value investors tradicionais, que costumam (ou costumavam) evitar ações de empresas cuja avaliação depende menos dos resultados que são capazes de gerar e mais de quanto elas conseguirão crescer e abocanhar mercados.

É o caso da Dynamo, uma das gestoras mais tradicionais do pais. Numa entrevista ao InfoMoney, os sócios da Dynamo afirmaram que “a inovação acelerada que toma conta do mundo dos negócios está provocando uma mudança na maneira de investir”.

“No passado, ficávamos de olho no fluxo de caixa das companhias e era mais fácil fazer uma avaliação financeira dos negócios e estimar seu valor. Nesse mundo de inovação e tecnologia, é preciso olhar para a frente e avaliar outras premissas”, disseram (clique aqui para ler a entrevista).

Como se diz no jargão do mercado financeiro, são empresas de growth (crescimento) e não de valor. Numa análise financeira tradicional, suas ações podem parecer caras – e em alguns casos estão mesmo. Mas, quando a estratégia dá certo e a promessa de crescimento exponencial se torna realidade, os ganhos para o investidor vêm na mesma proporção.

A Amazon abriu o capital em maio de 1997. Na época, a empresa era ainda uma livraria online. Dois anos depois, já tinha valor de mercado 50% maior que a Sears, um ícone do varejo (que segue viva por aparelhos, fechando dezenas de lojas ano após ano).

Foram longos quatro anos até que a Amazon registrasse o primeiro lucro trimestral, mas a visão de Jeff Bezos sempre foi cristalina: crescer primeiro, buscar os resultados depois.

Os investidores que estão na Nasdaq entenderam isso – e, na medida do possível, se acostumaram à maior volatilidade das ações tech. Hoje, a Amazon tem valor de mercado de 1,7 trilhão de dólares e se alterna com Apple e Microsoft no topo da lista das companhias mais valiosas do mundo.

Agora, esse entendimento está se consolidando por aqui. Além da demanda dos investidores, as startups brasileiras e o próprio ambiente de negócios em que operam essas companhias evoluiu muito.

“Nas conversas que tivemos com fundos americanos eles nos disseram que investiriam na empresa em qualquer lugar”, diz Cirne, da Locaweb. “Isso foi muito importante para a gente, pois além de contar com os gringos, pudemos aproveitar nossa imagem e nossa marca no Brasil.”

“A presença do setor no mercado de ações ainda não chega perto da importância da vida digital na economia e na vida das pessoas”, diz Lucas Chaise. Nunca houve momento tão favorável para diminuir o abismo que existe entre o que se negocia na Bolsa e a economia real.

Inverno nuclear

A história das empresas de tecnologia na Bolsa brasileira começou a ser escrita em março de 2006, quando a Totvs, empresa que produz software de gestão corporativa, fez seu IPO.

O plano já vinha sendo gestado havia cinco anos, mas foi interrompido por causa dos atentados de 11 de setembro de 2001. “Naquele dia estávamos planejando nosso roadshow”, diz Laércio Cosentino, fundador e presidente do conselho da companhia.

No fim das contas o adiamento foi bem-vindo, afirma Cosentino. Nesse meio tempo, a Totvs adquiriu a Logocenter (uma de suas concorrentes nacionais) e pode se apresentar com mais “massa muscular” aos investidores. A oferta foi um sucesso: a Totvs levantou R$ 400 milhões e seguiu em frente com sua estratégia de consolidar o segmento de software de gestão no país.

Meses depois, a Datasul, outra pioneira do setor, abriu o capital (a empresa seria adquirida pela Totvs dois anos mais tarde). E então, com a mesma velocidade que surgiu, a fagulha se extinguiu.

Nos 15 anos seguintes, somente duas companhias de base tecnológica chegariam à Bolsa brasileira, ambas produtoras de software: a Sinqia, especializada no segmento financeiro, e a Linx, em varejo (a Linx foi adquirida pela Stone no final do ano passado).

Do ponto de vista do mercado de capitais, o setor atravessou um inverno nuclear.

Mas o marasmo na Bolsa não correspondeu à efervescência da economia digital. Em 2006, pouco mais de 28% dos brasileiros tinham acesso à internet; em 2019, a penetração atingiu 68%, de acordo com o dado mais recente do Banco Mundial.

Naquele mesmo ano, havia 230 milhões de smartphones em uso no país, segundo um levantamento da Fundação Getúlio Vargas de São Paulo.

Se os investidores não puderam compartilhar desse crescimento formidável da vida online até bem recentemente, o ambiente de negócios para as empresas inovadoras continuou amadurecendo e se sofisticando em todos os níveis.

“Não tem comparação com o que via dez anos atrás”, diz Carlos Kokron, responsável pelos investimentos em América Latina do fundo Qualcomm Ventures, da fabricante de equipamentos de telecomunicações Qualcomm.

Kokron fala com conhecimento de causa. Entre 1999 e 2007, uma época que podemos considerar a pré-história da nova economia brasileira, ele foi diretor do fundo Intel Capital no Brasil.

“Houve algumas mudanças estruturais. Hoje, com um cartão de crédito, é possível contratar serviços de computação na nuvem para colocar em pé uma empresa. Mas também existe uma nova geração de empreendedores mais interessada e mais bem preparada”, diz Kokron, hoje em San Diego, na Califórnia. “Na minha opinião, esse movimento não tem mais volta.”

A importância dos M&As

Considere o mineiro Israel Salmen, 32, cofundador e CEO da Méliuz. Uma das características comuns aos empreendedores de sucesso no mundo da tecnologia é a determinação.

Salmen ouviu 60 “nãos” de investidores antes de conseguir um primeiro aporte de capital para pisar no acelerador, em 2015.

Dois anos depois, com um negócio ainda relativamente pequeno, começaram as conversas para a aquisição da Picodi, uma startup polonesa que tem um modelo de negócios semelhante (a Méliuz direciona consumidores para varejistas online e devolve uma parte do valor da compra aos clientes, modelo conhecido como cash back).

A aquisição só foi finalizada em fevereiro deste ano, por R$ 120 milhões, usando o dinheiro levantado no IPO. “Gosto de dizer que M&A significa misery and agony (sofrimento e agonia), porque é um processo muito longo e complicado”, diz Salmen. O plano é usar a marca Picodi nos mercados internacionais.

(crédito: Germano Lüders)

Para entregar o crescimento esperado pelos acionistas, empresas de tecnologia costumam ir às compras. Desde janeiro de 2019, a Microsoft comprou 22 empresas. A Apple adquiriu uma companhia a cada três ou quatro semanas nos últimos seis anos, disse o CEO da empresa, Tim Cook, na reunião anual dos acionistas realizada no final de fevereiro.

Em empresas desse porte, muitas vezes os negócios são para incorporar tecnologias específicas, além dos funcionários.

Guardadas as proporções, a Bolsa brasileira também tem compradoras vorazes. Uma delas é a Sinqia, produtora de software para o mercado financeiro. Desde sua estreia na Bovespa, em março de 2013 (na época com o nome de Senior Solutions), a Sinqia adquiriu 14 empresas.

Os bancos foram pioneiros na informatização, há mais de quatro décadas. Isso significa uma confusão de sistemas e fornecedores e uma oportunidade única de consolidação.

“Temos no radar mais de 500 empresas, e já assinamos NDAs (acordos de confidencialidade) com 85 delas”, diz Bernardo Gomes, fundador e CEO da Sinqia.

A Sinqia é maior empresa nacional de software que atende o segmento financeiro, mas ainda assim tem só 7% de participação de mercado. “O mercado é extremamente pulverizado. Cresci seis ou sete vezes do IPO até agora? Legal. Mas tenho a chance de crescer muito mais.”

Outra novata que usa o mercado de capitais para financiar a expansão é a Locaweb. Depois do IPO de fevereiro do ano passado, quando levantou R$ 1,35 bilhão, a empresa fez uma segunda captação e anunciou na sequência a aquisição de mais duas companhias, a Credisfera, uma fintech de crédito para pequenos e médios negócios, e a Dooca, uma plataforma de e-commerce.

A Locaweb foi fundada em 1998 e, na época, era um serviço de hospedagens de sites. Hoje, o foco é na digitalização de pequenas e médias empresas.

Para oferecer um cardápio completo de digitalização, a Locaweb busca startups. Além das funcionalidades, a empresa adquire talentos. “Nunca perdemos nenhum fundador das empresas que adquirimos”, diz Rafael Chamas, o CFO da Locaweb.

Mas, como o setor inteiro está crescendo rápido, os alvos de aquisição também ficam mais caros. “O M&As são essenciais na indústria de tecnologia, e isso significa que nossa necessidade de caixa é mais robusta.”

Pegando o elevador no térreo?

Economia digital cada vez mais sofisticada, empresas com acesso a capital, oportunidades de consolidação: esses três fatores são a base do sucesso do Vale do Silício, e começam a aparecer também no Brasil.

Para Chaise, da XP, nosso “ecossistema está maduro”. Temos os fundos financiando as empresas nos estágios iniciais e, quando os negócios decolam, a possibilidade de haver IPOs. Com as ofertas de ações, os fundos podem vender parte ou todo o investimento e usar os recursos para financiar novas startups.

Tudo isso atrai o tipo de dinheiro que, como se diz no linguajar das empresas tech americanas, quer “pegar o elevador no térreo”.

No ano passado, os fundos de venture capital e private equity investiram R$ 23,6 bilhões no Brasil. Foi o segundo melhor resultado da história, ficando atrás apenas do ano anterior, de acordo com uma pesquisa da Associação Brasileira de Private Equity e Venture Capital e da consultoria KPMG.

Os fundos de capital de risco, que tradicionalmente investem em empresas iniciantes, foram responsáveis por R$ 14,6 bilhões do total.

“Estamos vendo empreendedores muito bem preparados, no fim dos 30, beirando os 40 anos”, diz Renato Valente, sócio do Iporanga Ventures. “São pessoas que já têm carreira, muitos com alguma experiência financeira.”

As oportunidades ligadas à tecnologia nem sempre são óbvias, como os serviços que usamos no nosso dia-a-dia no computador ou no smartphone. A transformação digital acontece na economia inteira e pode estar indiretamente ligada ao seu prato de comida.

O Aqua Capital, maior fundo de private equity do agronegócio, tem US$ 650 milhões em ativos sob gestão. O setor tem três desafios, afirma Tomas Romero, sócio do Aqua.

“Primeiro, temos de produzir mais alimentos e de maneira mais eficiente. Segundo, precisamos garantir que o agronegócio tenha uma relação sustentável com o meio ambiente. E terceiro, a população vai demandar mais alimentos que melhoram a saúde”, diz Romero. “Tudo isso exige tecnologia.”

Uma das apostas do Aqua, a AgroGalaxy, uma plataforma de insumos agrícolas, previa abrir o capital este ano, mas os planos foram adiados por causa da incerteza em relação à economia.

O recente aumento dos juros e a vacinação claudicante aumentam as dúvidas em relação ao clima para novas estreias na Bolsa. Mas a expectativa é que, se as coisas esfriarem, seja só um cochilo, não uma nova longa hibernação.

Atenção às janelas e ao risco de excesso de euforia

Ainda que a onda tech brasileira pareça ser um movimento duradouro, e não um voo de galinha, como aconteceu em outras fases que pareciam douradas no mercado de ações local, existe o risco de excessos.

“Não estamos vivendo uma euforia infundada. O que está acontecendo tem fundamento. Mas o investidor precisa ter consciência que projetos ambiciosos nem sempre dão certo. Além disso, é possível que parte da ambição fique pelo caminho. Faz parte”, diz Mauricio Bittencourt, da Velt.

“Mas os preços atuais das ações, de maneira geral, refletem um cenário bastante positivo, então é preciso navegar esse mercado com cuidado.”

Uma das características comuns à bolha da internet, há 20 anos, eram as companhias cujos modelos de negócio simplesmente não paravam em pé. O cenário hoje – ao menos até agora – é diferente. Embora estejam dispostos a pagar por promessas de crescimento, os investidores, de maneira geral, querem enxergar um caminho claro até a lucratividade.

(crédito: Germano Lüders)

Para as companhias que estão se preparando para estrear na Bolsa, outro fator importante são as “janelas de IPO”. Em geral, o período ideal para ir à Bolsa é curto – especialmente no Brasil, onde crises econômicas e políticas podem afastar os investidores.

A Allied, distribuidora de produtos de tecnologia que abriu capital em abril, captou menos do que esperava inicialmente.

Por isso, agilidade e determinação são fatores-chave. Muitas das startups que recebem aportes de investidores institucionais já nascem com políticas claras de governança e auditorias. Mesmo assim, a reta final é exaustiva.

“Foram 135 videoconferências de roadshow, sem contar as conversas com os bancos que assessoraram o processo, as auditorias, os advogados”, diz Salmen, do Méliuz. McLaren, do Enjoei, contou mais de 190 reuniões virtuais. Ambas as empresas levaram cerca de oito meses entre a tomada de decisão e a estreia na B3.

O recorde deve ser da varejista de móveis Mobly, que estreou na Bolsa no início de fevereiro e fez a preparação final para a abertura de capital em cinco meses. Em meados do ano passado, a empresa começou a estudar uma nova injeção de capital privado. “Foi em conversas com os bancos que nos disseram que o momento e nosso perfil eram interessantes para a Bolsa”, diz Marcelo Marques, co- fundador e CFO da Mobly.

“Trabalhamos 24 horas por dia. E você nunca sabe se vai dar certo. Estreamos numa sexta. Até a quarta não tínhamos certeza absoluta se ia dar certo.”

Depois da euforia do sprint, o ritmo muda, e começa a prova de fundo. A Mosaico, dona dos serviços Buscapé, Zoom e Bondfaro, fez a primeira divulgação de resultados um mês e meio depois do IPO. O resultado ficou aquém do esperado, e as ações caíram. Lidar com o vaivém dos preços passa a ser uma preocupação dos gestores.

“Oscilações são normais. Conversamos com as pessoas e deixamos claro que o importante é ter o foco no que temos de fazer”, diz Thiago Flores, CEO da Mosaico. “Foi isso que nos trouxe até aqui e é isso que vai nos levar para o próximo ciclo.”

Além disso, afirma Flores, a notoriedade de ser uma empresa de capital aberto pode ser uma vantagem na hora de reter pessoas e contratar – o setor de tecnologia tem um déficit conhecido de profissionais qualificados no país.

Assim como muitos funcionários estão lidando com a nova realidade de trabalhar para uma companhia negociada em Bolsa, muitas empresas nem imaginavam que poderiam chegar lá, diz Marcel Campos, analista do setor financeiro da XP Investimentos. “Isso mudou. Agora o incentivo é enorme.”

O mesmo vale para uma nova geração de investidores, muitos deles jovens, que têm a chance de tornar-se sócios das companhias que fazem parte das suas vidas.

Problema à espera de solução é o que não falta, diz João Kepler, presidente da Bossanova Investimentos, um dos fundos de venture capital mais ativos da América Latina. “Sempre vai aparecer uma startup para resolver.”

“É difícil pensar em outro mercado no universo dos países emergentes que ofereça tanta diversidade de setores e modelos de negócios como o Brasil”, diz Carlos Hardenberg, sócio-fundador do Mobius Capital Partners, fundado pelo lendário investidor Mark Mobius.

“O Brasil abraçou a tecnologia, e o grau de inovação é impressionante. A recuperação das exportações já é visível, e a volta do consumidor deve impulsionar ainda mais a atividade econômica e o mercado de IPOs.”

You must be logged in to post a comment.