Como cuidar dos seus investimentos em ano de eleição?

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Em ano de eleição presidencial, uma preocupação muito comum entre os investidores é como esse evento pode impactar os investimentos e o que fazer nesse cenário.

O motivo dessa preocupação é compreensível. As eleições costumam ser um período de tensão, afinal é na política que são tomadas as principais decisões socioeconômicas que influenciam os rumos de um país.

Apesar das diversas pesquisas eleitorais, podemos observar em um passado recente que os resultados das eleições tendem a variar conforme os debates eleitorais se desenrolam e os candidatos e partidos se articulam.

Por essas e outras razões, é de se esperar que esse período apresente um certo grau de incerteza aos investidores e consequentemente ao mercado. Afinal, as pessoas e seus sentimentos, de certa forma, são componentes do mercado.

A incerteza surge da possibilidade de se obter um resultado inesperado ou indesejado e o risco está relacionado à imprevisibilidade dos resultados desejáveis. Podemos, neste caso, traduzir a incerteza em risco e a medida mais comum de risco no mercado é a volatilidade.

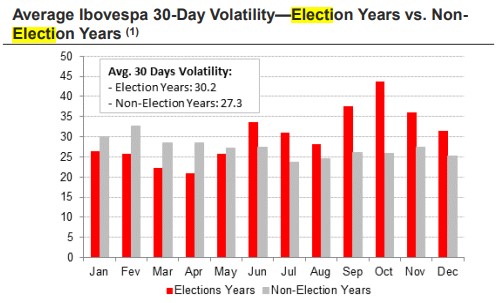

De maneira simples, a volatilidade é uma medida da variação de um ativo em relação à sua média. Portanto, faz sentido examinarmos a volatilidade em anos de eleição. E de fato, como podemos observar no gráfico seguinte, publicado em relatório do banco Santander, espera-se que a volatilidade aumente em anos eleitorais, sendo que a volatilidade média de 30 dias é maior em anos eleitorais (30,2%), contra 27,3% em anos não eleitorais.

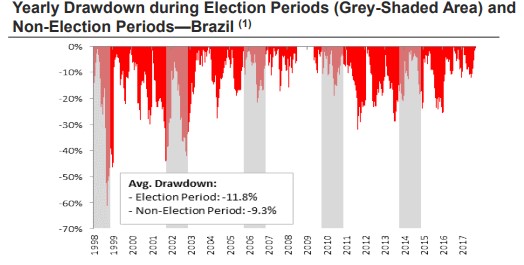

No gráfico seguinte, do mesmo relatório, podemos observar que o drawdown, dado que mostra a queda percentual do índice de um pico até o fundo seguinte, é maior em anos de eleição, em comparação a anos sem o evento.

Olhando para estudos similares sobre o mercado americano, é possível observar evidências semelhantes. Em estudo publicado pela Wells Fargo Investment Institute, o índice de Volatilidade Cboe VIX também tende a subir nos meses antecedentes à disputa presidencial. Outro estudo, de Nick Maggiulli, COO da Ritholtz Wealth Management, traz resultados apontando na mesma direção, sugerindo que as eleições presidenciais têm um impacto perceptível nos mercados.

É importante ressaltar outro ponto em comum entre os estudos mencionados: os impactos não parecem persistir depois das eleições. O aumento da volatilidade do mercado tende a desaparecer, e também não é estatisticamente tão significativo. Por isso devemos ter cuidado com a narrativa de que as eleições impactam os mercados.

Diante disso, como agir em relação a nossos investimentos em ano de eleições?

Não tente prever altos e baixos do mercado

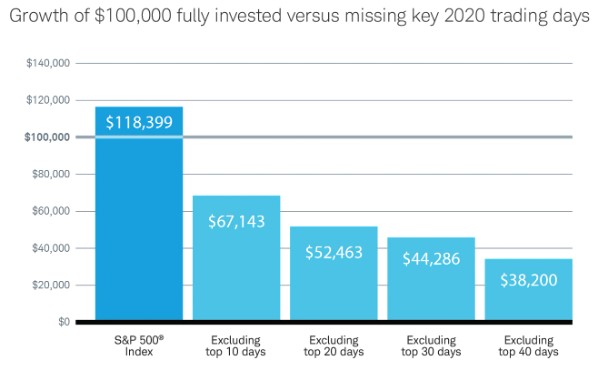

Olhando para o exemplo das eleições americanas de 2020, um ano muito volátil para se investir, muitos investidores ficaram tentados a sair do mercado. Mas um investimento de US$100.000 em 1º de janeiro de 2020 no mercado americano, que ficasse de fora dos dez principais dias de negociação, teria US$51.256 a menos até o final do ano do que se tivesse ficado investido o tempo todo.

Então não parece uma boa ideia ficar de fora do mercado aguardando a definição sobre quem será eleito para depois tomar a sua decisão. Quando decidir entrar, pode ser que já tenha perdido alguns dos melhores dias da recuperação.

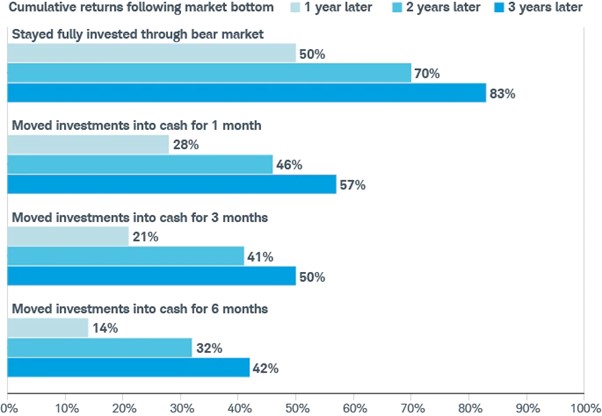

Essa dinâmica parece se estender para outras situações de mercados de baixa (bear market). O exemplo a seguir mostra como sair do mercado por um mês durante uma recessão pode prejudicar seriamente seus retornos.

Mas e se o mercado começar a cair porque está precificando que tal candidato irá vencer? Esse é um momento em que podemos aproveitar boas oportunidades em função da alta volatilidade.

A verdade é que não adianta querer fazer previsões em relação às cotações.

Embora esteja claro que as eleições presidenciais tendem a ter algum impacto no desempenho do mercado a curto prazo, se você deve fazer algo sobre eles é outra questão. Afinal, por que você faria ajustes em sua carteira com base no resultado de uma única eleição quando você tem décadas de investimento pela frente?

É claro que os presidentes podem afetar os mercados a longo prazo através de mudanças políticas, mas qual é a probabilidade de que essas mudanças políticas o impeçam de atingir seus objetivos financeiros?

Na verdade, o resultado mais provável é que você realize uma mudança drástica em sua carteira que acaba fazendo mais mal do que bem.

Para passar por momentos de incerteza como esse, com mais conforto e segurança, construa um portfólio diversificado com base na sua tolerância ao risco. Por isso, é importantíssimo conhecer seu nível de conforto com perdas temporárias, e entender que as classes de ativos se comportam de forma diferente e não deixe que o ruído atrapalhe seu plano de investimentos.

Porque a melhor coisa que você pode realmente fazer pelos seus investimentos em torno do dia da eleição, é não fazer nada. Pode ser difícil de acreditar, mas é verdade.

Mantenha o seu plano.

You must be logged in to post a comment.