Não tente acertar o bumbum da mosca

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Eu costumo dizer que casei por conta da minha reprovação na autoescola. Explico: estava pronta para dirigir e aproveitar o melhor da vida carioca com um carro. Porém, não passei no primeiro teste. Era meio que segredo, mas também não deu nem no segundo, nem no terceiro – a habilitação só veio, de fato, na quarta tentativa.

Quando fui reprovada pela primeira vez, o que poderia ter sido um dia de lamentação se tornou uma ida a um bar com amigos para esquecer a vergonha. Na ocasião, criei coragem e chamei o Vini, um menino muito tímido que já conhecia há algum tempo por conta da vida profissional, para ir com a gente tomar um chope.

Embora não trabalhássemos juntos, Vini e eu sempre nos demos bem. Tanto que no dia que pediu demissão do trabalho para encarar um novo desafio, ele me ligou pra contar. Da mesma forma, não pensei duas vezes e perguntei se ele não queria se juntar a mim e aos meus amigos no bar.

Aqui em casa, brincamos que se não fosse minha extrema falta de habilidade na direção, dificilmente as coisas iriam se convergir em algo tão incrível. Tampouco formaríamos a nossa família – uma das melhores coisas da minha vida, sem sombra de dúvidas.

Foi naquele dia que duas pessoas, que não eram tão próximas assim, se uniram pra nunca mais se separarem, apenas pelo fato de terem ido tomar um chope no bar e estarem expostas a uma situação.

No mundo dos investimentos, algo muito parecido acontece: no nosso dia a dia aqui na Spiti, a dúvida mais recorrente dos assinantes é sobre qual é o melhor momento para entrar numa determinada estratégia. E nada como recorrer às experiências vividas para poder responder com propriedade a algo que é tão pertinente para as pessoas.

De acordo com um estudo da consultoria Vanguard, o fato de um investidor ou uma investidora estar alocado ou alocada em determinada classe de ativo (asset allocation) explica boa parte dos retornos de sua carteira.

Como me disse uma vez Luiz Parreiras, gestor da Verde Asset, o sonho de todo gestor é o de sempre pegar o movimento de um ativo no preço mais barato possível e vendê-lo no preço mais caro, num movimento perfeito. Porém, se nem os gestores, que são profissionais capacitados e pagos para executar a tarefa, conseguem o feito com perfeição, talvez seja melhor adaptar a estratégia, certo?

Fiz uma simulação para te mostrar que talvez não seja tão importante focar no que muita gente chama de “acertar o bumbum da mosca”, pois dificilmente você vai acertar o melhor momento de entrada e saída – e pode acabar deixando dinheiro na mesa, justamente por perder altas da classe em que se investe.

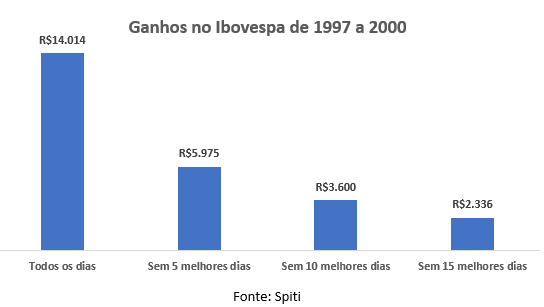

Vamos supor que uma pessoa tenha investido R$ 1 mil no Ibovespa no começo de 1997 e deixado seu dinheiro até o dia 19 de outubro de 2020. Ela teria atualmente algo próximo de R$ 14 mil.

Porém, se, ao tentar fazer algum tipo de especulação sobre o preço dos ativos, a mesma pessoa tivesse perdido os cinco melhores dias do Ibovespa, ela teria R$ 5,9 mil; se tivesse perdido os dez melhores dias, teria acumulado R$ 3,6 mil; e, se tivesse perdido os 15 melhores dias, teria hoje apenas R$ 2,3 mil.

É intrigante ver o impacto que apenas 15 dias pode ter em 23 anos de alocação, não é verdade? Para todos aqueles que perderam as 15 maiores altas, estamos falando de um retorno quase 90% menor do que o retorno do indicador.

Imagino que você deva estar pensando: “Carol, quanto exagero! Será que uma pessoa poderia perder todos os 15 melhores dias da Bolsa?”.

Difícil dizer, mas, por experiência própria, penso principalmente nisto: como não podemos prever com 100% de precisão o que vai acontecer com nossas vidas, tampouco com nossos investimentos, que tal se permitir ficar exposto ou exposta?

Como mencionei lá em cima, pode parecer bobagem, mas nem mesmo os gestores profissionais conseguem capturar 100% do movimento de uma classe de ativos, imagine repetir esse processo ao longo dos anos. Pra que focar, então, todos os esforços em fazer o famoso marketing timing dos ativos?

Tenha consciência de que estar posicionado ou posicionada e ir alocando seu dinheiro aos poucos, em pequenas parcelas, mas de maneira consistente ao longo do tempo, vão te ajudar muito mais no trabalho de construção do seu patrimônio.

Abraços,

Carol Oliveira

You must be logged in to post a comment.