Tentando decifrar a rentabilidade do setor automotivo

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Caros leitores, digníssimas leitoras: a dinâmica do setor automotivo no ano que passou (2021) foi de lucratividade para quase todos! Em linhas gerais, o pessoal passou os últimos anos chutando latinha para depois ter o direito de comer o filé-mignon!

E aí, para matarmos a nossa curiosidade sobre o quão lucrativo foi o setor, fizemos um “catadão” de alguns balanços que grupos de concessionárias publicaram (os de montadoras continuam sendo aquela caixa-preta de pandora)!

E qual foi a nossa primeira grata surpresa?

A primeira foi que conseguimos fazer uma análise de 21 balanços de grupos de concessionárias, dos mais diversos portes, desde empresas que tiveram receita liquida de R$ 600 milhões — como a BAMAQ, até uma ÁGUIA BRANCA com quase R$ 8 bilhões.

E antes que você me diga:

Sim… sabemos que a ÁGUIA BRANCA (entre outras) não é uma empresa 100% voltada para o setor de venda de carros.

E, sabendo disso, por qual motivo a incluirmos no estudo?

Bom… no caso da Águia Branca, apesar de sabermos que ela atua forte no ramo de transporte e logística, só no ano passado, investiram algumas centena”S” de milhões de Reais, comprando novas concessionárias. Da mesma forma que a recém surgida AUTOMOB entrou no nosso balaio. No caso da AUTOMOB, eles devem ter instalado o “mod gremlins” no seu jogo, e saltaram de algumas concessionárias para entrar no nosso TOP 5 de maiores grupos de concessionárias (em número de lojas) no Brasil.

Então, feita as devidas ressalvas, e tratando de forma apartada, vamos lá!

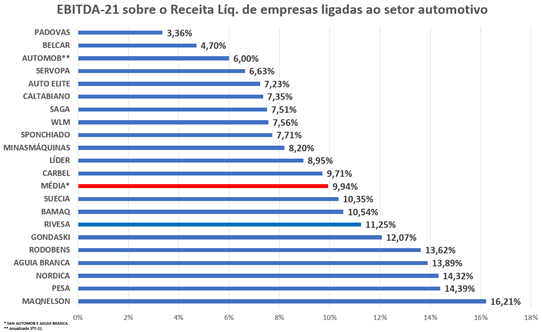

No ano santo de 2021, os 19 grupos (tirando AUTOMOB e Águia Branca) registraram EBITDA de singelos R$ 3,07 bilhões! O que impactou numa margem EBITDA (sobre a receita liquida) de quase 10%.

E no gráfico acima, já temos um corte perfeito da realidade das coisas! O grande ponto aqui é: quem está acima da média, como os grupos SUÉCIA; BAMAQ; RIVESA; GONDASKI; RODOBENS; PESA e MAQNELSON, tem como foco central trabalhar na revenda de “bens de capital”, como caminhões; máquinas agrícolas e linha amarela!

Lógico que essas empresas também possuem revendas de automóveis…mas, na média, não é o negócio central e, ali, só entram aqueles Bifes de Kobe. Como a RODOBENS, que tem mais de 15 concessionárias Toyota; ou como a BAMAQ que é um dos grandes vendedores de veículos PORSCHE, por exemplo.

Só coisa fina!

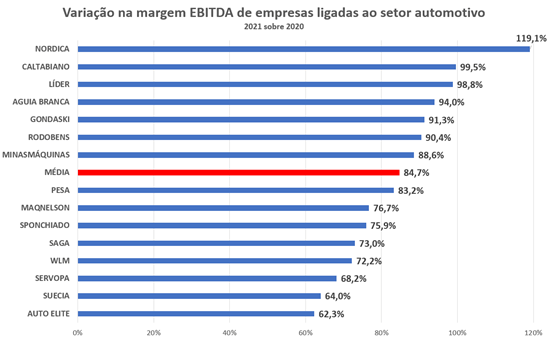

Mas o ano de 2021, não foi só “bom assim” para os revendedores de veículos. Ele foi “du carvalho”! Basicamente, eles quase dobraram o seu EBITDA, se comparado com o ano de 2020.

Mas qual foi o grande pulo do gato? Na verdade, o ano de 2021 teve dois grandes fatores: o primeiro, foi que o aumento da lucratividade dos grupos de concessionários ocorreu em grande parte pela redução do capital de terceiros em suas operações.

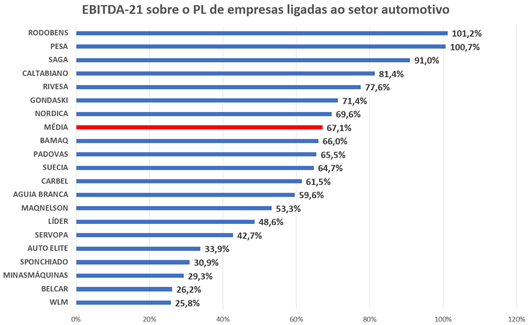

Quando verificamos o EBITDA sobre o Patrimônio Líquido (para saber o resultado da atividade da empresa sobre os seus recursos próprios), nota-se que em alguns grupos esse índice é superior a 100%, sendo que a nossa média é de 67%.

Ou seja, quanto menor a minha dependência dos bancos (linhas de crédito) para a minha operação, melhor foi o meu resultado!

Então quer dizer que todo mundo do setor veio ganhando dinheiro?

Não é bem assim… tanto que vamos para o nosso segundo ponto, e o mais importante! A grande sacada de todos os grupos que apontamos, foi uma forte redução do SG&A, frente àquelas empresas menores.

Para você entender o conceito de empresas menores, todas as empresas acima possuem dezena”S” de concessionárias, as menores seriam aquelas com até 5 lojas, por exemplo.

Nos EUA, existe um estudo que mostra que o GAP do SG&A, entre os grupos de concessionárias de capital aberto e as empresas privadas, que era de 2 pontos percentuais em 2019, saltou para quase 10 pontos neste ano. Então, em terras tupiniquins, é de se imaginar que esse resultado possa ter sido maior ainda! E, medidas como essa, geram resultado na veia!

E essa redução de SG&A foi fortemente atrelada a uma “diluição de custos”. Como assim? Lembram que mencionamos no começo do texto, que grupos como ÁGUIA BRANCA fizeram aquisições na casa de centena”S” de milhões de Reais, ou que o pessoal da AUTOMOB (SIMPAR) instalou o “mod gremlins”, na sua operação?

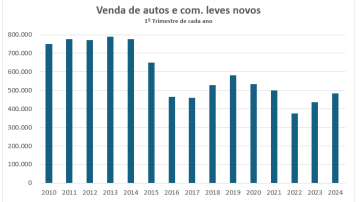

Então… a tendência/dinâmica do setor automotivo é pelo achatamento de margens. E aí, as empresas menores do setor, tenderão a sofrer bastante – sendo que boa parte delas, num cenário de médio prazo, tenderão a desaparecer ou então serem adquiridas pelas maiores.

Para vocês entenderem o tamanho destes grupos que mencionamos nos gráficos, veja, por exemplo, a RODOBENS, que possui 26 concessionárias Mercedes-Benz caminhões e outras 19 concessionárias de automóveis da Toyota, Hyundai e Mercedes-Benz automóveis. É um grupo “médio-grande” com 45 lojas.

A tendência dos grupos de concessionárias é para este caminho/tamanho para escalonar todo o seu SG&A e assim garantir o resultado da companhia.

E aí fomos conversar com alguns destes grupos para entender melhor qual é a visão deles.

Primeiro conversamos com o José Braz Neto, lá do Grupo Líder. No nosso levantamento o Grupo Líder entrou no nosso TOP 5 de maiores grupos com receita líquida de quase R$ 2,7 bilhões em 2021.

O Grupo Lider atua há 65 anos nos segmentos de transporte rodoviário, concessionárias de veículos, consórcio, seguros e, mais recentemente, com plataforma de negócios e carros por assinatura. Além disso, eles possuem mais de 70 lojas e aumentando.

Perguntamos o motivo do crescimento do grupo nos últimos anos e o Braz Neto nos disse:

“…Nos últimos anos, passamos por uma transformação com o objetivo de dar mais protagonismo aos colaboradores, automatizando processos e buscando maior otimização dos recursos nas áreas de marketing, finanças, contabilidade, TI, Vendas e Pós Vendas…”

A filosofia de trabalho do grupo Líder bate de encontro daquilo que sempre apontamos. Redução/Otimização de custos em todas as áreas e foco naquilo que será o futuro do setor, como carros por assinatura e Pós-Venda.

E o que ele não nos falou?

O grupo se focou em praças interioranas. Eles atuam fortemente nos estados do Rio de Janeiro; Espírito Santo; Minas Gerais e mais recentemente estão entrando no Paraná.

Vou exemplificar: Concessionárias Fiat, possuem 8 e todas são no interior. Da Chevrolet, são 18, sendo que 14 estão fora da capital. E assim vai… Ou seja, conseguiu dobrar o seu EBITDA em 2021 trabalhando fortemente no interior, onde grande parte do dinheiro circula.

Pegando um grupo “menor”, mas com mais estrada no mercado, conversamos com o grupo SERVOPA lá do Paraná, que atua no setor desde 1955. Segundo o seu Diretor Superintendente, Eustache Jean Tsiflidis Junior:

” O Grupo vem investindo fortemente em processos e sinergias operacionais, trazendo mais eficiência a todas as suas 42 operações de distribuição de veículos e ao Consórcio Servopa…”

O Eustache vem reforçar a mesma filosofia/conceito que o José Braz implementou lá no Grupo Líder. As sinergias operacionais serão a grande dinâmica do setor para os próximos ciclos.

Aqui o que faltou o Eustache reforçar foi que, como o grupo se focou preferencialmente no estado do Paraná (ele também atua no Rio Grande do Sul), e o nome SERVOPA virou tipo um “TOP OF MIND” no estado, agregaram muito valor ao nome do grupo que deve ser um dos mais antigos do Paraná em atividade.

Além disso, possuem o CONSÓRCIO SERVOPA, o que gera novas receitas, já que possuem 42 concessionárias para vender o seu produto.

E, finalizando esse tema “SINERGIA”, conversamos também com Libano Barroso, que é o CEO do grupo RODOBENS.

Aí o Libano, foi um pouco mais além…

Se 2021 foi “o ano”, 2022 (até setembro) está sendo 19% melhor!

No grupo RODOBENS, o crescimento é resultado de um amplo portfólio de produtos e serviços, divididos entre financeiros (Consórcios, Empréstimos e Financiamentos, Seguros, Locação de Veículos, Leasing Operacional e Financeiro) e automotivos (Veículos Novos, Veículos Usados, Produtos e Serviços de Pós-Venda).

Ramo automotivo representa 48%, e os serviços financeiros, 52%.

Segundo ele: “…Operamos de forma sinérgica com um ecossistema integrado de soluções que permite o cross-selling em momentos estratégicos do ciclo de vida dos nossos clientes…”

O interessante aqui foi o termo que o Libano apontou: “cross-seling”. Perceba que o início de tudo no grupo foi com uma concessionária, há 70 anos atrás. Mas o grupo conseguiu criar um ecossistema: seja com a sua seguradora; administradora de consórcio; banco ou qualquer outra empresa do grupo; para reter o cliente dentro do seu universo.

Ele consegue se monetizar durante toda a jornada do cliente de carro ou de caminhão.

Mas apesar do grupo possuir um braço financeiro, o ramo automotivo vem se saindo melhor! Lembra que ele falou que a companhia está com crescimento de quase 19% neste ano? O Automotivo registrou alta superior a 24%, e o braço financeiro com evolução de 14%.

Por fim, conversamos com o pessoal da DBK, que é a única empresa de assessoria de concessionários em processo de M&A, que por consequência, já realizou diversos negócios com vários daqueles 21 grupos que listamos.

O José Guilherme – que é o sócio da empresa, nos disse:

“…Temos observado um movimento relevante de consolidação do mercado puxado, principalmente, pela Automob (SIMPAR). Mas a busca por alavancagem operacional – e para alocação do excesso de caixa gerado pelas operações nos últimos dois anos – têm motivado vários grupos de concessionárias a ampliar sua rede através da aquisição de concessionárias isoladas ou de grupos menores..”

Como os últimos dois-três anos foram excelentes, para os concessionários, do ponto de vista financeiro o José Guilherme imagina que:

“…O momento de saída do negócio é muito bom, os Valuations estão bem esticados pois costumam ser baseados em múltiplos de EBITDA – e os números dos últimos dois anos foram, para muitas marcas, os melhores da história recente do Brasil…”

Finalizando: O negócio de revender veículos é bom, desde que você seja um grupo médio. Caso contrário, as imposições feitas pelas montadoras tenderão a corroer o seu negócio.

Enfim… tem muita água para passar debaixo dessa ponte!

You must be logged in to post a comment.