O que o governo fez com o nosso dinheiro?

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

*Eduardo Miki Watanabe

O dinheiro talvez seja um dos temas mais polêmicos da Economia. Cada escola de pensamento tem a sua teoria, e a da Escola Austríaca foi brilhantemente explicada por Murray Rothbard no livro O que o governo fez com nosso dinheiro?

Através de uma narrativa simples e didática, Rothbard explica a história do dinheiro e como o controle do governo sobre ele explica porque o governo controla toda a economia.

Rothbard conclui que a coerção governamental, tanto no campo monetário como em outros, não produz ordem, mas sim conflito e caos.

As características do dinheiro em uma sociedade livre

Por que surgiu o dinheiro? Antes de respondermos, precisamos voltar no tempo e entender alguns princípios básicas da teoria econômica “austríaca”. O primeiro é que pessoas diferentes tem preferências diferentes, ou seja, um mesmo item, digamos, um peixe, é valorizado de forma diferente por pessoas diferentes.

O segundo é que as preferências das pessoas variam dependendo de sua condição, ou seja, a mesma pessoa valoriza um item de forma diferente frente às condições do momento. Uma garrafa de água no deserto é certamente mais valorizada que um copo de água no conforto de seu apartamento.

Portanto, como as pessoas valorizam itens diferentes de forma diferente, trocam entre si para sair de uma situação de menos conforto para uma situação de maior conforto. E todos se beneficiam em uma negociação no livre mercado.

Contudo, trocas diretas são bastante difíceis pelo fato de certos itens não serem tão comercializáveis. O cálculo matemático se torna difícil quando, por exemplo, a pessoa A produz ovos e a pessoa B, sapatos, e A quer um terno?

E, dessa forma, surgiram as trocas indiretas, em que um item amplamente aceito pelas pessoas é utilizado como moeda de troca. E isto é o dinheiro: moeda de troca escolhida pelo livre mercado para realizar trocas indiretas.

Diversos itens já foram utilizados como dinheiro ao longo da história: tabaco, na Virgínia colonial; açúcar, nas Índias Ocidentais; sal, na Etiópia; cobre, no Antigo Egito. E, de forma mais recente, ouro e prata.

O dinheiro não possui valor intrínseco: seu valor é seu poder de compra para consumo. O que determina seu preço é sua oferta de unidades no mercado e a demanda do livre mercado por ele. Portanto, um aumento na quantidade de dinheiro no mercado não deixa a sociedade mais rica. Os preços se ajustam conforme a oferta e a demanda por ele.

Contudo, portar ouro, seja ele cunhado ou bruto, é pouco prático e incômodo. Assim, surgiram “armazéns” de ouro (bancos), que cobravam uma taxa para armazená-lo. Esses emitiam recibos de armazenagem (cédulas) que poderiam ser transferidos entre pessoas, tornando-se substitutos monetários do ouro.

O grande problema ocorreu quando esses “bancos” passaram a emprestar o ouro de seus clientes em custódia para terceiros. Desta forma, criavam dinheiro do nada, pois esse empréstimo se dava através da emissão de pseudocélulas que não eram mais 100% lastreadas em ouro.

A interferência do governo na moeda

O dinheiro é o sangue de toda a economia, possibilitando todas as transações. Quando governo assume o controle do sistema monetário de um país, adquire um enorme poder para si.

O processo não ocorre de forma repentina, pois senão o povo poderia identificar facilmente as reais intenções do governo e assim protestar. Ocorre em doses homeopáticas, em pequenas intervenções no livre mercado, até não ser mais possível voltar atrás.

Mas por que o governo busca aumentar seu poder? Assim como qualquer pessoa ou entidade, muitos governos também buscam aumentar suas receitas. Só que, diferentemente das outras entidades que têm que produzir e vender seus bens, o governo obtém suas receitas ao tributar bens e serviços da população. No entanto, aumentar tributos é uma medida impopular, e o governo busca outra forma para aumentar suas receitas: a inflação.

A inflação acontece justamente através dos armazéns de dinheiro (bancos), que criam recibos (cédulas) sem lastro em ouro (falsificação). E ela tem efeitos nefastos na economia: os primeiros que se beneficiam são justamente os falsificadores do dinheiro, que o gastam com o poder de compra antigo. À medida que esse dinheiro falsificado é gasto na economia, os preços se reajustam e o poder de compra diminui.

Como o processo é lento, alguns se beneficiam, outros são prejudicados. E os últimos que sentem o efeito da inflação são as pessoas de renda fixa (professores, aposentados, pensionistas).

A inflação reduz o poder de compra do dinheiro, o que, por sua vez, gera um incentivo a consumir enquanto o poder de compra é maior. Além disso, ela impede o cálculo econômico dos empreendedores, pois não é possível distinguir um aumento real de um aumento artificial, produto da inflação.

O governo iniciou seu controle sobre o sistema monetário pela cunhagem, proibindo-a de ser feita por entidades privadas. Em seguida, fez a substituição monetária, desvinculando o peso do ouro da unidade de papel-moeda e, por fim, institucionalizou o “curso forçado”, em que concede o privilégio de os bancos aceitarem pagamentos em papel-moeda.

Mesmo assim, havia ainda três grandes limites ao controle do governo sobre a inflação: i) O limite de clientes de cada banco; ii) O limite de clientes no sistema monetário; e iii) A confiança da população em seus bancos.

O primeiro passo para remover esses limites foi a “suspensão da restituição em espécie”, ou seja, os bancos não eram mais obrigados a devolver ouro em troca dos recibos de seus clientes. Uma “licença para roubar”. Essa medida garante a inflação do sistema, mas não o controle do governo sobre a inflação. Por isso, ele criou outra medida: a criação dos bancos centrais.

O banco central surgiu como um grande selo de confiança para a população. Com o monopólio sobre a emissão das cédulas monetárias e a missão de ser o “banco dos banqueiros” e regular a atividade bancária, a população acreditou nesse discurso e, paulatinamente, abandonou o ouro em troca do papel-moeda.

Só que isso aumentou o poder do governo. O BC passou a gerenciar a inflação por meio de dois artifícios: o controle sobre a emissão de moeda através da impressão e compra de ativos no mercado e o controle sobre a taxa do compulsório – taxa que os bancos privados têm que manter de reserva em seus cofres.

Como consequência da falsificação monetária devido à inflação controlada realizada pelos bancos, aconteceu o inevitável: pelo fato de não ser mais possível a plena restituição do papel-moeda em ouro, que ainda era feita como remuneração entre países, os governos abandonaram o ouro de forma irreversível, adotando moedas fiduciárias. Nos Estados Unidos, houve até confisco de ouro para evitar a análise da desvalorização do dólar frente ao ouro.

Quem acha que a história contada por Rothbard é ficção, está enganado. Toda sua teoria foi desenvolvida a partir de acontecimentos reais de nosso mundo.

O padrão-ouro clássico vigorou até 1914. Neste padrão, cada moeda nacional (dólar, libra etc.) era simplesmente um nome dado para um determinado peso de ouro, com taxas fixas de conversão. Uma única moeda facilitava o comércio, os investimentos e as viagens entre os países que adotavam esse padrão.

Apesar de haver monopólio governamental sobre a cunhagem, leis de curso forçado para a moeda nacional e um setor bancário inflacionário, o padrão ouro-clássico foi o melhor sistema monetário que o mundo já teve. Infelizmente, a inflação monetária promovida pelos governos para financiar a I Guerra Mundial obrigaram os países a abandonar esse padrão.

No período entre guerras, tentou-se voltar ao padrão ouro-clássico nos níveis de conversão pré-guerra, mas isso foi inviável frente à inflação galopante. Após a II Guerra Mundial (1944), adotou-se o padrão ouro-dólar, denominado Bretton Woods, em que apenas o dólar poderia ser convertida em ouro. No entanto, essa restituição só poderia ser feita por governos estrangeiros, já que o acúmulo de ouro físico pelos cidadãos fora proibido pelo governo americano na década de 1930.. Bretton Woods perdurou até 1971 quando os Estados Unidos deram calote no mundo, dado que era impossível converter dólares americanos em ouro por causa do excesso de dólares no mercado, produto de 30 anos de inflação.

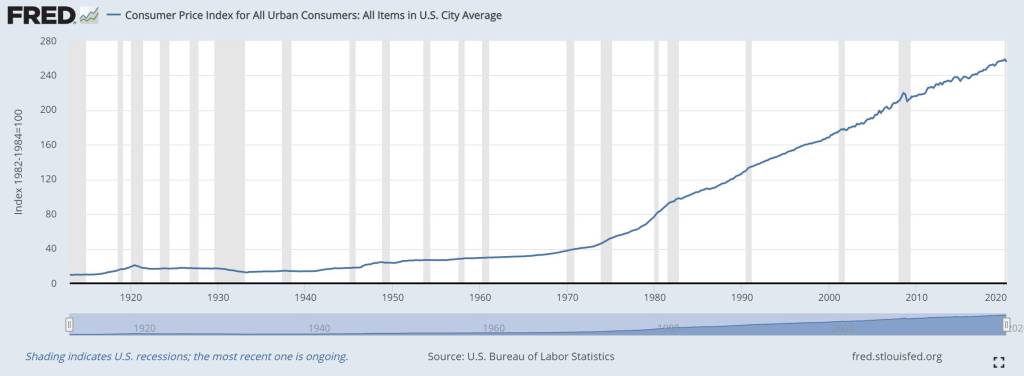

Após Bretton Woods, entramos no mundo das moedas fiduciárias, e hoje temos bancos centrais inflando o mundo como nunca antes visto para “amenizar” as crises produzidas pelos ciclos econômicos. O gráfico abaixo mostra o índice de preços ao consumidor (CPI – Consumer Price Index) dos Estados Unidos desde os anos 1910. Nele se pode ver dois pontos de inflexão, nos anos 1940 (início de Bretton Woods) e 1970 (fim do padrão-ouro).

Na crise de 2008, os bancos centrais adotaram medidas recordes de afrouxamento quantitativo. Agora, em tempos de coronavírus, repetem-se os afrouxamentos quantitativos em níveis ainda maiores do que em 2008. O Federal Reserve, por exemplo, anunciou uma injeção de US$ 2.3 trilhões na economia. Resta saber quando esse sistema irá colapsar, dando início a uma nova fase na história do dinheiro.

*Eduardo Miki Watanabe é associado do IFL-SP. Graduado em engenharia mecânica pela Poli-USP e com MBA pela Tuck School of Business, Eduardo iniciou sua carreira em consultoria e atualmente atua como gerente de Inteligência Artificial e Analytics na QMC Telecom

You must be logged in to post a comment.