O que tem para hoje

Importante: os comentários e opiniões contidos neste texto são responsabilidade do autor e não necessariamente refletem a opinião do InfoMoney ou de seus controladores

Paulo Guedes, é sabido, tem certa obsessão com R$ 1 trilhão. Durante a campanha, jurava obter tal quantia por meio de um agressivo programa de privatizações, tão agressivo que permanece até hoje enjaulado.

Também R$ 1 trilhão era a economia que obteria com a reforma da Previdência. Valor que, segundo o ministro, seria usado para financiar a transição para um regime de capitalização, muito embora diversos economistas apontassem que a reforma permitiria apenas manter o crescimento do gasto previdenciário em linha com a expansão econômica, em vez de superá-la por larga margem.

Era, portanto, questão de tempo para que o número mágico reaparecesse no contexto da guerra à Covid-19.

Segundo o ministro, “os programas já passaram dos R$ 800 bilhões e possivelmente vão chegar a quase R$ 1 trilhão ao longo das próximas semanas ou meses”.

Muita gente, à luz disso, deve estar se perguntando como seria possível gastar tanto, dado o péssimo estado das contas públicas no país.

A resposta é que o número ministerial mistura coisas que devem ser contadas à parte, além de contabilizar despesas que ocorreriam de qualquer forma ao longo do ano, mas que foram antecipadas.

Minha estimativa é que o impacto fiscal das medidas anunciadas é grande, mas bem menor do que dado a entender pelo ministro. Ficaria na casa de R$ 200 bilhões, cujas consequências examinarei mais à frente.

É preciso distinguir, em primeiro lugar, as medidas anunciadas pelo Banco Central.

O valor, de fato, é elevado. Mas elas terão impacto na oferta de liquidez aos bancos, esperando-se que tais recursos venham a se tornar empréstimos que possam sustentar as empresas nos próximos meses.

Nesse sentido, o BC reduziu o montante que os bancos têm que manter depositado junto à autoridade monetária (“compulsórios”), criou novas modalidades de créditos aos bancos, bem como os permitiu captar adicionalmente com garantias, o que deve facilitar a vida das pequenas e médias instituições bancárias.

Além disso, reduziu requerimentos de capital, o que permite que a expansão do crédito, se houver, não seja impedida pelo mínimo de capital que bancos precisam manter (quanto maior a relação entre capital e empréstimos, mais sólido é o banco, ao mesmo tempo que sua capacidade de emprestar se torna menor).

Tais medidas não têm qualquer impacto sobre as contas públicas, ao menos não em impactos diretos. Em tese, elas estimulariam a oferta de empréstimos, mas, como se diz, levar o cavalo à água é uma coisa; fazê-lo beber é algo bem diferente.

De qualquer forma, são medidas corretas e as possíveis no atual marco legal, que não permite que o BC ofereça crédito a instituições não-financeiras. Com a aprovação de emenda constitucional, já em discussão no Congresso, o BC poderá desempenhar papel mais ativo nessa frente.

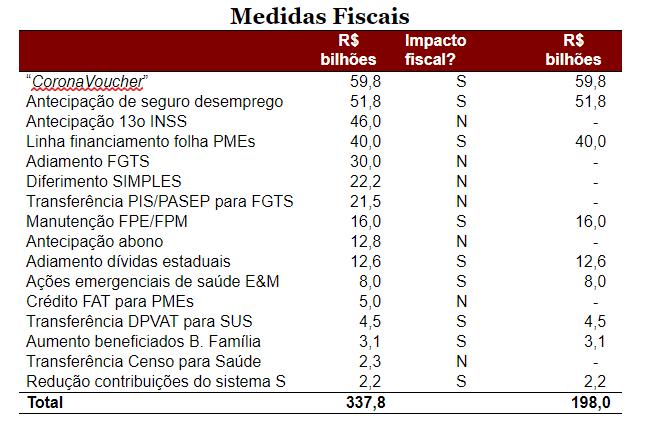

Já outro conjunto de iniciativas, resumido na tabela abaixo, transita, de alguma forma, pelo orçamento público, representando aumento de gastos ou redução de tributos, quando não linhas de crédito bancadas pelo Tesouro Nacional.

Algumas delas, porém, como alertado acima, não representam novos gastos, nem redução de tributos, apenas antecipações de gastos que seriam realizados mais tarde no ano (como a antecipação do 13º salário aos beneficiários do INSS, R$ 26 bilhões), ou diferimento de impostos.

Isso não significa que não sejam medidas adequadas. Pelo contrário, devem ajudar famílias e empresas em momentos difíceis como o que vivemos, mas não representam “dinheiro novo”.

Assim, muito embora tais iniciativas montem a quase R$ 340 bilhões, minha estimativa de impacto fiscal adicional (não é perfeita: estou aberto a sugestões e correções) sugere um número pouco inferior a R$ 200 bilhões, que, reforço, não é nada trivial.

De fato, a meta original para o resultado primário, isto é, sem o pagamento de juros, para 2020 era pouco inferior a R$ 125 bilhões negativos (ou seja, déficit primário).

Somado à estimativa acima (da qual deduzimos a linha de crédito do Tesouro, R$ 40 bilhões, depois adicionada à dívida pública) e à perda de receitas tributárias da União na casa de R$ 150 bilhões por força da queda da atividade econômica, o déficit primário ficaria ao redor de R$ 430 bilhões.

Já o déficit total deve superar R$ 700 bilhões, sem considerar a possível queda das receitas tributárias de estados e municípios, que podem adicionar algo como R$ 50-60 bilhões.

Dado que a dívida bruta do governo geral alcançava R$ 5,5 trilhões no ano passado (pouco mais de 75% do PIB), é bem possível que, ao final desse ano, se encontre próxima a R$ 6,3 trilhões, 89% do PIB.

Em contraste, segundo o Prisma Fiscal, a mediana do valor esperado para a dívida bruta em 2020 no começo do ano apontava para 78% do PIB, 11 pontos percentuais inferior à nossa projeção.

Noto que esses números estão sujeitos a mudanças à medida que o cenário clareie, mas acredito que dão uma noção razoável da magnitude do problema que enfrentaremos quando a crise sanitária for, como esperamos e torcemos, superada.

Não se trata, repito, de motivo para não fazer o que se afigura necessário para vencer a guerra, mas de entender que haverá consequências a serem enfrentadas num futuro nada distante.

Mais do que nunca precisaremos de uma liderança política capaz para conduzir o país; desnecessário dizer, não é o que temos no menu para hoje…

You must be logged in to post a comment.