Publicidade

Nas últimas duas semanas, a pesquisa Focus trouxe uma novidade um pouco incômoda: a mediana das expectativas de inflação dos analistas que enviam suas projeções para o Banco Central (BC) atingiu 3,6%, acima, portanto, da meta de inflação para 2022, ainda que a diferença seja minúscula.

Isso gera alguma preocupação, não com a magnitude do desvio em si, mas – dado que o BC se encontra em modo de aperto monetário (embora partindo de níveis bastante reduzidos da Selic) e tem tempo de sobra para calibrar sua política – com a leitura que analistas fazem da situação.

Com 20 meses ainda pela frente, seria de se esperar que o BC fosse plenamente capaz de ajustar sua postura de tal forma que a melhor aposta para a inflação de 2022 fosse exatamente a meta.

Continua depois da publicidade

Cabe, porém, a pergunta: quão precisas são as projeções compiladas pelo Focus?

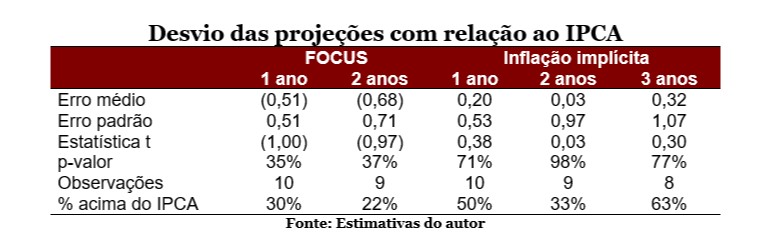

Não muito. De 2011 a 2020 (projeções feitas ao final de cada ano anterior, isto é, de 2010 a 2019), o Focus subestimou em média a inflação do ano seguinte em cerca de 0,5 ponto percentual e perto de 0,7 ponto percentual a inflação dois anos à frente, como resumido na tabela abaixo.

Ao contrário, portanto, do que afirma a visão que atribui a analistas de mercado “mão pesada” nas projeções, para forçar o BC a manter a taxa de juros mais elevada do que o necessário, estes tendem a ser mais otimistas com o desempenho da inflação do que a realidade impiedosa.

Continua depois da publicidade

Em apenas 30% das observações (não muitas, como se vê acima), as projeções ficaram acima do IPCA, percentual que cai para 22% quando o foco de move para as previsões dois anos à frente.

Não é apenas esse o problema. Sua dispersão (erro padrão) é também considerável, conforme sugerido pela tabela. Se fosse um torneio de tiro ao alvo (pensando bem, se parecem), as marcas, como regra, ficariam bastante distantes do centro.

Ficariam, aliás, tão distantes que não seria possível distinguir se há de fato uma subestimação persistente da inflação, ou se, de forma mais simples, a própria falta de precisão dos tiros nos dá a impressão de um viés para baixo.

Continua depois da publicidade

Um teste estatístico básico sugere não haver tal viés (em “estatisquês”, não podemos rejeitar a hipótese de ausência de viés), muito embora o tamanho reduzido da amostra não nos dê grande confiança quanto à capacidade do teste de distinguir a subestimação da falta de precisão.

Alternativamente ao Focus, podemos utilizar as estimativas obtidas a partir da comparação das taxas nominais de juros pagas pelos títulos do Tesouro Nacional com as taxas reais (isto é, dos títulos indexados ao IPCA, as NTN-Bs), também conhecidas como “inflação implícita”.

É bom deixar claro que, apesar da relativa simplicidade do cálculo, do ponto de vista teórico não há razão para crer que a “inflação implícita” seja uma previsão não-viesada da inflação, por motivos que não cabem no presente texto (há prêmios de risco tanto no sentido de subestimar a inflação como de superestimá-la).

Continua depois da publicidade

De qualquer forma, comparamos também o desempenho dessa medida, sempre calculada ao final de cada ano, para um, dois e três anos à frente. Os resultados se encontram na tabela acima.

Para nossa amostra, a inflação implícita ficou em média acima do IPCA um ano à frente (0,2%), quase igual ao IPCA dois anos à frente (erro de 0,03%) e acima (0,3%) no horizonte de três anos, desempenho aparentemente melhor que o Focus, notando que a dispersão é maior para horizontes mais longos, isto é, quanto mais distantes no tempo, mais espalhados são os tiros ao redor do alvo.

O mesmo teste estatístico sugere que o erro é indistinguível de zero, como no caso anterior, embora os p-valores mais altos indiquem maior confiança com relação ao achado. Vale o mesmo reparo sobre o tamanho reduzido da amostra.

Continua depois da publicidade

De qualquer forma, apesar das razões teóricas, o desempenho da inflação implícita parece melhor que o do Focus, talvez porque erros quanto a esta projeção são custosos, já que o operador que estiver na ponta equivocada perderá dinheiro, forçando a reavaliações mais frequentes.

Se isto for verdade, o que dizem os indicadores?

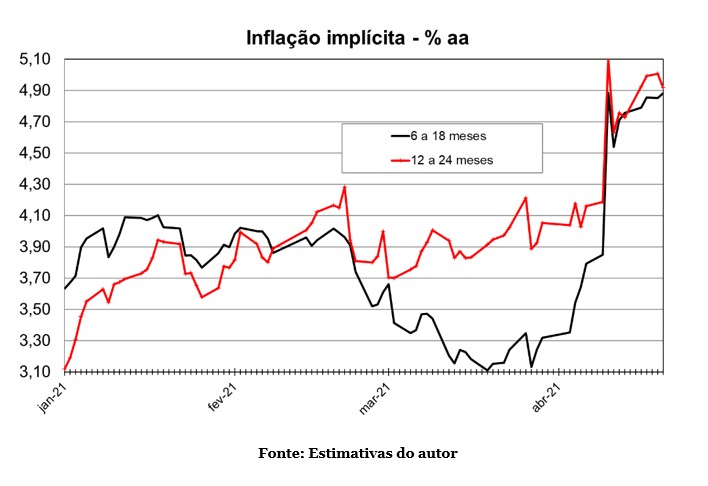

Apresento dois no gráfico abaixo: uma medida de inflação de 6 a 18 meses à frente (ou seja, de outubro de 2021 a outubro de 2022) e outra de 12 a 24 meses à frente (de abril de 2022 a abril de 2023), como forma de evitar o “contágio” da inflação elevada dos próximos meses, ainda afetados pelo binômio dólar-preços de commodities.

Houve, como se vê, revisão considerável do fim de março para cá, principalmente no que se refere ao período mais curto (que pode ser influenciado pela mudança do mês).

De qualquer forma, ambos os indicadores apontam para inflação próxima a 5% nos horizontes acima definidos e, consequentemente, também perto deste valor para 2022.

Obviamente, por tudo que foi dito acima, não se trata da palavra final acerca da inflação de 2022, mas de um sinal de alerta.

Caso as expectativas continuem a se desviar da meta, o plano de voo original do BC, a normalização “parcial” da política monetária (elevar a Selic, mas mantendo a taxa real de juros abaixo de 3% ao ano), pode ser comprometido.

Não é (ainda) o final do mundo. Mas a piora do cenário inflacionário ocorreu muito antes e bem mais rápido do que eu esperava há não muito tempo. Parabéns aos que enxergaram o problema lá atrás.

You must be logged in to post a comment.