Publicidade

Em sua última reunião, que parece ter ocorrido anos atrás, o Comitê de Política Monetária (Copom) anunciou que, para o encontro de março, antevia “como mais adequada (…) a redução do ritmo de ajuste da taxa básica de juros”.

O recado foi entendido como indicação de aumento de 1 ponto percentual na meta para a taxa Selic, que passaria assim a 11,75% por ano. Meu entendimento então em nada diferia da visão consensual de mercado. O mundo, todavia, mudou e mudou para pior.

Preços de commodities dispararam no mercado internacional e, mesmo com certo fortalecimento do real face ao dólar, os preços medidos em moeda local também subiram, como ficou claro na questão dos combustíveis.

Continua depois da publicidade

A inflação esperada para 2022, capturada pela pesquisa Focus, saltou de 5,7% para cerca de 6,5% e novas revisões para cima não deveriam surpreender ninguém.

Caso se limitasse à forte revisão da inflação esperada para 2022, o problema, do ponto de vista circunscrito à decisão do Banco Central (BC) sobre a taxa de juros, não seria particularmente complicado.

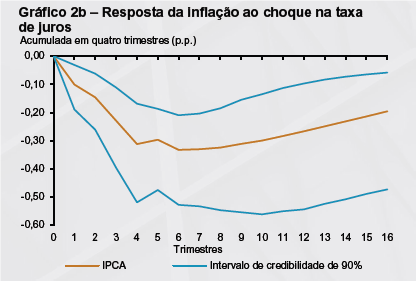

Afinal de contas, o BC já havia deixado claro no mês passado, que seu foco já estaria mudando para 2023, como, aliás, deve anunciar formalmente esta semana, tendo em vista a relativamente longa defasagem entre alterações na taxa de juros e a resposta da inflação, conforme ilustrado pelo gráfico abaixo.

Continua depois da publicidade

Fonte: Relatório de Inflação (Dezembro 2021)

Dito de outra forma, se o impacto se limitasse à inflação de 2022, o BC não precisaria alterar o plano de voo sugerido na reunião de fevereiro, provavelmente aumentando a taxa de juros conforme o esperado agora em março e encerrando o ciclo de aperto monetário com a Selic na casa de 12,25-12,50% ao ano.

Não é, porém, o caso. As expectativas de inflação para 2023 também subiram, num primeiro momento de 3,5% para 3,7%, assim como ocorreu no que se refere a 2024, de 3% para 3,15%.

Obviamente, o número preciso importa menos do que o sentido do movimento. Mesmo a 21 meses do final de 2023 (e 33 do final de 2024), tempo mais que suficiente para a operação da política monetária, analistas não parecem acreditar na capacidade do BC recolocar a inflação na meta.

Continua depois da publicidade

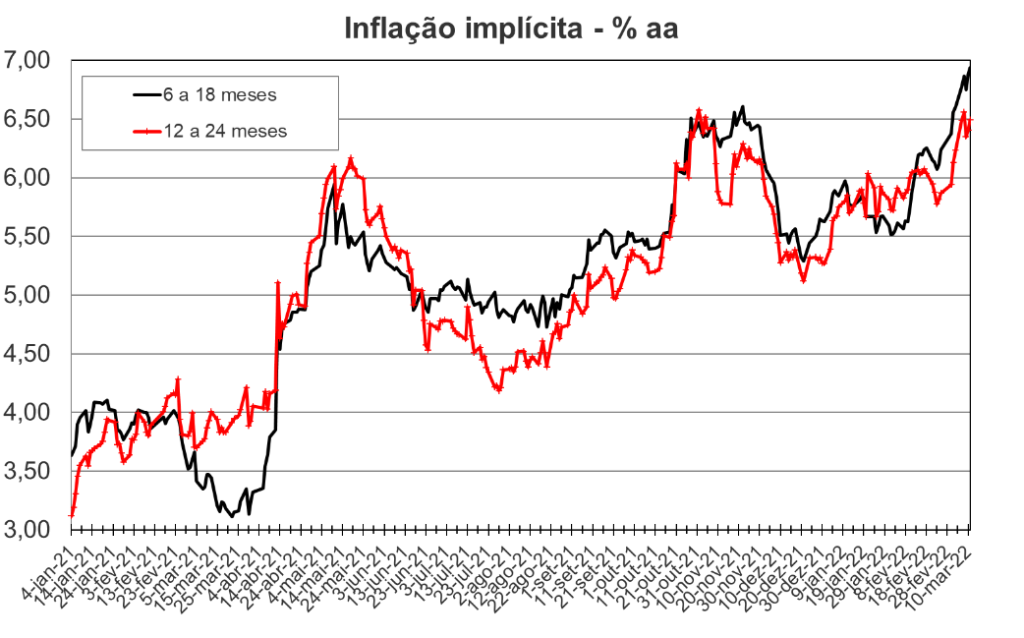

Isto é reforçado pelo mercado de renda fixa, cuja projeção implícita de inflação para o horizonte 12 a 24 meses à frente (portanto pouco afetado pelos efeitos correntes) subiu de 5,5-6,0% no começo de fevereiro para a vizinhança de 6,5% na semana passada.

Fonte: Autor com dados da ANBIMA

Não conhecemos ainda as projeções atuais de inflação do próprio BC para o ano que vem, que em fevereiro se encontravam em 3,2%, pouco acima da meta. Numa primeira aproximação, mesmo levando em conta a premissa de um aperto monetário maior que o então esperado (a Selic no final do ciclo atingindo 12,75% ao ano contra 12,0% ao ano), a projeção do BC deve superar a esperada em fevereiro, atingindo 3,3-3,4%.

Isto significa um ciclo ainda mais intenso. Obviamente, o tamanho do ciclo de aperto não determina precisamente a velocidade: o BC tanto pode optar por passos menores e um ciclo mais longo, como por passos maiores e um ciclo mais curto.

Continua depois da publicidade

Dada a intensidade do choque e os sinais de descolamento das expectativas da meta, mesmo em prazos mais longos, a escolha ótima me parece algo mais alinhado com a segunda alternativa.

Um movimento mais decisivo agora ajudaria a conter tal descolamento, contribuindo para uma ancoragem mais firme das expectativas e, portanto, desinflação menos custosa do que no caso de expectativas ainda mais distantes da meta.

Haveria, é bom que se diga, certo custo em termos de reputação devido ao desvio com relação à sinalização de fevereiro, mas, dada a mudança drástica de cenário, não é muito distinto do ocorrido em outros momentos, como, por exemplo, quando do agravamento da crise sanitária no segundo trimestre de 2020.

Continua depois da publicidade

Ao final das contas, trata-se de pagar custo relativamente baixo em troca de uma probabilidade maior de impedir o descolamento das expectativas. Num mundo pior, só nos resta escolher a alternativa que esperamos ser menos dolorosa.

You must be logged in to post a comment.