Publicidade

A equipe de análise da XP de energia e saneamento revisou suas estimativas e preços-alvo para 2024 na cobertura de empresas do segmento de geração de energia. A preferida da divisão de análise da corretora segue sendo a Serena (SRNA3) enquanto a AES Brasil (AESB3) foi rebaixada de compra para neutro.

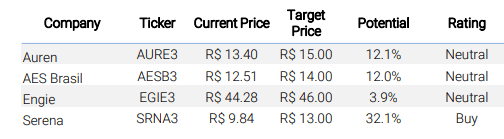

Outros dos principais nomes sob cobertura, a Auren (AURE3), com preço-alvo estabelecido em R$ 15,00, e a Engie (EGIE3), que teve preço-alvo majorado para R$ 46,00, seguem classificadas como neutras.

“Acreditamos que há riscos de que o excesso de oferta permaneça por mais tempo se algumas iniciativas legislativas não forem bloqueadas. No entanto, há uma esperança de que o crescimento no consumo de energia traga um equilíbrio futuro de oferta e demanda até o final da década”, consideram os analistas Vladimir Pinto e Maíra Maldonado.

Viva do lucro de grandes empresas

A Serena é considerada o nome preferido no segmento por se apresentar como descontada, negociada com uma taxa de retorno interno de 14,2%. O nome conta com projetos em estágio inicial, como o Goodnight II e Assuruá 4 e 5, que ainda não estão precificados nas ações atualmente, de acordo com a XP.

Assim, tanto a alienação da operação Goodnight I (projeto da empresa concluído em dezembro) quanto os inícios efetivos das outras iniciativas mencionadas poderiam ser gatilhos para os papéis da companhia. A XP reforça também a possibilidade de alienação de um dos principais acionistas como evento de impacto para os papéis. O preço-alvo para a companhia é de R$ 13,00, baseado no fluxo de caixa descontado (DCF).

“A Serena se beneficia por estar quase totalmente contratada em um cenário de preços baixos de energia para o futuro próximo. Outro aspecto positivo é que a empresa também tem a maior parte de seus custos de transmissão não afetados pelas regras locacionais, pois se beneficia por ter contratos no Mercado Regulado antes de 2022, o que garante que as tarifas de transmissão sejam ajustadas apenas pela inflação”, destaca a XP.

Continua depois da publicidade

A AES Brasil teve sua recomendação rebaixada para neutro com preço-alvo de R$ 14,00 por ação. Na análise da XP, a companhia ingressa em nova fase em 2024, com conclusão de ciclo de fortes investimentos e, no primeiro trimestre de 2024, tem previsão de início de projetos (Cajuína e Tucano). Assim, a expectativa da AES Brasil é de redução de alavancagem até o fim de 2024. O risco para o nome, que motiva o rebaixamento, é o cenário atual de preços de energia, como principal desafio para os novos projetos desenvolvidos. Uma alternativa, segundo a XP, seria a venda de ativos não essenciais, como o Parque Eólico Cassino.

Dentre as companhias consideradas como neutras, a Auren se destaca por apresentar disciplina de alocação de capital positiva para os analistas. Contudo, a ação é considerada já precificada, ainda que o nome apresente boa gestão de passivos para redução de contingências e otimização de portfólio.

Já a Engie apresenta desafios inerentes ao aumento de exposição no setor solar de energia e a venda de 15% de participação na TAG, considerada um dos melhores ativos para o nome. Além disso, a análise destaca que a companhia se apresenta em posição não contratada nos próximos anos, em razão de seus projetos em construção. Como pontos positivos, a Engie apresenta carteira diversificada, com receita recorrente vindo de diferentes negócios.

Confira as projeções da XP para as ações das elétricas:

You must be logged in to post a comment.