Publicidade

A seca de IPOs (as ofertas públicas de ações em bolsa, na sigla em inglês) em 2022 indica um crescimento mais contido das empresas neste 2023 e a expectativa é de que a janela de ofertas iniciais não se reabrirá antes do segundo trimestre do ano. Mesmo assim, a tendência é de que os investidores tenham apetite apenas para operações com empresas de setores da economia considerados mais resilientes e que tenham como realizar ofertas de maior volume.

O diagnóstico é de profissionais de mercado de capitais entrevistados pelo InfoMoney, que apontaram ainda 2022 como um ano de “ressaca” após a “euforia” que marcou a janela de IPOs de 2020/21. O ano passado foi o primeiro sem abertura de capital de novas empresas na Bolsa desde 1998.

Outro ponto reforçado pelos entrevistados é o de que as incertezas fiscais provocadas pela PEC da Transição, bem como os novos nomes da equipe econômica, tornaram ainda mais nebuloso o cenário para os primeiros meses de 2023, o que deve jogar um possível IPO apenas para abril ou maio.

Continua depois da publicidade

“O mercado estava em lua-de-mel com o novo governo, mas ela acabou mais cedo que o esperado e o humor dos investidores já não é mais o mesmo que víamos pouco após eleições”, relata um banker ouvido pela reportagem.

Incerteza deve atrasar janela

O executivo, que prefere não se identificar, lembra que o lado vendedor perdeu força ao longo de 2022 em função do aperto monetário mundial, com a forte alta dos juros nos Estados Unidos e no Brasil no período, por exemplo.

Esse juro real em níveis considerados atrativos para a renda fixa tirou o apetite dos investidores e pressionou o valuations (valores de avaliação) das companhias. Como consequência, os empresários também repensaram a oferta. “Não fica interessante para ninguém. Em vez de tentar um IPO de R$ 1,5 bilhão para financiar uma expansão mais agressiva, o empresário opta por captar R$ 150 milhões no mercado de crédito para cobrir seus custos e seguir a vida com um crescimento moderado”, diz a fonte.

No buy side, a visão é semelhante. Gilberto Nagai, superintendente de Renda Variável da SulAmérica Investimentos, uma asset com mais de R$ 50 bilhões sob gestão e que participou dos IPOs de Vamos (VAMO3), Vittia (VITT3) e Blau (BLAU3) em 2021, reforça que a alta volatilidade vista na curva de juros afetou todos os modelos de precificação para o início de 2023.

“Fica difícil dar ‘match’ entre o que estamos dispostos a pagar – considerando o prêmio de risco e a margem de segurança – e o que o empresário quer receber”, exemplifica Nagai, que acredita que a janela deverá ser reaberta apenas no fim do primeiro semestre de 2023. Para justificar a tese, ele lembra que os ativos já listados na Bolsa começam a oferecer upside (potencial de valorização) interessante, além da possibilidade de um follow-on (oferta subsequente a uma oferta inicial) ser mais atraente para os institucionais do que investir em uma novata.

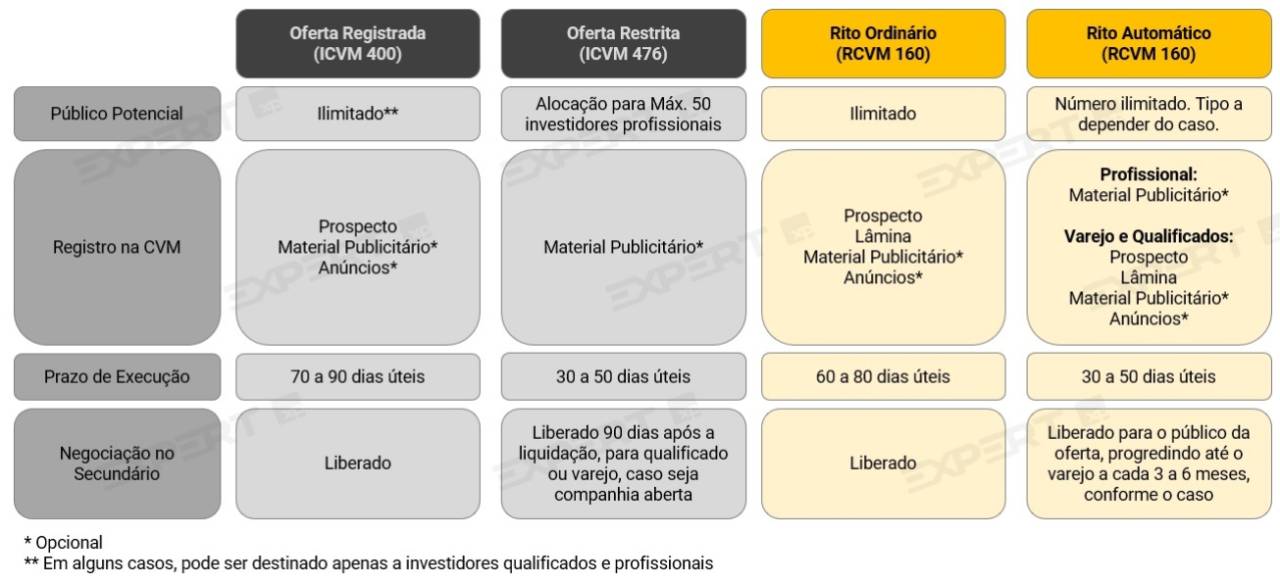

A mudança na regulamentação também deve contribuir para adiar um pouco a retomada de IPOs. A partir do dia 2 de janeiro, saem de cena as Instruções 400 (oferta para investidores em geral) e 476 (oferta para investidores profissionais, que investem a partir de R$ 10 milhões) da Comissão de Valores Mobiliários (CMV), que ditam o rito de um IPO e passa a valer a Resolução 160, que muda alguns parâmetros no processo de oferta (veja o quadro abaixo).

Continua depois da publicidade

Vale destacar que operações já iniciadas com as instruções antigas ainda poderão ir a mercado no formato antigo.

A vez das líderes

Para Teodora Barone, diretora-executiva responsável pela área de mercado de ações do UBS BB, se a janela realmente se abrir em 2023, os setores de saneamento e energia deverão ser os primeiros candidatos. Com o mercado rodando sob forte aperto monetário, Barone aponta que a preferência dos investidores deverá ser por empresas mais consolidadas e que sejam líderes em seus mercados.

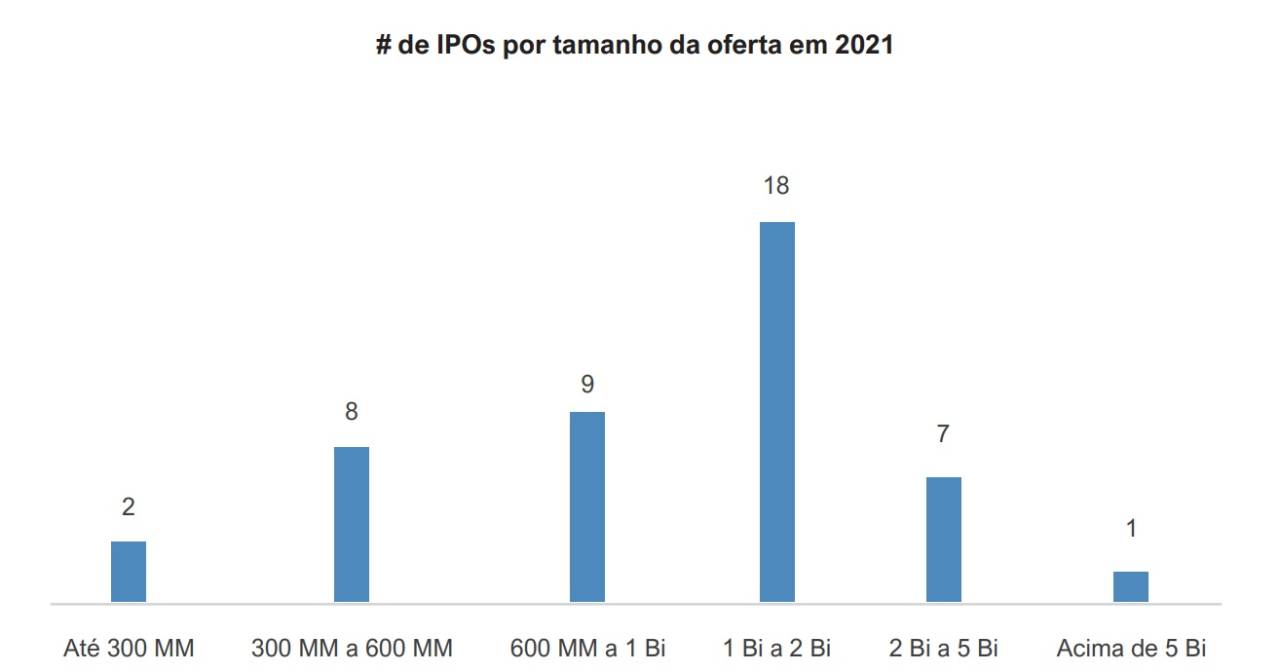

“As ofertas menores ficaram inviabilizadas neste momento. O mercado tem um consenso de que os IPOs deverão ser em torno de R$ 2 bilhões para se tornarem atrativos aos investidores estrangeiros – não vale o esforço para um fundo estrangeiro um cheque menor que US$ 100 milhões na operação”, avalia a executiva.

Continua depois da publicidade

Como comparativo, a executiva de IPOs da B3, Ellen Dante, lembra que 50% dos IPOs realizados na última janela captaram menos de R$ 1 bilhão, o que demonstrou uma preferência dos investidores por empresas menores ou com grande potencial de crescimento – o que exige um prêmio de risco maior.

Nagai, da SulAmérica, pondera que as captações maiores fazem sentido na calculadora, mas vê dificuldades na execução. O motivo, segundo ele, é que um IPO de R$ 1,5 bilhão, por exemplo, presumiria uma empresa com valor de mercado em torno de R$ 10 bilhões – o que não é tão comum entre as companhias fechadas. “E uma empresa deste tamanho não tem pressa para captar, tem condições de se manter sem o IPO, há uma dificuldade de precificação. O IPO faz mais sentido para small caps, mas não há clima hoje para isso”, diz.

Exemplo da incerteza é a Cobasi, que é competidora da Petz no mercado de produtos para animais de estimação. Com 6% de marketshare e faturamento próximo a R$ 2,5 bilhões em 2022, a companhia tem interesse na oferta, mas espera o “momento correto”. “A Cobasi não tem pressa para fazer um IPO. Ele é bem-vindo, mas a gente não faz IPO quando a gente quer, mas quando o mercado quer. Portanto, o IPO deve vir no momento propício. Não sei se esse ano é 2023. Há ainda muita insegurança no mercado de capitais”, disse o CEO Paulo Nassar, em entrevista ao Do Zero ao Topo.

Continua depois da publicidade

As candidatas

Os dois prospectos de oferta inicial registrados atualmente na CVM são de empresas do setor de infraestrutura, como a BRK Ambiental, de saneamento, e a CTG Brasil (China Three Gorges Brasil Energia) – neste último, executivos do mercado de capitais estimam que a oferta pode movimentar R$ 4 bilhões. Procuradas pelo InfoMoney, as empresas disseram que não iriam se manifestar.

Para o banker ouvido pela reportagem, embora as duas companhias estejam à frente do processo, a avaliação é de que essas operações não deverão ocorrer tão rápido como alguns acreditam. Ele lembra que, no caso da BRK Ambiental, o prospecto está na CVM desde maio do ano passado e, para a CTG, embora a oferta tenha potencial, a incerteza econômica deverá atrasar o processo.

“Acho muito difícil uma captação de R$ 4 bilhões, como se tem falado, sair tão cedo. O gringo saiu do mercado de ações no pós-eleição e é necessário que o fluxo de capital volte ao país. Então, não sei se sairá dessa forma”, alerta a fonte.

Continua depois da publicidade

Outras empresas que podem tentar o IPO no próximo ano passam pelo setor de consumo, farmácia e commodities. Companhias como Lupo, Althaia, Caramuru Alimentos e Trocafone tentaram a oferta entre o fim de 2021 e começo de 2022, mas não conseguiram condições para avançar.

A Lupo, uma das principais empresas de roupas do país, diz ao InfoMoney que o plano de IPO continua, mas não estima quando irá retomar a prospecção. “Não temos como prever e nem podemos dar mais detalhes. Mas é certo que vamos entrar assim que as janelas se abrirem novamente”, afirma a companhia, em nota.

Já a Caramuru Alimentos diz que a empresa “abordou o assunto em 2021, mas desde então não há nenhuma definição ou estratégia quanto ao cenário para a IPO”. Trocafone e Althaia não se manifestaram. Outras fortes candidatas vistas pelo mercado são Eurofarma e Aegea. No caso da última, o CFO da companhia, André Pires, diz que a abertura de capital sempre é estudada pela companhia, mas que tudo vai depender das “condições de mercado”.

Mercado ‘machucado’

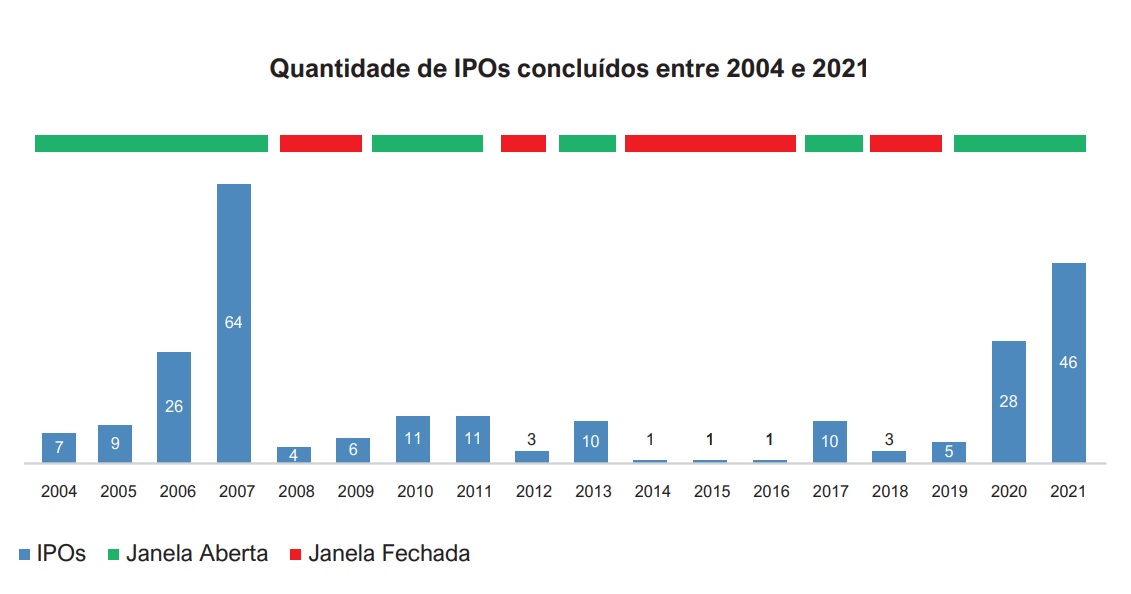

A “ressaca” do mercado com o forte ritmo de IPOs – foram 46 em 2021, a maior janela desde 2007 –ocorreu como efeito dominó do atual contexto macroeconômico. Com juro alto, aumentaram os saques nos fundos de investimentos de ações. Os resgastes no segmento somaram R$ 66 bilhões de janeiro a novembro, segundo os dados mais recentes da Associação Brasileira das Entidades dos Mercados Financeiro e de Capitais (Anbima).

O movimento fez com que os gestores tivessem que se desfazer de posições em ações empresas recém-lançadas no mercado para pagar os saques e, também, para montarem carteiras mais líquidas, caso fosse necessário quitar outros resgastes. Sob este cenário, boa parte das empresas que abriram capital entre 2020 e 2021 viu suas ações “derreterem” em 2022.

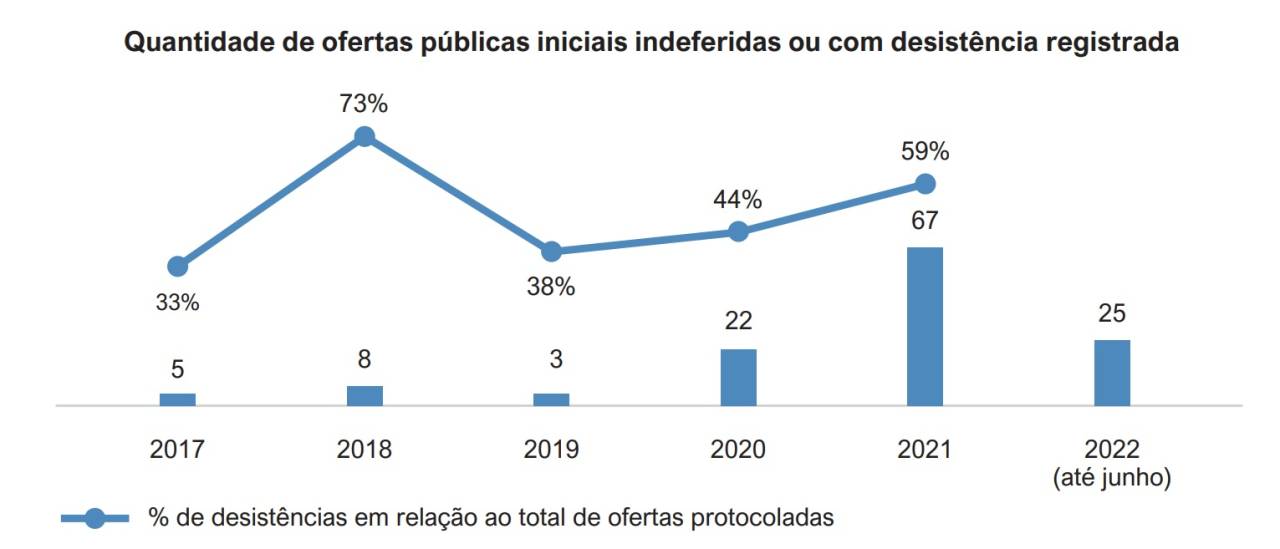

Para exemplificar a aversão ao risco, pelo menos 25 tentativas de IPO foram feitas no primeiro semestre de 2022 e nenhuma avançou, segundo estudo de Ártica Investimentos, Insper e B3.

“Uma lição aprendida na última janela foi a de que os fundos poderiam ter feito uma alocação de carteira um pouco mais estratégica. Mas a verdade é que o cenário de 2022 criou um problema novo, não havia como prever isso antes”, avalia Barone, do UBS BB.

A executiva reforça que a janela de IPOs será para empresas com mais tempo de mercado e que tenham concorrentes já listadas, diferentemente das apostas em empresas de crescimento que mercaram o ciclo 2020/21.

Apesar disso, a pesquisadora do Insper Andrea Minardi avalia que é normal ocorrerem desvalorizações após os IPOs. Ela aponta que 2007 registrou 64 ofertas iniciais e precedeu uma das maiores crises econômicas globais da história.

“As empresas que fazem um IPO exigem um tempo de maturação, é normal. Muitas companhias que foram listadas naquele ano [2007] continuam na Bolsa e com bom desempenho”, pondera Minardi. Suzano (SUZB3), JBS (JBSS3) e Usiminas (USIM5) são algumas das empresas que fizeram IPO naquele ano e seguem na B3.

Para Andrea Minardi, uma grande diferença entre as janelas de 2007 e 2021 foi a forma como as empresas se prepararam para a abertura de capital. “Na janela de 2007, vimos muitas empresas se endividarem para alcançar um nível de IPO, o que não ocorreu no último boom. Na janela de 2021 também tivemos destaque para outras métricas de valuation, especialmente para as empresas de crescimento”.

Gilberto Nagai, superintendente de Renda Fixa da SulAmérica, divide em dois grupos as empresas: as que entregaram resultado conforme o valuation esperado e outras que entregaram muito menos. Ele estima que 20% das novatas que abriram capital na última janela de ofertas se enquadram no grupo que apresentou performance abaixo do esperado. “O restante é formado por empresas consistentes”, diz.

“O mercado todo acabou depreciado. Mas, assim como ocorreu em 2007, quem sair dessa crise será uma empresa forte no futuro e com potencial de consolidar mercado”, afirma.

O que se aprendeu

Para empresários e executivos, a última janela de ofertas iniciais trouxe aprendizados. A pesquisa “IPO na prática”, desenvolvida pela Ártica Investimentos, em conjunto com Insper e B3, mostrou as dores e os benefícios após a operação.

O estudo ouviu 30 executivos C-Level de empresas que passaram pelo processo de IPO entre 2018 e 2021. Desse total, 25 empresas conseguiram chegar de fato à Bolsa, enquanto cinco ficaram pelo caminho. Os executivos, que não tiveram seus nomes e nem o das empresas divulgados, relataram dificuldades da oferta, da ideia da listagem até a escolha do sindicato de bancos.

Érico Nikaido, um dos sócios da Ártica Investimentos, afirma que o estudou reforçou a relevância do private equity para garantir os IPOs. Segundo ele, os fundos já possuem uma metodologia de governança corporativa que permite às empresas acelerarem o processo.

“O que podemos notar é que até a forma que o empresário escolhe o sindicato de bancos muda se ele tem private equity ou não. Quando o empreendedor não tem esse apoio, ele se sente em dívida com o banco com o qual ele opera cotidianamente e acaba escolhendo essa mesma instituição. Já a companhia com private equity escolhe instituições que possuem maior taxa de sucesso na operação”, explica Nikaido.

Outras conclusões dos empresários e executivos foram as de que muitos deles subestimaram a quantidade de documentos necessários para a operação, a dificuldade no preenchimento do formulário de referência e a necessidade de “falar a linguagem do mercado” nos roadshows.

Apesar disso, 92% das empresas listadas ouvidas pelo estudo consideraram que o IPO foi benéfico para a companhia. Entre as vantagens está o maior acesso a crédito, a criação de conselho independente e a cobrança externa vinda dos investidores.

Os pesquisadores avaliam que a governança que essas empresas adquirem pode ser subestimada, mas é ela quem garante o negócio a longo prazo. “O IPO é uma forma de garantir a perenidade da companhia”, conclui Andrea Minardi.

Para a Intelbras (INTB3), que realizou sua oferta inicial em 2021, a adaptação às exigências de uma empresa listada foi fácil por conta do modelo em que a empresa já operava. “Nós temos conselheiros independentes desde 1991, temos um CEO de mercado desde 2005 e sempre tivemos que prestar contas ao controlador. Então, foi uma transição mais tranquila para nós”, diz Bruno Teixeira, gerente de relação com os investidores da empresa.

You must be logged in to post a comment.