Publicidade

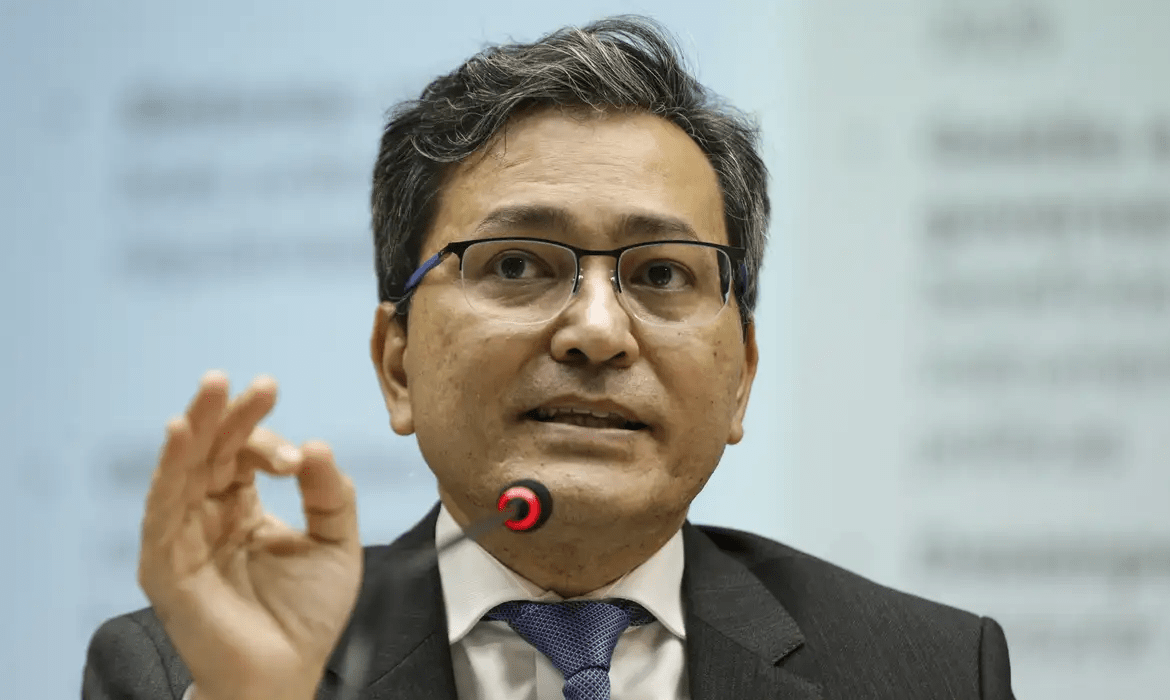

A Secretaria da Receita Federal anunciou, nesta quarta-feira (27), que vai lançar uma nova fase para o programa “Litígio Zero” em abril. A informação foi dada pelo titular do órgão, o secretário Robinson Barreirinhas, em entrevista coletiva concedida na sede do Ministério da Fazenda, em Brasília.

Segundo o Fisco, poderão aderir à nova fase do programa as pessoas físicas e jurídicas que possuam débitos de natureza tributária em contencioso administrativo no âmbito do órgão, cujo valor não ultrapasse R$ 50 milhões, desde que sejam atendidos os requisitos previstos no edital que será lançado.

O “Litígio Zero 2024” terá duração de 4 meses, começando na próxima segunda-feira, 1º de abril, e encerrando em 31 de julho, e se debruçará sobre uma das 3 modalidades de transações tributárias praticadas pela Receita − a por adesão.

Nesta modalidade, o Fisco lança editais com regras específicas e os contribuintes decidem se aderem ou não. Ao contrário dos demais, neste caso os parâmetros são fixos e o processo é automatizado, sem possibilidade de discussão sobre as regras ou ajustes durante a entrada no programa.

O “Litígio Zero 2024” terá 2 modalidades para adesão, que variam de acordo com a classificação de recuperação dos créditos pela Receita. No caso daqueles considerados irrecuperáveis ou de difícil recuperação, há duas opções para o contribuinte:

1) Redução de até 100% do valor dos juros, das multas e dos encargos legais, observado o limite de até 65% sobre o valor total de dívida e entrada de 10% do valor consolidado da dívida (após os descontos), pagos em até 5 parcelas, e o saldo devedor, em até 115 parcelas;

Continua depois da publicidade

2) Em casos de uso de créditos de prejuízo fiscal ou base de cálculo negativa, é necessária entrada de, no mínimo, 10% do saldo devedor em até 5 parcelas, e o restante com o uso desses créditos, apurados até 31 de dezembro de 2023, limitados a 70% da dívida após a entrada, e o saldo residual.

Já no caso dos créditos classificados pelo Fisco como de alta ou média perspectiva de recuperação (em que a legislação não prevê redução de multa e juros), essas são as opções para o contribuinte:

1) Entrada de 30% do valor consolidado em até 5 parcelas e o restante do saldo devedor com uso de créditos decorrentes de prejuízo fiscal ou base de cálculo negativa, apurados até 31 de dezembro de 2023, limitados a 70% da dívida após a entrada, e o saldo residual dividido em até 36 parcelas.

2) Entrada de 30% do valor consolidado da dívida em até 5 parcelas, e o restante em até 115 parcelas.

O programa também traz uma modalidade voltada a créditos de pequeno valor, com valor de até 60 salários mínimos, devidos por pessoa natural, microempresas e empresas de pequeno porte. Neste caso, independentemente da capacidade de pagamento do contribuinte ou da classificação da dívida, os créditos poderão ser negociados mediante entrada de 5% do valor consolidado dos créditos transacionados em até 5 parcelas.

O restante poderá ser pago de 4 maneiras diferentes:

Continua depois da publicidade

a) em até 12 meses, com redução de 50% inclusive do montante principal do crédito;

b) em até 24 meses, com redução de 40% inclusive do montante principal do crédito;

c) em até 36 meses, com redução de 35%, inclusive do montante principal do crédito;

Continua depois da publicidade

d) em até 55 meses, com redução de 30%, inclusive do montante principal do crédito.

Outras modalidades de transação tributária

Para casos envolvendo montantes superiores a R$ 50 bilhões, a recomendação é que o contribuinte opte pela modalidade individual, em que é possível uma negociação prévia com a Receita Federal e possíveis ajustes no acordo. Neste desenho, por outro lado, o Fisco costuma exigir, além de garantias, contrapartidas da empresa relacionadas a governança, relacionamento com a sociedade e postura ambiental.

Durante exposição inicial, Barreirinhas salientou que esta formatação já é permitida desde 2022, mas foi destravada recentemente, após um entendimento de procedimentos entre Receita Federal e a Procuradoria-Geral da Fazenda Nacional (PGFN).

Continua depois da publicidade

Segundo Marcio Gonçalves, subsecretário de cadastro e atendimento substituto, já foram realizados 11 acordos de transações tributárias individuais, totalizando um montante de R$ 5,2 bilhões regularizados.

Além das duas modalidades (individual e por adesão), o contribuinte também pode optar pela transação de grandes teses, que pode abarcar débitos inscritos ou não na dívida ativa. Neste modelo, já há edital aberto para contenciosos jurídicos ou administrativos relacionados a lucros no exterior − o prazo para adesão vai até amanhã (28). Também está no pipeline outro edital para regularizar o passado relacionado às subvenções de ICMS − assunto de recente mudança legislativa patrocinada pelo governo federal.

Durante a apresentação, Barreirinhas também destacou os esforços empreendidos no órgão para estimular a conformidade e deixar para trás abordagens mais conflituosas com contribuintes. “A conformidade é o futuro, é a nova relação da Receita com o contribuinte”, disse. Mas também é necessário regularizar o estoque do passado − necessidade que traz à luz as transações tributárias.