Publicidade

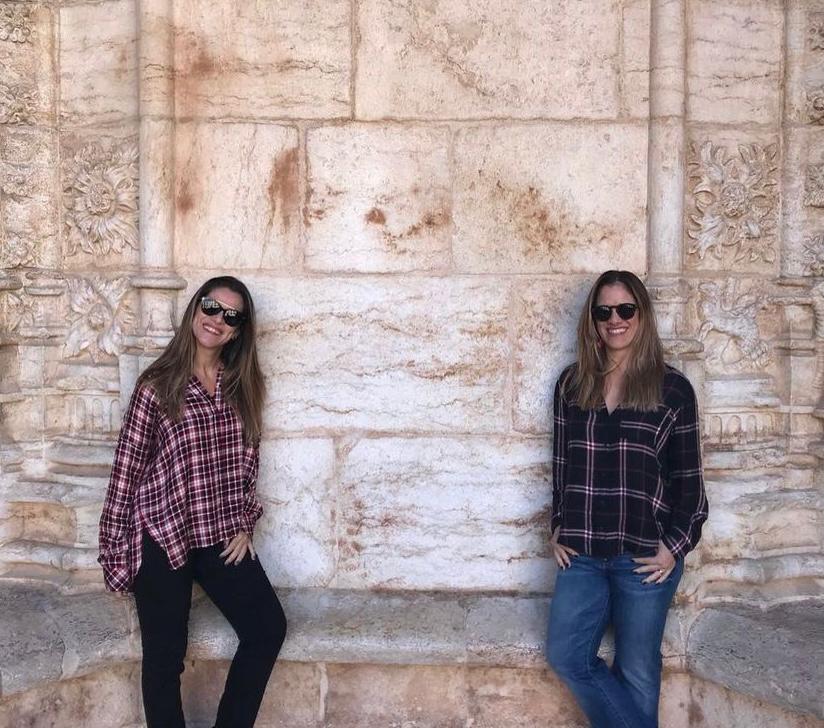

Se ao ver a foto acima você achou que essa reportagem seria sobre uma atriz global, enganou-se – mas certamente não foi o único.

A planejadora financeira Sigrid Guimarães, sócia-fundadora da Alocc Gestão Patrimonial, é confundida diariamente com a irmã – a atriz Ingrid Guimarães – por papparazzi, pelos clientes e pelas pessoas na rua. Certa vez, seguida por um fotógrafo, só percebeu que a fotografada era ela depois de um tempo. “Expliquei a ele que eu era a irmã. Ouvi que não tinha problema, porque éramos iguais”

A reação da irmã Ingrid? “Ela só me perguntou: ‘Você estava arrumadinha’?”, lembra.

Continua depois da publicidade

Assim como Ingrid, Sigrid também chegou a estudar para ser atriz. Quando crianças, faziam teatro aos domingos para os amigos do pai. Ingrid cresceu e abriu uma empresa de animação infantil, e ambas se apresentavam. Por muito tempo, a hoje especialista em números fez as duas coisas: trabalhava de dia e estudava teatro de noite.

“Quando migrei para as finanças foi um choque para muita gente”, conta.

Na prática, a irmã Ingrid fez a “análise” da escolha que a levou a deixar os palcos. “Segundo minha irmã, eu tinha talento, mas não vocação”, conta. De qualquer forma, para Sigrid, os anos de teatro ajudaram muito na carreira. “Aprendi a me comunicar, a escrever, a lidar com as pessoas, a ter empatia”.

Continua depois da publicidade

O mercado financeiro “caiu na cabeça” de Sigrid. No fim da adolescência, ela não tinha ideia clara do que queria estudar. Formou-se em Administração de Empresas, mas percebeu que deveria ter feito Economia, área na qual se especializou depois. Ela tem um MBA em Finanças e a certificação CFP, de planejadora financeira. No decorrer da carreira, cursou várias outras especializações.

Sigrid começou como estagiária na área financeira do Grupo Globo, onde trabalhou por 14 anos. “Eu me descobri lá e amei o trabalho”, conta. Ela teve a oportunidade de saber como era cuidar do patrimônio de uma família, que precisa ser diversificado para atravessar o tempo e as crises.

Foi uma experiência que, aos poucos, começou a ser replicada em outros ambientes. Primeiro, diante do sucesso nas artes, Ingrid começou a ganhar mais dinheiro e pediu à irmã para cuidar dos seus investimentos. Depois, uma amiga pediu o mesmo, e mais outra e outra.

Continua depois da publicidade

Até que a atriz Camila Pitanga, amiga de infância de Sigrid, sugeriu: “Por que você não faz isso para ganhar a vida? É difícil encontrar uma profissional de confiança que cuide dos investimentos”.

Sigrid aceitou o conselho. Pediu demissão. O chefe, depois de ouvir os planos dela, deu apoio – e a empresa nasceu e cresceu.

Os conselhos financeiros de Sigrid

Embora hoje seu público seja formado prioritariamente por famílias endinheiradas, o objetivo pessoal de Sigrid agora é levar o conceito de investimento também para as de poder aquisitivo menor, com tíquetes mais baixos.

Continua depois da publicidade

Por isso, a planejadora financeira bate insistentemente na tecla da reserva de emergência, que serve para tirar as pessoas de enrascadas financeiras. A máxima do mercado é de que um bom caixa precisa somar o equivalente a seis meses dos custos fixos mensais. Em alguns casos, dependendo da situação da família e dos planos, o montante de reserva poderia subir para 12 vezes o custo fixo.

Mas na visão de Sigrid, é preciso fazer um esforço para que o colchão de liquidez seja maior: equivalente a três anos de custos fixos. E esse montante deve permanecer investido em ativos conservadores, de renda fixa.

“Se acontecer algo com a família ou na economia, como foi o caso da pandemia, que durou dois anos e ninguém poderia prever, haverá tranquilidade. Muita gente chegou a ficar sem renda durante o lockdown. Quem fez desta forma não teve problema”, afirma Sigrid.

Continua depois da publicidade

A dificuldade de fazer isso acontecer, na visão de Sigrid, está no fato de os brasileiros, de modo geral, se voltarem muito para o curto prazo. Existe essa cultura em razão do histórico de inflação muito alta, principalmente até a década de 1990. Antes da estabilização da economia promovida pelo Plano Real, quem deixava dinheiro parado na conta, no dia seguinte, conseguiria comprar apenas a metade do que podia no dia anterior, lembra.

Outro fator importante, indica Sigrid, é a longevidade. Há algum tempo, alguém de 70 anos de idade era considerado “velho”. E imaginava que não era necessário poupar, já não viveria muito mais. Atualmente é diferente. “Minha avó vai fazer 100 anos. O dinheiro tem que nos sustentar pelos muitos anos que estão pela frente”, diz. “Mas as pessoas vivem apenas o hoje”.

A especialista diz que poupar é a uma negociação entre o prazer no presente e a segurança do futuro. “Não podemos viver só pensando na vida atual, sem nos preocupar com o futuro. E também não ser aquela pessoa que não tira férias ou não viaja só para guardar dinheiro, e depois não consegue usufruir. É uma análise constante”.

Sem tentar “adivinhar” o que vai acontecer no mercado

Economistas e especialistas estudam o mercado e costumam fazer projeções do comportamento a médio e longo prazos para indicadores como o Ibovespa, a cotação do dólar, a Selic, a inflação, entre outros. Mas Sigrid reforça que, ao atuar na gestão de patrimônios familiares, não fica tentando adivinhar o futuro dos índices para montar o planejamento.

Para ela, é preciso ter um colchão de liquidez em renda fixa e uma carteira bem diversificada, porque nunca se sabe qual segmento ou tipo de ativo financeiro estará subindo ou caindo.

“Não podemos nos basear em quem vai ganhar a eleição, por exemplo. A carteira tem que estar preparada para atravessar o tempo e as intempéries”, diz. “Há desemprego, guerra, pandemia. O caminho é entender as necessidades do cliente, de quanto ele precisa para viver e como deve ser a sua aposentadoria”.

Só depois de bem estruturado o colchão de liquidez é que o investidor deveria se “dar ao luxo” de experimentar o risco e de se jogar em categorias mais voláteis, como fundos multimercados ou o mercado de ações – que, juntamente com outras opções, oferecem mais retorno ao longo do tempo, destaca Sigrid.

O peso das emoções

Sigrid aponta a emoção como o pior inimigo da gestão do patrimônio. Se a Bolsa está caindo, o investidor fica nervoso e quer sair. Se está subindo, quer entrar. Nesses e em outros cenários de turbulência, ela explica o que está acontecendo, detalha o que causa a volatilidade e ajuda a lembrar os clientes de que, hora ou outra, o ciclo vai ficar para trás. E os tranquiliza ressaltando que o o tal colchão de liquidez está lá exatamente para esses momento.

“O nervosismo do cliente não pode influenciar a minha orientação. Mas já aconteceu de eu ceder. E depois, quando dá errado, vem a frase – tá vendo?”, lembra.

Um exemplo foi quando o Ibovespa caiu 30% durante os primeiros meses da pandemia de coronavírus, em 2020. Sigrid disse que passaria – era mais um “pânico” do mercado. Um cliente ficou bastante nervoso e quis mudar a estratégia. Mas a especialista detalhou que a hora era de “fazer nada”. E ele entendeu.

O que a move é proporcionar tranquilidade às famílias. “Uma cliente estava fazendo uma obra e me enviou um áudio, muito preocupada, em razão da possibilidade de estar saindo do controle. Nós nos reunimos e ela chegou a chorar. Analisei tudo e descobri que a cliente poderia gastar bem mais. Dei o valor do teto que poderia chegar. Recebi muitos outros áudios, deixando claro o quanto a reunião a tinha ajudado e esclarecido”, conta.

Um casal de idosos também a procurou. Ele dizia que ela não parava de gastar e que estava com medo de desequilibrar o que havia sido planejado. Descobri que a mulher poderia ainda desembolsar o dobro do que estava fazendo. E as brigas entre eles terminaram.

O dinheiro pode ser a causa da briga de muitos casais. Mas, com a reserva em renda fixa, as pessoas dormem bem e não ficam angustiadas. “Sinto que deveria fazer psicologia na pós-graduação”, brinca.

A Sigrid Guimarães investidora

Ela segue a mesma filosofia, na vida pessoal, que indica aos clientes. Preservação de patrimônio, fazer com que ele dure até o fim da vida, não buscar rentabilidade a qualquer preço. Para Sigrid, as pessoas querem ganhar muito e rápido, e isso as leva para o risco. Por isso, podem perder rapidamente. “Planejamento é um ser vivo. Isso porque a vida das pessoas vai mudando e a estratégia precisa de ajuste. Os investimentos têm que estar adequados às necessidades”.

You must be logged in to post a comment.