Publicidade

Termina nesta quinta-feira (14) o período de reserva da quarta emissão de debêntures da Eletrobras, maior geradora e transmissora de energia do Brasil.

A Eletrobras busca levantar R$ 7 bilhões em duas séries, uma de debêntures incentivadas – isentas de Imposto de Renda – e a segunda de debêntures sustentáveis, que devem ter os recursos destinados a investimentos que atendam a critérios ESG e acompanhados por uma consultoria especializada.

Para analistas, a empresa é saudável financeiramente e o nível de alavancagem (endividamento) é razoável. Além disso, os papéis da Eletrobras terão remuneração maior do que os oferecidos por suas principais concorrentes do setor elétrico.

Continua depois da publicidade

Confira, a seguir, oito perguntas e respostas sobre a emissão:

1) Quem pode investir?

As debêntures da Eletrobras são destinadas ao público geral. Logo, qualquer investidor pode adquirir os papéis da empresa.

A oferta será dividida em sete milhões de papéis com valor unitário de R$ 1 mil.

Continua depois da publicidade

2) Como investir nas debêntures da Eletrobras?

Durante o período de reservas, o investidor registra a quantidade de papéis que gostaria de adquirir nas plataformas de investimentos. A disponibilidade, porém, está sujeita à demanda. Se os investidores (institucionais e pessoas físicas) demandarem mais papéis do que os sete milhões ofertados, a empresa precisa restringir a quantidade de títulos por CPF ou CNPJ.

Mas atenção: o prazo para entrar na oferta termina nesta quinta-feira (14).

Os coordenadores da oferta são BTG Pactual, Bradesco BBI, UBS BB e Santander.

Publicidade

3) Quais as taxas e prazos dos papéis?

Na sexta-feira (15), começa o bookbuilding, processo que analisa a demanda pelo papel e chega à taxa justa para o título.

O teto da remuneração da debênture incentivada, da primeira série, será o maior valor entre 6,50% ao ano ou a variação do Tesouro IPCA+ 2030 mais 1,30%. O papel terá prazo de oito anos.

Para as debêntures da segunda série – as sustentáveis – o teto da remuneração é a taxa DI mais 2,15% ao ano. Esse título é mais curto, com vencimento em cinco anos.

Continua depois da publicidade

Os dois títulos vão pagar cupons semestrais aos investidores.

4) Essas taxas são consideradas atrativas?

De acordo com a Eleven Financial, a remuneração das duas séries devem superar a oferecida por concorrentes da Eletrobras no mercado secundário.

“Devido ao volume de recursos que a empresa pretende captar e na velocidade desejada, ela preferiu pagar um prêmio maior que seus pares de mercado, o que está gerando uma oportunidade ótima para os investidores”, aponta relatório da casa.

Publicidade

A análise preliminar da S&P classifica o título com a melhor nota na análise de risco – AAA. Para Marília Fontes, economista e sócia-fundadora da Nord Research, a taxa da primeira série “está acima dos títulos AAA, que têm, atualmente, rendimento real abaixo de 6%. Ou seja, é um bom prêmio para uma empresa AAA”.

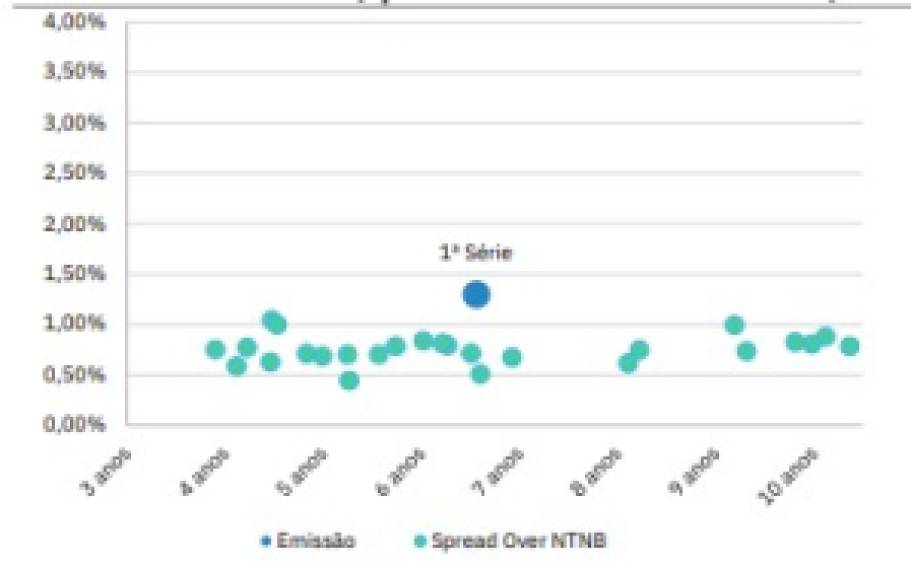

Prêmio das debêntures da primeira série da Eletrobras (considerando o teto da remuneração prevista no prospecto) ante seus principais pares no mercado secundário

Prêmio das debêntures da segunda série da Eletrobras (considerando o teto da remuneração prevista no prospecto) ante seus principais pares no mercado secundário

Fonte: Eleven Financial, com dados da Anbima

Leia também:

5) Poderei vender as debêntures antes do vencimento?

É possível negociar debêntures antes do vencimento. Porém, o mercado secundário de papéis de renda fixa privada é restrito e o investidor depende de sua corretora para encontrar um comprador interessado.

Ainda é preciso considerar que as debêntures são marcadas a mercado, processo que ajusta diariamente as taxas dos papéis de renda fixa e que pode fazer investidores perderem dinheiro.

6) Para onde vão os R$ 7 bilhões?

Com a operação, a Eletrobras planeja captar R$ 7 bilhões. Desse montante, R$ 4 bilhões virão da primeira série, recurso que será utilizado em alguns investimentos, como o pagamento de bonificação pelas outorgas de uma série de hidrelétricas de suas controladas Companhia Hidro Elétrica do São Francisco (Chesf) e Centrais Elétricas do Norte do Brasil (Eletronorte).

Já os R$ 3 bilhões captados na segunda série serão usados na “gestão ordinária dos negócios da companhia”, segundo fato relevante emitido pela empresa.

7) A Eletrobras vive bom momento?

O resultado da Eletrobras vem caindo nos últimos anos. Em 2018, o lucro líquido foi de R$ 13,3 bilhões. Em 2022, o indicador caiu para R$ 3,6 bilhões.

Porém, a companhia foi privatizada no ano passado e passa por um processo de reestruturação. No primeiro semestre, já somou lucro líquido de R$ 6,3 bilhões.

A companhia fez um programa de demissão voluntária, que aumentou os custos no curto prazo, mas deve melhorar o balanço no futuro. Em relatório, a Levante destaca que “mesmo que os avanços na redução de custos e na eficiência operacional ainda se apresentem em estágios iniciais, já são visíveis melhorias significativas”.

8) O nível de endividamento da Eletrobras preocupa?

A alavancagem da Eletrobras medida pela divisão da dívida líquida pelo Ebtida (lucro antes de impostos, juros amortização e depreciação) está em 2,9 vezes, patamar considerado normal por analistas.

“Não acreditamos que a alavancagem caminhará para um nível perigoso após a emissão porque há uma segurança muito grande nas receitas da empresa”, comenta Phil Soares, chefe de análise de ações da Órama Investimentos.

O prazo das dívidas também precisa ser considerado pelos investidores. Isso porque a Eletrobras precisa pagar amortizações no valor referente a pouco mais de 20% de sua dívida bruta já em 2024, lembra a Levante. “É um valor considerável a ser desembolsado em um único ano”, diz relatório da casa.

Porém, a empresa ainda tem a possibilidade de rolar a dívida e cerca de 50% da dívida bruta da empresa tem prazo superior a 5 anos.

You must be logged in to post a comment.