Publicidade

Otimismo sobre a indústria de minério de ferro, esforços para acompanhar tendências de descarbonização e foco em melhoria do desempenho operacional.

A Vale (VALE3) organizou nesta semana encontro de analistas e investidores com a gestão da companhia, atualizando assim o mercado sobre as perspectivas para a mineradora, em meio ao cenário ainda incerto para a demanda da China, mas com resiliência para o minério de ferro.

Para o JPMorgan, a mensagem foi positiva. Em análise, o banco destacou que a perspectiva favorável que a companhia apresenta é pautada em “megatendências” para a demanda por aço.

Continua depois da publicidade

A visão do Morgan Stanley é que a empresa “mantém o foco de entregar valor em vez de volume”, uma vez que volumes mais altos diluiriam os custos fixos e as despesas.

“A Vale estima que a produção global de aço continuará a crescer a uma taxa de cerca de 1% ao ano (CAGR, ou taxa de crescimento anual composta) até atingir 2,3 bilhões de toneladas até 2040, com um leve abrandamento na China sendo mais do que compensado pelo crescimento em outras economias emergentes”, disse o Citi em relatório sobre a visita.

De acordo com o Itaú BBA, o foco da Vale continuará em reduzir custos e alocação de capital.

Continua depois da publicidade

Entre elas, o crescimento populacional e econômico, a transição energética, a urbanização e a redução das importações de aço.

China e foco em descarbonização

Outro destaque para a produção de aço no curto prazo, de acordo com o JPMorgan, é a relação com o cenário presente na China. Com estímulo recente ao setor imobiliário chinês e utilização elevada dos altos-fornos no país, a demanda por minério de ferro deverá ser mantida.

A indústria de aço apresenta perspectivas de grande mudança na dinâmica do mercado, considerando a acelerada tendência atual de descarbonização, conforme explica o Bradesco BBI.

Continua depois da publicidade

Nesse sentido, a Vale se apresentou como “muito bem posicionada”, segundo o JPMorgan, para fornecer os insumos para a indústria realizar a transição. A visão do Morgan Stanley é ainda mais otimista e considera que a Vale será líder nas tendências de aço verde com produtos de minério de alta qualidade.

Entre as outras soluções buscadas pela companhia para se posicionar ainda melhor no aspecto, estão o fomento de MegaHubs, com aumento na capacidade de concentração e de produção de aglomerados. Há perspectiva, também, de concentrar em Carajás a produção de material para alimentação na produção de pelotas por redução direta.

“Materiais de alta qualidade são essenciais para a descarbonização; uma melhoria na mistura de vendas poderia contribuir com USD 4 bilhões em EBITDA até 2026”, explica o Itaú BBA em relatório.

Continua depois da publicidade

A maior novidade, em termos de produção, será a produção de briquetes, de acordo com o JPMorgan. A produção consiste em uma solução com baixa pegada de carbono que visa reduzir emissões de CO2 na cadeia do aço.

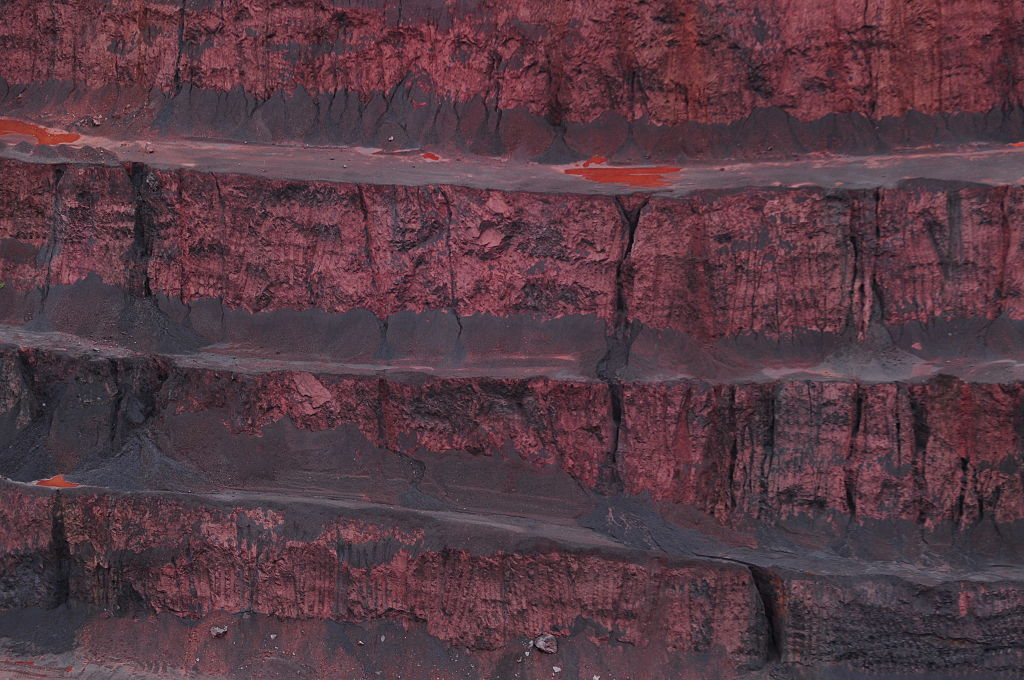

Aumento de produção de minério de ferro

A expectativa é que haja aumento de produção de minério de ferro em 60 Mt (milhões de toneladas) em 3 anos, explica o Citi.

“A Vale está orientando uma produção de minério de ferro de 340-360 milhões de toneladas até 2026, consistente com as projeções anteriores”, diz o banco em relatório sobre a visita.

Continua depois da publicidade

O entendimento do BBA é que o maior otimismo é sobre a produção global de ferro em regiões fora da China nos próximos anos. Isso, de acordo com o banco, ajudaria a sustentar tanto a demanda quanto os preços do minério de ferro.

A maior parcela desse aumento vira do complexo S11D, no Pará, com contribuições adicionais de Vargem Grande e Capanema. No Sistema Norte, local da visita, houve a ampliação de capacidade de exportação para 240 milhões de toneladas por ano, enquanto a capacidade de mineração de S11D chegará a 120 milhões nos próximos 3 anos, de acordo com relatório do banco.

Desafios para produção e licenciamentos

Contudo, entre as dificuldades possíveis para alcançar os números, em especial na Serra Norte, oo Morgan Stanley destaca: “1) espaço limitado e drenagem de superfície e 2) esgotamento natural das graduações e aumento da razão de estéril”.

Outro desafio, desta vez na Serra Sul, seria a presença de resíduos de jaspilite (rocha composta por jaspe combinado com ferro), que apresentam resistência e abrasividade e exigem mais pressão de máquinas durante as operações.

De acordo com o Citi, a atuação da Vale também tem focado em dirimir a lentidão do processo de licenciamento que tem impactado negativamente a produção e os custos.

“A empresa está colaborando com a força de trabalho do estado de Minas Gerais para eliminar, em 18 meses, o atual backlog do processo de licenciamento. A empresa espera expandir esse programa para o governo federal”, afirma também o Morgan Stanley, que destacou também parceria da Vale com o Instituto Público ICMBio para preservação ambiental ao redor das minas.

A XP resume assim alguns destaques do encontro: (i) houve mais detalhes sobre seus projetos de expansão para atingir produção de 340-360 milhões de toneladas até 2026, sendo S11D, Vargem Grande e Capanema os principais projetos da empresa; (ii) a descarbonização continua sendo um foco, tendo como principais iniciativas (a) o fomento de mega hubs, (b) o desenvolvimento de soluções de concentração de minério de ferro e (c) a aceleração de produtos relacionados a aglomerações; (iii) visão confiante sobre os fundamentos de longo prazo do aço, principalmente devido à segmentação do produto de minério de ferro para beneficiar o posicionamento de alta qualidade da Vale; e (iv) estratégia disciplinada de alocação de capital.

‘Ver para crer’ ou pior já passou?

“A Vale continua sendo uma história que os investidores ‘ver para crer’, após vários anos de não cumprimento de suas previsões”, analisou o Citi, que mantém a recomendação neutra para a companhia, assim como a XP.

Já o BBA avalia o papel como outperform (indicação de que o papel tem potencial para superar o índice de referência, equivalente à compra) e estabelece preço-alvo em US$ 17,00. É a mesma classificação feita pelo Bradesco BBI, que precifica a ação em US$ 18,00, com upside de 30%.

O JPMorgan tem recomendação overweight (exposição acima da média, equivalente à compra) para a ação, elevada na semana passada, com preço-alvo de R$ 79 para os ativos negociados na B3 e de US$ 15 para o ADR (recibo de ações negociado na Bolsa de Nova York). O Morgan Stanley tem a mesma classificação, com preço-alvo de U$ 18,00 para o ADR.

O BTG Pactual também tem recomendação de compra para as ações. Os analistas apontam que a Vale passou por uma série de contratempos operacionais durante o primeiro semestre de 2023, o que tem impactado o sentimento sobre o nome.

Contudo, os analistas estão agora mais confiantes de que o pior momento operacional da empresa ficou para trás e que a produção e o desempenho dos custos deverão continuar a melhorar no futuro – acreditam que cenário precificado atualmente é muito conservador.

“A Vale também continua sendo um dos preferidos nomes para exposição à reaceleração da economia chinesa, à medida que o governo se esforça para atingir sua meta de crescimento de aproximadamente 5% para o ano (medidas de estímulo sendo desencadeadas)”, apontam. Além disso, saúdam a entrada de um acionista de referência (Cosan CSAN3) no conselho da Vale e a monetização da unidade de metais básicos como um catalisador de geração de valor para investidores de longo prazo.

A ação da mineradora teve queda de 18,45% em 2023, mas a variação do mês de agosto foi positiva, com alta de 6,25%.