Publicidade

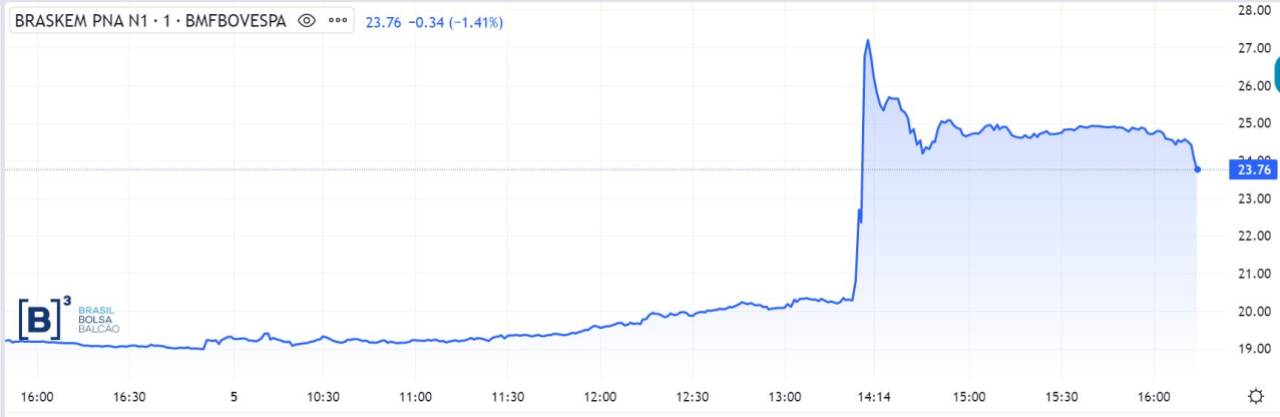

Os investidores de ações da Braskem (BRKM5) tiveram uma tarde de fortes emoções nesta sexta-feira (5). No início da tarde, em um movimento brusco, os papéis passaram a ter uma sessão de disparada, com ganhos que chegaram a ser de 41,52%, a R$ 27,20.

O movimento ocorreu após notícias do colunista Lauro Jardim, do jornal O Globo, e da Folha de S. Paulo de que a estatal Adnoc, controlada pelo governo de Abu Dhabi, nos Emirados Árabes Unidos, teria preparado uma oferta de compra da totalidade da petroquímica por até R$ 37,5 bilhões.

A operação seria feita em parceria com o fundo americano Apollo e apresentada a representantes dos principais bancos credores da empresa —Santander, Banco do Brasil, BNDES, Bradesco e Safra— já nesta sexta (5).

Continua depois da publicidade

Na conversa, teria ficado definido que a empresa exercerá o controle e, para isso, quer pagar prêmio de 135% sobre o valor das ações —isso resultaria em R$ 47 por ação.

Os bancos receberiam parte da dívida de R$ 14 bilhões em dinheiro e a diferença seria convertida em dívida com a nova companhia.

O preço de R$ 47,00 por ação seria estendido a todos os acionistas da companhia hoje, inclusive fundos de investimento com participação minoritária.

Continua depois da publicidade

De acordo com as reportagens, faria parte da proposta da Adnoc assumir o problema causado pela Braskem em Alagoas, onde ocorreu o afundamento do solo em Maceió.

Após o ânimo, contudo, os papéis foram amenizando os ganhos ao longo do dia, ainda que fechando em forte alta, de 23,62%, a R$ 23,76. O movimento de desaceleração dos ganhos se intensificou por volta das 16h10 (horário de Brasília).

Em comunicado divulgado por volta desse horário, a Braskem destacou informação recebida via Novonor (ex-Odebrecht), uma de suas acionistas sobre o tema. A empresa afirmou que não recebeu qualquer proposta de potenciais interessados em sua participação de controle na maior petroquímica brasileira, negando informações publicadas pela imprensa local sobre o potencial interesse de grupo dos Emirados Árabes Unidos.

Continua depois da publicidade

“A Novonor informa que, desde nossas últimas manifestações e até o presente momento, não recebeu qualquer proposta de potenciais interessados que implique em evolução material ou vinculante nas discussões aos cinco bancos detentores da alienação fiduciária de sua participação indireta na Braskem”, afirmou a companhia ao ser questionada pela petroquímica.

Confira abaixo o movimento das ações durante o dia:

O analista Luis Novaes, da Terra Investimentos, aponta que a incerteza sobre o controle acionário da Braskem e seu endividamento se tornaram fatores de grande pressão para o ativo em bolsa nos últimos anos, além de seu baixo desempenho operacional.

Continua depois da publicidade

“Portanto, assim como em ocasiões passadas, a especulação sobre uma proposta de compra é capaz de explicar o impulso das ações”, afirmou.

Novaes acrescentou que o valor em que a proposta deve sair, segundo as especulações, é muito superior ao valor de mercado da Braskem e serviria para reduzir significativamente a alavancagem da Novonor e esses dois fatores amplificaram o movimento de alta.

“A proposta contando com a participação de uma grande petrolífera do mundo também pode ser visto como positivo. Em razão dessas pressões recentes da Braskem, houve uma reversão do movimento de alta depois que a proposta não se confirmou, assim, é arriscado contar apenas com as especulações.”

Continua depois da publicidade

A Braskem também divulga na segunda-feira, após o fechamento do mercado, seu balanço do primeiro trimestre.

A Novonor tem 50,1% do capital votante da Braskem e a Petrobras (PETR3;PETR4) outros 47%. No mês passado, o presidente da Petrobras, Jean Paul Prates, afirmou à Bloomberg que a estatal poderia ampliar a participação na Braskem. Dias depois, a Petrobras disse que não houve mudanças em seu plano de venda de sua fatia na Braskem.

O Goldman Sachs apontou, em relatório, também os impactos para a Petrobras caso ocorresse a venda, uma vez que a estatal detém uma participação de cerca de 36,1% no capital social da empresa.

“Observamos que a oferta implica um prêmio de cerca de 140% sobre o preço de fechamento de ontem para BRKM3. Com base no valor de mercado atual da Braskem, a participação da Petrobras equivaleria a cerca de US$ 1,5 bilhão (por volta de 2% do valor de mercado da Petrobras)”, avalia o banco.

Cabe ressaltar que as ações ON da Petrobras subiram 4,20%, a R$ 26,79, enquanto PETR4 avançou 4,26%, a R$ 24, em um dia também de forte alta para o petróleo, de cerca de 4%, após quatro dias de baixa.

(com Reuters)

You must be logged in to post a comment.