Publicidade

SÃO PAULO – No Brasil, cerca de 90% das pessoas com mais de 25 anos não poupam dinheiro pensando na aposentadoria, segundo o Relatório Global do Sistema Previdenciário 2020, da seguradora Allianz, que avaliou a estrutura previdenciária de 70 países.

Em locais como Nova Zelândia e Estados Unidos, esse percentual é de cerca de 30% e 40%, respectivamente. Mesmo países emergentes, como a Índia e Rússia têm percentuais melhores que o brasileiro, algo em torno de 80%. Mas também existem países em situações ainda piores, como Argentina e Egito, onde cerca de 95% da população nessa faixa etária não guarda para o futuro.

Apesar da discrepância entre países desenvolvidos e emergentes no quesito planejamento financeiro de longo prazo, o estudo revela que a diferença é menos evidente quando a análise recai sobre os valores brutos de benefícios pagos pelos sistemas de seguridade de cada país.

Continua depois da publicidade

De acordo com os padrões da Organização Internacional do Trabalho (OIT), o benefício da aposentadoria deve variar entre 40% e 60% do salário médio do país, considerando que a previdência social é frequentemente a única fonte de renda das pessoas nessa fase da vida.

Nesse quesito, a Índia tem o maior benefício bruto entre os 70 países analisados no estudo. O valor da aposentadoria no país corresponde a 83% da renda média per capita. Na Europa, em países como a Itália e Luxemburgo, o índice chega perto de 80%.

Entre os dez países com os sistemas mais generosos também estão Catar e Vietnã, com benefícios que chegam a 75%. No entanto, essas proporções parecem menos impressionantes considerando que grande parte dos países emergentes ou não desenvolvidos não conseguem promover de maneira efetiva a distribuição dos benefícios para o público-alvo dessas políticas.

Continua depois da publicidade

Na Índia, a taxa de cobertura do sistema previdenciário só atinge 24% da população com 65 anos ou mais, no Catar o número cai para apenas 18%, enquanto em boa parte dos países europeus, inclusive os que se destacam na concessão de pensões que garantem não só a sobrevivência, mas a manutenção do padrão de vida, a cobertura é de 100%.

O Brasil, por sua vez, tem um benefício de aposentadoria que corresponde a cerca de 60% da renda média da população, com uma cobertura de pouco mais de 80% dos idosos recebendo pensões previdenciárias, e com cerca de 70% da população economicamente ativa (entre 15 e 64 anos) pagando a contribuição para ter uma aposentadoria no futuro.

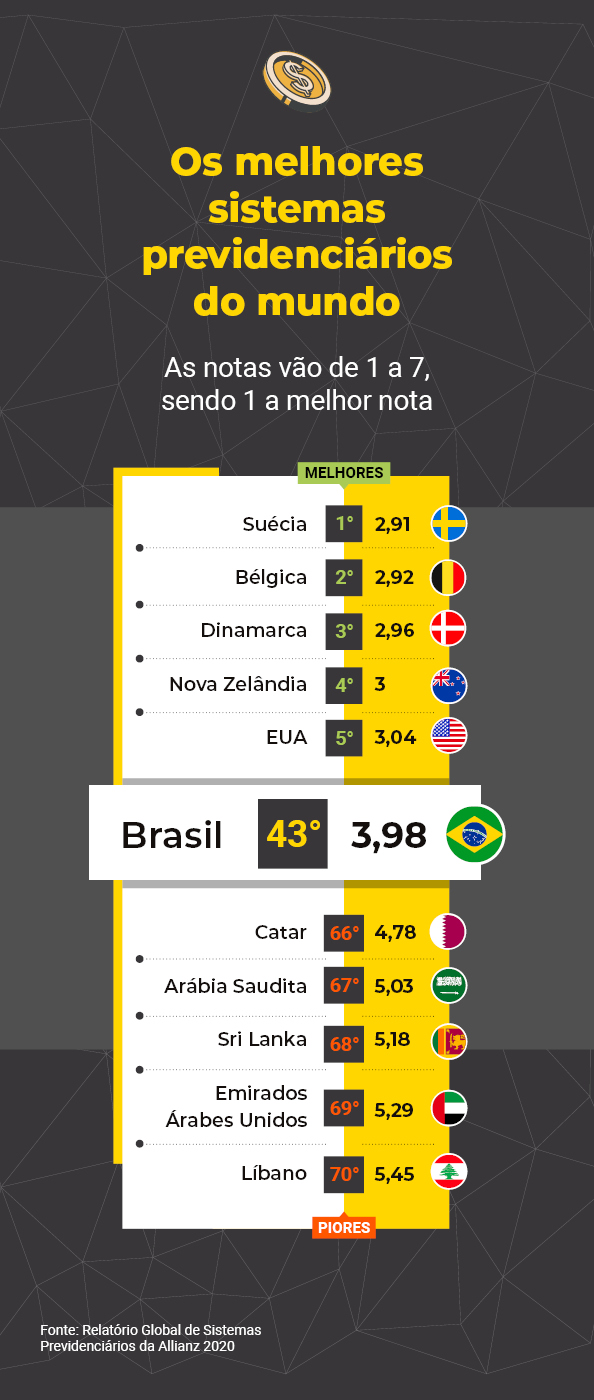

Veja a seguir os primeiros e últimos colocados no resultado geral do ranking da Allianz e a posição do Brasil.

Continua depois da publicidade

O levantamento mostra que o Brasil fica em 43°, uma posição intermediária quando se analisa a qualidade final dos sistemas.

Diante desse cenário, se temos uma cobertura e um benefício significativos, por que o sistema previdenciário não aparece em uma posição melhor no ranking e os brasileiros não se planejam para o futuro? O InfoMoney contatou especialistas em previdência e planejadores financeiros para discutir o cenário da previdência no país.

Situação do Brasil

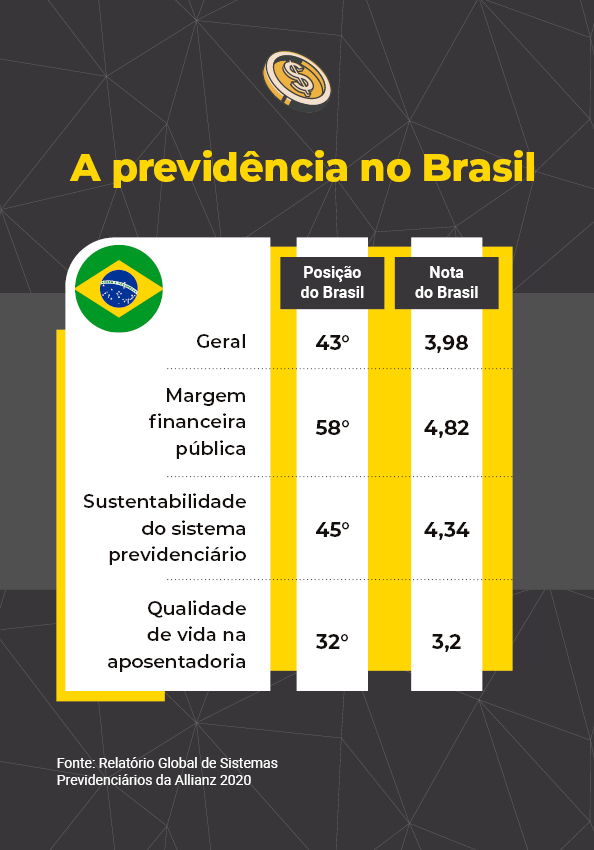

A nota de 3,98 (sendo a nota máxima um e a mínima sete) do Brasil no ranking geral mostra que o país ainda tem muito a evoluir em termos de qualidade do sistema previdenciário como um todo.

Continua depois da publicidade

Essa atribuição final considera outros três critérios:

a) a margem financeira, que combina a análise da mudança demográfica e a situação financeira pública do país, uma espécie de orçamento operacional do sistema;

b) a sustentabilidade do sistema previdenciário, que refere-se à capacidade de execução do sistema: existem estabilizadores embutidos ou o sistema será destruído quando o número de colaboradores diminuir e o número de beneficiários continua subindo?;

Continua depois da publicidade

c) qualidade de vida na aposentadoria (adequação), que avalia se o sistema em questão proporciona um padrão de vida adequado na velhice.

Confira os resultados do Brasil:

Segundo o estudo, a margem financeira (4,82) do Brasil é relativamente baixa (e já era mesmo antes da pandemia). “E em nenhum outro país da América do Sul o envelhecimento da população será tão rápido quanto no Brasil: a taxa de idosos inativos economicamente quase triplicará nas próximas três décadas, para cerca de 36%”, diz o estudo.

Para Juliana Inhasz, economista e professora do Insper, a percepção que as pessoas têm de que vão viver da renda que o estado fornece ao envelhecer, é outro fator que contribui para os fracos resultados do país na pesquisa. O envelhecimento da população – aliado à baixa contribuição ao INSS e a um sistema que permitia que os cidadãos se aposentassem mais cedo – agravou o rombo da previdência ao longo dos últimos anos.

A situação histórica e estrutural do país também não favorece. A desigualdade de renda faz com que os benefícios recebidos pelas classes mais vulneráveis sejam suficientes apenas para cobrir os gastos com subsistência. O cenário inflacionário, que por muito tempo foi visto no Brasil, é outro fator que contribuiu para que os brasileiros não formassem uma poupança, problema que se acentua com a crise econômica que o país enfrenta desde 2014, e que se aprofundou com a pandemia.

“Com tudo isso somado, quem mais precisaria ter essa poupança para conseguir ter uma velhice tranquila são as pessoas que não conseguem poupar. É uma situação estrutural complicada”, explica Juliana.

Mesmo após a Reforma da Previdência, o Brasil ainda possui um sistema previdenciário desigual: enquanto a pontuação de ‘sustentabilidade’ (4,3) está abaixo da média global (vide idade da aposentadoria e taxas de contribuição), a pontuação de ‘adequação’ (3,2) está muito acima, graças à boa cobertura e ao tamanho dos benefícios.

Embora o país já tenha feito grandes progressos para melhorar o sistema, “não se pode permitir uma ‘fadiga’ da reforma aprovada recentemente: o trabalho ainda não está concluído”, diz outro trecho do estudo.

Com a dificuldade de avançar na formulação de políticas públicas contínuas para a previdência, o Brasil pode ter no futuro “um exército de pessoas idosas em situação de extrema fragilidade econômica e social por não terem nenhum tipo de renda”, diz a economista do Insper, que reforça que o cenário projetado pode ocasionar outros problemas de ordem pública e social.

“Vamos ver pessoas mais velhas se sujeitando a condições de trabalho, que não serão as que elas estavam esperando, para ter alguma garantia de sustento, porque talvez o sistema lá na frente não consiga bancar. A gente corre o risco de ter uma perda de bem estar social grande, sem contar todas as pressões sociais que acabam nascendo diante desse cenário”.

Planejamento financeiro

Roberto Teixeira, sócio responsável pela XP Seguros, braço de seguros do grupo XP Inc., diz que antes da Reforma da Previdência, os brasileiros contavam muito com aposentadoria pública porque recebiam um benefício próximo do que ganhavam na fase ativa. “Isso não alimentava a ideia de poupar paro futuro. Agora as coisas vão começar a mudar porque, se não houver um planejamento financeiro de longo prazo, as pessoas vão se aposentar com muito menos dinheiro do que tinham antes”, avalia.

Assim como Juliana, ele ressalta que a baixa renda do Brasil fortalece esse cenário. “Se a pessoa ganhava cerca de R$ 4 mil por mês na fase ativa, conseguia algo perto disso na fase aposentada. Só que com a reforma isso ficou distante. Com o aumento da idade mínima e a redução do teto previdenciário ficou muito mais difícil manter o padrão, e isso vai se tornar um impulso natural para que a população comece a recorrer à previdência complementar, a planejar e investir pensando no futuro”, diz.

Michaela Grimm, economista e autora do relatório da Allianz, afirma que “um dos legados da atual crise certamente será o de que teremos de dobrar os esforços para reformar nossos sistemas previdenciários. O que havia sobrado de margem financeira se foi para sempre”.

O aumento da expectativa de vida e a diminuição das taxas de natalidade ao redor do mundo, fará com que o número de pessoas com 65 anos ou mais na população mundial saia dos 9% atuais para 16% em 2050. Segundo o levantamento da Allianz, o avanço será mais significativo na América Latina, onde essa participação deve mais que dobrar, crescendo de 9% para 19%.

O contexto econômico extremamente desfavorável, com a perda de renda provocada pela pandemia, que paralisou diversas atividades econômicas para conter o avanço do vírus, torna ainda mais distante a possibilidade de poupar dinheiro para boa parte das pessoas.

“Estamos passando por momento complicado e, mais do que nunca, é importante as pessoas se debruçarem sobre a sua situação financeira e fazer uma reflexão futura – até para que elas possam se organizar no momento pós-Covid”, pontua a planejadora financeira Angela Nunes.

Como iniciar o planejamento para a aposentadoria?

O primeiro passo a ser dado para começar a guardar dinheiro é se organizar financeiramente para ter uma visão realista das suas contas, segundo Angela. Com um retrato claro sobre suas fontes de renda, despesas mais frequentes e o que pode ser otimizado em relação aos gastos, além da criação de metas e rotinas para acompanhar as finanças, o hábito de poupar dinheiro será mais fácil.

Quanto mais cedo se iniciar esse processo, melhor. O prazo é uma variável importante, tanto pela capacidade de juntar uma maior reserva, quanto pelo efeito dos juros compostos, que já foi mais significativo.

Os juros funcionam como o fermento do bolo, mas com as recentes quedas da taxa Selic, atualmente em 2,25% ao ano, é como se esse fermento perdesse potência, o que aumenta a necessidade de as pessoas se organizarem para manter o mesmo padrão de vida.

“Hoje, se a gente pegar a taxa básica de juros e tirar o Imposto de Renda e a inflação, a rentabilidade de alguns ativos será negativa, não vai nem manter o poder de compra. Esse movimento vai requerer também uma diversificação da carteira, porque se você não escolher melhor os seus investimentos, pode correr o risco de não ter ganhos reais [acima da inflação]”, explica a planejadora.

As mudanças na estrutura previdenciária e no padrão demográfico do país aceleram vários processos relacionados à aposentadoria, que não são acompanhados ao mesmo passo pelo Estado.

Com as pessoas tendo que trabalhar por mais tempo, qualquer esforço adicional para poupar, segundo a planejadora, é importante. “Quanto mais cedo começar melhor, porém qualquer tempo é bem-vindo. A gente vai ter muita dificuldade lá na frente porque não teremos mais suporte do estado assistencial, as estruturas familiares também mudaram e muitas pessoas que tinham auxílio dos filhos no período da velhice não terão mais e ainda não conseguimos trazer para os jovens a educação necessária para prepará-los para essa nova realidade econômica.”

You must be logged in to post a comment.