Publicidade

Como escrevi em meu artigo de 8 de novembro, tive, no ano passado, a honra e enorme satisfação de coordenar um grupo excepcional de pesquisadores para formular uma proposta de reforma da Previdência.

A Nova Previdência para os futuros entrantes – para todos os nascidos a partir de 1º de janeiro de 2014 – era uma proposta ampla.

Além de reformar os parâmetros operacionais, ela propunha a criação de um sistema híbrido contendo elementos de repartição e de capitalização.

Continua depois da publicidade

Além disso, nossa proposta universalizava a cobertura previdenciária de modo a proteger todo o cidadão brasileiro. Em síntese, ela combinaria o princípio de renda mínima com as virtudes do sistema de repartição e do sistema de capitalização.

Formalmente, seria criada em 2020, mas nada impede que, se caminharmos nessa direção, ela não possa ser constituída tomando como base esse mesmo ano, porque, tal como concebida, não haveria nenhum brasileiro neste sistema até o início da década de 2030.

Resumidamente, nossa proposta contemplava:

Continua depois da publicidade

- Um benefício universal para todos os brasileiros ao atingirem a idade de 65 anos;

- Uma camada de repartição simples que preserva o caráter de solidariedade de gerações; e

- Uma camada de capitalização, com contas individuais. Essa camada de capitalização seria constituída progressivamente, ano a ano, até atingir um patamar julgado conveniente, digamos a partir de 2, 3 ou mesmo 4 salários mínimos (SM). Em nossa proposta, fixamos essa camada em 70% do teto previdenciário, ou seja, tudo que excedesse R$ 4 mil, a preços de hoje. Pessoalmente, entendo que esse patamar é muito elevado e poderia ser fixado em 2 SM. Assim, a repartição garantiria benefícios de no máximo 2 SM; a partir daí, o benefício seria dado pelo montante acumulado em contas individuais capitalizadas;

- Todo o sistema seria financiado nos moldes atuais e parte da contribuição seria deslocada para a conta individual do trabalhador. A vantagem dessa sistemática é que não exigiria qualquer mudança prática na atual sistemática de cobrança e arrecadação, não demandando, portanto, tempo para ajustes ou adaptação.

Além disso, o trabalhador, por livre escolha, poderia transferir parte dos depósitos correntes de seu FGTS para sua conta individual, elevando sua reserva de poupança e, consequentemente, aumentando seu benefício futuro. Assim, evitaríamos um valor de benefício muito reduzido na aposentadoria.

Como a Nova Previdência seria destinada àqueles que nasceram a partir de 1º de janeiro de 2014, somente a partir de 2030 – quando o mais “velho” dos novos trabalhadores tivesse 16 anos – haveria tempo suficiente para fazer todos os ajustes para a criação da camada de capitalização.

Note que, em 2031, ingressariam os trabalhadores nascidos em 2015 e assim por diante.

Continua depois da publicidade

As parcelas a serem capitalizadas seriam aquelas decorrentes da aplicação de uma alíquota de capitalização de 8,5% tanto para o trabalhador quanto para o empregador.

Isso é importante porque, uma vez feita a transição geracional, os custos previdenciários poderiam ser substantivamente reduzidos, eliminando-se essa indesejável carga sobre a produção nacional.

A Nova Previdência permitiria que os trabalhadores pudessem, segundo sua escolha, carrear uma parcela dos depósitos correntes do FGTS (25% dos depósitos correntes) para sua conta capitalizada, com rendimentos maiores e igualmente seguros.

Continua depois da publicidade

Além disso, seria permitida a portabilidade de sua conta para instituições de sua escolha.

Muitas pessoas nos perguntaram por que essa Nova Previdência não poderia entrar em funcionamento. Por duas razões:

(1) O sistema atual, mesmo depois da reforma que acabou de ser aprovada, continua deficitário, e sua despesa será crescente até meados dos anos 2040, de modo que não se pode perder receita por um longo período;

Continua depois da publicidade

(2) É necessário tempo para criar a camada de capitalização.

Vejamos agora alguns números e custos. Neste artigo, tratarei do benefício universal. No próximo, do processo de criação de uma camada de capitalização e seus custos.

O Benefício universal

Nas regras vigentes, o trabalhador pode se aposentar de duas formas: (1) por tempo de contribuição desde que cumprido 30/35 anos de contribuição (mulher/homem), ou (2) por idade, desde que tenha 60/65 (M/H) e ao menos 15 anos de contribuição.

Se for trabalhador rural, poderá se aposentar aos 55/60, sem exigência contributiva, desde que comprove ter trabalhado no campo.

Caso não preencha nenhum desses requisitos, pode obter um benefício de prestação continuada (BPC), se comprovar ser pobre. Em qualquer dos tipos de benefício, o valor mínimo a ser pago é 1 salário mínimo.

Somadas as quatro possibilidades, o fato é que aproximadamente 94% dos brasileiros com 65 anos ou mais recebem benefício de nosso sistema. Para a completa universalização falta muito pouco.

O fato de benefícios contributivos terem o mesmo valor de benefícios que não exigem contribuição é um incentivo equivocado e recompensa igualmente comportamentos completamente distintos.

Já tratei parcialmente disso em artigo de 5 de abril, quando abordei o BPC.

Na proposta que formulamos, todos aqueles que atingirem uma idade mínima de 65 anos teriam direito a um benefício universal básico, mas seu valor seria fixado, em 2020, em 70% do salário mínimo; a partir daí, seria corrigido pela inflação, ficando totalmente desvinculado do salário mínimo.

Esse benefício não estaria vinculado à contribuição. Mas note que, se o trabalhador tivesse contribuído por apenas um ano, seu benefício teria o valor maior.

Se contribuísse por cinco anos, maior ainda; e, se contribuísse por 15 anos, receberia o equivalente a 1 SM. Dessa forma, estaríamos contemplando a contribuição.

Esse princípio, traria enormes vantagens: a) tornaria o custo de administração quase nulo, posto que dispensaria qualquer condicionalidade, além do cumprimento da idade e estar vivo; b) por isso mesmo, seria praticamente imune a fraudes, o que, além do prejuízo decorrente da própria fraude, exige recursos enormes para equipes de auditorias e fiscalizações, assim como processos judiciais caros e demorados; e c) traria implícito o conceito de cidadania e pertencimento, pois todo brasileiro, independentemente de sua inserção laboral ou social, faria jus a uma renda mínima.

O custo desse benefício seria dado por seu valor (70% do SM de 2020) e pela demografia. Assim, quanto mais gente chegar aos 65 anos de idade, maior será sua despesa.

Da mesma forma, quanto mais as pessoas viverem (depois de atingirem 65 anos), maior será o volume de benefícios ativos e, consequentemente, maior será a despesa com esse benefício.

A tabela a seguir apresenta a evolução do número de potenciais beneficiários a partir de 2017 até o ano de 2060. Entre 2017 e 2060 o número de indivíduos com 65 anos ou mais saltará de 18,49 milhões para 58,18 milhões, ou seja, será multiplicado por mais de 3 vezes.

Evidentemente, isso significa que o volume de despesas com um benefício universal nos moldes aqui propostos cresceria, e muito, nos anos seguintes à sua implementação.

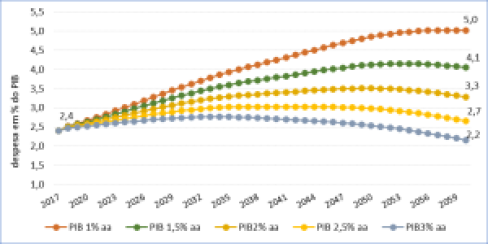

O gráfico a seguir apresenta a evolução da despesa bruta com esse benefício, tomando como base de comparação o ano de 2017. Os dados são expressos como proporção do PIB, e são considerados vários níveis de crescimento médio do produto.

Despesa Bruta com o Piso Universal em % do PIB entre 2017 e 2060 – piso de 0,7 SM em 2017 sem ganho real (crescimento exógeno do PIB)

No cenário mais pessimista de um crescimento médio do PIB de apenas 1% ao ano, a despesa bruta saltaria de 2,4% para 5,0% do PIB até 2060.

No cenário mais otimista (crescimento médio do PIB de 3% ao ano), a despesa bruta, depois de se elevar até 2033, quando atingiria 2,8% do PIB, passaria a cair e chegaria em 2060 com apenas 2,2% do PIB, uma redução de 10%.

Por fim, admitido um cenário moderado, de crescimento médio do PIB de 2% ao ano, a despesa bruta cresceria moderadamente até 2050. A partir daí, apresentaria tendência de queda, chegando em 2060 em 3,3% do PIB, com crescimento de 37% em relação a 2017.

Essa, entretanto, seria a evolução da despesa bruta do Benefício Universal do Idoso, e não seu impacto líquido, ou seja, o aumento agregado da despesa.

Isso porque, mantido o status quo, uma enorme parcela desses beneficiários receberia de toda forma ou o BPC ou a aposentadoria rural, ambos com piso de 1 SM.

Muitos desses que não tivessem feito nenhuma contribuição passariam a receber o Benefício Universal do Idoso (70% do SM em 2020) e, produziriam, portanto, uma redução da despesa.

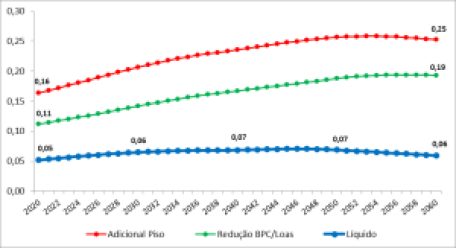

Isso está apresentado no gráfico apresentado a seguir, considerada uma hipótese bem conservadora de crescimento do PIB de apenas 1,5% ao ano.

Despesa Adicional Pilar Universal, Redução BPC/LOAS

com 0,7 SM e resultado líquido em % do PIB

(crescimento exógeno do PIB de 1,5% aa)

Considerada então a redução de despesa decorrente da extinção de benefícios não contributivos, o aumento líquido de despesa é de apenas 0,1% do PIB, tomando como base uma trajetória do PIB bastante conservadora.

Note que, se o PIB crescer a um ritmo mais forte, o resultado poderia não gerar um aumento de despesa, mas até uma redução da despesa líquida, como proporção do PIB.

Se quisermos pensar um novo modelo previdenciário que incorpore todos os brasileiros, que tenha incentivos adequados, que seja socialmente justo, que incentive a poupança dos indivíduos (capitalização) e que seja fiscalmente equilibrado, então um benefício universal nesses moldes (ou algo semelhante) seria uma excelente alternativa.

No próximo artigo trataremos da capitalização propriamente dita.

You must be logged in to post a comment.