Publicidade

Caros leitores, digníssimas leitoras,

Se você me acompanha sabe que num passado não tão distante, decidimos criar nosso índice de ações de empresas ligadas ao setor automotivo.

Mas, antes de começarmos, vamos aos nossos avisos legais: quem acompanha nossa coluna sabe que temos um humor extremamente ácido e adoramos colocar “fogo no parquinho” – mas para tudo existe um limite. Ou seja, não vou te vender relatório ou análise de investimentos, nem ensinar a operar na Bolsa. Também não sou uma subcelebridade do Instagram que promete te deixar rico fazendo day trade. Nossa carteira teórica foi um ensaio (real) que fizemos dentro dos “paranauês” do setor automotivo. Lembrando mais uma vez que apenas empresas credenciadas podem publicar esses documentos, que devem ser feitos por um analista credenciado e competente (já o estagiário… ele quase foi reprovado pelo Mobral).

Continua depois da publicidade

Voltando…

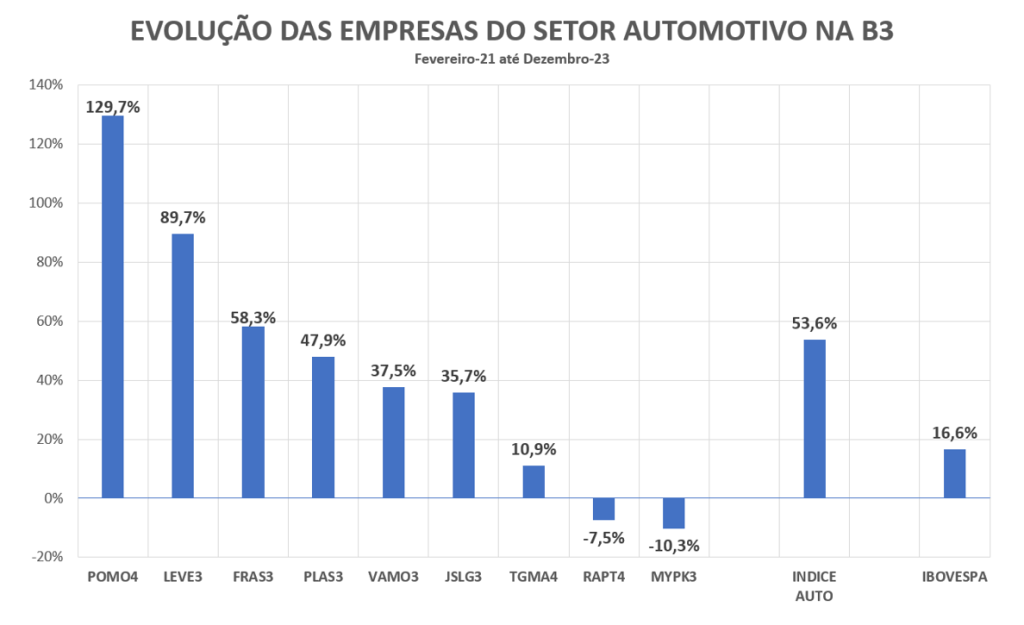

Quando iniciamos nossa carteira teórica em fevereiro de 2021, tínhamos como foco as empresas ligadas ao setor automotivo: Marcopolo (POMO4); Mahle Metal Leve (LEVE3); Fras-le (FRAS3); Plascar (PLAS3); Vamos (VAMO3); JSL (JSLG3); Tegma (TGMA4); Randon (RAPT4); e Iochpe-Maxion (MYPK3).

Não trabalhamos com as locadoras pois elas teriam um peso muito grande no índice, que ficaria enviesado.

Continua depois da publicidade

Além disso, temos plena ciência que a liquidez da carteira é ridícula, para dizer o mínimo. Houve semanas sem uma única transação da Plascar, por exemplo.

Mas nós somos da “velha guarda”, então somos apegados. Quando montamos a carteira, ela tinha um plano de maturação de três anos. Ou seja, levamos o conceito “hold” para um outro nível! E por que isso? Pois quando analisamos o setor automotivo, temos que ter em mente que ele é um negócio de médio-longo prazo. Quando uma montadora, por exemplo, decide vir para o Brasil, elas fazem um planejamento e criam um cenário de pelo menos uma década! Outro exemplo para vocês entenderem: entre 2021 e 2022, o governo federal delimitou a nova fase das emissões de poluentes dos motores à combustão. As mudanças dos motores ocorrerão entre 2025 e 2029. E, daqui a alguns anos, teremos novos carros com motores totalmente diferentes dos atuais!

Sacou?

Continua depois da publicidade

E o que aconteceu ao longo desse período na nossa carteira?

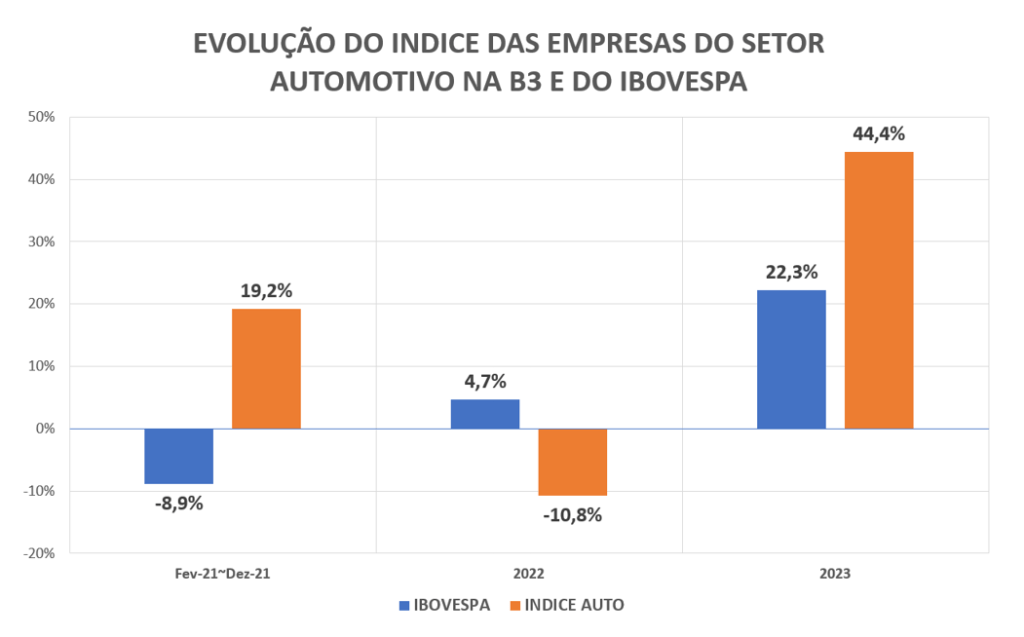

Somente no ano passado, o resultado positivo da nossa carteira foi de praticamente o dobro do registrado pelo Ibovespa. Enquanto o Ibovespa fechou o ano com rentabilidade de 22,3%, nossa carteira acumulou alta de 44,4%. E, nesta exposição do resultado, não estamos considerando o JCP e os dividendos. Na visão deste vil estagiário, eles entraram como “bônus”.

O resultado de 2023 foi para “lavar a égua”! Mesmo assim, ele ficou abaixo do nosso primeiro ano, quando tivemos crescimento de quase 20%, contra um Ibovespa em queda de quase 9%.

Continua depois da publicidade

No acumulado do triênio, nossa carteira teve alta de 53,6% frente a um Ibovespa que subiu 16,6% no mesmo período.

Mas quem foi a grande vedete da nossa carteira?

Das nove empresas, fechamos o ano com seis superando o Ibovespa mais que o dobro. Tivemos uma que fechou no azul, mas abaixo do Ibovespa, e duas que fecharam no negativo – mas, se considerarmos JCP e dividendos, elas voltam para o azul.

Continua depois da publicidade

O que ocorreu para essas empresas neste ano?

Mahle, Fras-le e Plascar surfaram a onda da retomada do crescimento do setor automotivo. Em linhas gerais, todas elas são fabricantes de autopeças e foram positivamente impactadas pelo bom desempenho do setor. No caso da Mahle, os dividendos pagos neste ano foram algo do tipo “de pai para filho”. Ou melhor, de “avô para neto”!

Mas a grande vitoriosa do nosso índice foi a Marcopolo. A gauchada lá de Caxias do Sul “matou a pau”! Se você tiver a curiosidade de ver a curva da evolução do preço da ação, de meados de 2020 até o final de 2022, o preço dela flutuava numa faixa próxima a R$ 2,50. Hoje, a ação empresa está com preço de R$ 7,30. Qual foi o milagre? O mesmo que aconteceu há uma década: o Caminhos da Escola, programa do governo federal para renovação de frotas de veículos escolares. Neste cenário, os micro-ônibus Volare da empresa praticamente lideram a demanda. Ela já entregou mais de 20 mil veículos desde o início do programa. Além disso, fora os ônibus que ela entrega, ela ainda faz a carroceria dos seus concorrentes.

E as duas empresas que não foram bem? A Iochpe patinou por causa da mudança de motor dos caminhões, que fez a demanda de veículos pesados em 2023 ser totalmente oposta do mercado de veículos leves. Se as vendas de carros subiram 11,2%, as vendas de caminhões afundaram 15%. Nos anos anteriores, os grandes frotistas anteciparam a compra de caminhões para evitar pegar o novo motor, mais eficiente e, consequentemente, mais caro. Essa também foi a causa do mau desempenho dos implementos rodoviários da Randon.

E esta foi a nossa carteira! Retorno de 53,6%, fora JCP e dividendos. Com JCP e dividendos, a gente teria uma performance de quase 4 vezes o Ibovespa no período.

Se eu fosse refazer a carteira para os próximos três anos, daria um peso maior para o pessoal de pesados, autopeças e, imaginando que a demanda de veículos continue crescendo, acredito que a Tegma entraria num bom ciclo de alta. Do outro lado, não apostaria tanto na Marcopolo para o próximo ciclo.

E é isso…

E aí, o que achou? Dúvidas, me manda um e-mail aqui.

Ou me segue lá (onde sou menos perdido) no Facebook, Instagram, LinkedIn e Twitter.

You must be logged in to post a comment.